Назначение и область применения.

Настоящее изобретение относится к способам осуществления электронной торговли и аукционов, в частности, предоставления онлайн инструмента для совершения финансовых сделок, осуществляемым с помощью компьютерных средств кредитной организации (кредитора) и заемщика, связанных сетью Интернет с сервисной онлайн платформой, в частности, к системе и способу проведения электронного аукциона между заемщиками и кредитными организациями (владельцами сбережений) при посредничестве третьей стороны - сервисной онлайн платформы, таким образом, чтобы заемщик мог предложить владельцу сбережений некоторую ставку дохода по инвестициям с предоставлением сервисной платформе права акцептирования сделки, а кредитная организация могла установить критерии акцепта предложения заемщика, с предоставлением права акцептирования сервисной платформе сделки при ее удовлетворении предустановленным критериям и правилам акцепта.

Предшествующий уровень техники.

В настоящее время широко известны способы проведения электронных торгов и электронных аукционов, в частности, с помощью сети Интернет. Так известен способ проведения электронного аукциона, в котором, в частности, осуществляют операции приема данных в электронную систему с помощью средств ввода, выбор значений и характеристик интересующих данных товара или услуги, отображение этих значений и характеристик на дисплее, обработку данных, отображение результатов обработки данных товаров или услуги на дисплее [патент США 9189815, МПК G06Q 30/08]. В свою очередь следует упомянуть способ и систему для создания аукциона с использованием каталога продукции, в котором продавец (электронная система) определяет условия аукциона на основании характеристик товара взятых из каталога продукции [патент США 8095449 В2, МПК G06Q 30/06, G06Q 30/08].

Однако, предшествующий уровень техники не ограничивается только переложением автоматизированных онлайн систем и способов проведения электронных торгов и аукционов в отношении предлагаемых товаров и услуг. Известны также решения, раскрывающие возможности реализации электронных онлайн сервисов по заключению финансовых сделок, в том числе, связанных со сделками по кредитам.

В 1998 г. Midorikawa и др. изобрели электронную дилерскую систему (Electronic Dealing System - EDS) [патент США №5832462, выданного Midoikawa и др. 3 ноября 1998 г]. Эта EDS, реализованная на компьютере общего назначения, использовалась для обработки сделок, устанавливала, управляла и обновляла размеры кредитных линий, не только между отдельными клиентами, но и между группами клиентов или между одним клиентом и группой других клиентов. Несколько клиентов объединяются в группу-субъект, или группу-инициатор, для которой устанавливается общая кредитная линия относительно других клиентов или групп клиентов; кроме того, отдельный клиент или отдельная группа клиентов может избрать несколько других клиентов в качестве группы-объекта, или группы-контрагента, для которой также устанавливается общая кредитная линия. Группа-субъект (кредитор), или инициатор, может устанавливать некоторый размер кредитной линии для отдельного клиента-объекта (контрагента, в качестве которого принимается заемщик), или группы-объекта (группы клиентов, выступающей контрагентом), и в ходе вычислений по подбору сделки для клиента из группы-инициатора производится проверка кредитной линии с использованием упомянутого размера общей кредитной линии этой группы-инициатора для совершения сделки с клиентом-контрагентом или группой клиентов, и установленный размер сделки вычитается из размера общей кредитной линии данной группы-инициатора. Благодаря использованию EDS с помощью электронных средств подбираются пары из клиентов-кредиторов и клиентов-заемщиков.

В 1999 г. Zandi получил патент на «Систему и способ проведения аукциона для продажи и покупки кредитов через компьютерную сеть» [патент США №5966699, выданного Zandi 12 октября 1999 г]. Эта компьютерная система предназначалась для проведения электронного аукциона для продажи кредитов через компьютерную сеть, такую как Интернет. Данная система включала в себя подключенный к Интернет компьютер, который выполнял следующие функции: (1) прием от потенциального заемщика электронной заявки на покупку кредита; (2) передача такой заявки по компьютерной сети в компьютер санкционирующей выдачу кредита инстанции-кредитора, для получения ее одобрения; (3) получение электронного сообщения от компьютера санкционирующей выдачу кредита инстанции-кредитора, указывающего на то, одобрен такой кредит или нет; (4) внесение этой заявки на покупку кредита, в случае ее одобрения, в базу данных, доступную кредиторам через упомянутую компьютерную сеть; и (5) хранение этой заявки на покупку кредита в базе данных в течение некоторого предварительного заданного периода времени, в течение которого кредиторы подают свои предложения и заемщик может принять такое предложение. Данное решение, по совокупности существенных признаков, выбрано в качестве прототипа.

К числу недостатков вышеуказанных систем и способов осуществления электронных торгов, включая торги по заключения сделок по кредитованию, заключается в отсутствие у заемщика возможности влиять на условия торгов-аукциона и ограничение возможности выбора условий их проведения, а также жесткой привязкой заемщиков к категории уже состоявшихся клиентов кредитной организации, что исключает возможность для обоих участников предполагаемой сделки расширение активности на рынке услуг кредитования, либо создает для кредитной организации риск снижения на указанном рынке или потери доли клиентов-заемщиков.

Таким образом, имеется необходимость разработки таких способа, и системы проведения электронных онлайн торгов по заключению сделок кредитования между кредитной организацией (кредитором) и заемщиком, которые позволили бы преодолеть недостатки аналогов.

Сущность заявленного изобретения.

Задача заявленного изобретения заключается в преодолении вышеуказанных недостатков и расширении арсенала технических средств следующего назначения: «способ осуществления онлайн электронных сделок кредитования и автоматизированная онлайн система для его осуществления».

Техническим результатом заявляемого изобретения является реализация указанного назначения.

Указанный технический результат достигается тем, что используют способ осуществления онлайн электронных сделок кредитования, являющийся компьютерно-реализуемым, в котором каждый этап способа, полностью или частично, выполняют путем исполнения машиноисполняемых инструкций в одном или более процессорах компьютерной системы, включающей компьютерные устройства сервисной части электронной торговой финансовой площадки (ЭТФП), соединенной по линиям коммуникации с компьютерными устройствами пользователей системы клиентской части ЭТФП, причем способ включает этапы, на которых осуществляют:

- прием и перевод входящих в систему внешних данных от пользователей системы ЭТФП в электронную форму, обработку полученных данных, включающую регистрацию посредством процессора вычислительной системы ЭТФП пользователей системы, подразделенных, по меньшей мере, по статусу на категории кредиторов и заемщиков услуги кредитования, их авторизацию и доступ к ЭТФП в соответствии со статусом,

- формирование системой ЭТФП для каждого пользователя кабинета, определяемым статусом пользователя в системе для размещения данных, представляющих собой базу данных пользователя, образующую набор формализованных, иерархически связанных между собой областей данных, находящихся на машиночитаемом носителе блока памяти ЭТФП, при этом управление данными и их графическое отображение осуществляют с помощью заполнения соответствующих полей формы представления данных (форма) графического интерфейса пользователя, расположенных иерархически,

- сбор сведений об офертах кредиторов, включающих информацию о видах кредитов, процентных ставках по ним и условиям их предоставления, и объединение их в машиночитаемой базе данных блока памяти сервисной части компьютерной системы ЭТФП, снабженной, по меньшей мере, одним средством коммуникации с клиентскими компьютерными устройствами кредиторов и заемщиков, и формирование системой ЭТФП, по меньшей мере, одного каталога представляющего собой реестр оферт кредитования кредиторов, при этом отображение открытой части каталога осуществляют через интерфейс ЭТФП на устройствах вывода клиентской и сервисной частей системы, отличающийся от прототипа тем, что на этапе сбора сведений об офертах кредиторов, принимают и сохраняют в каталоге данные оферты, содержащие акцептные условия предоставления кредитором каждого вида кредита, включающие открытое для всех пользователей ЭТФП регулярное предложение, включающее информацию о регулярной кредитной ставке по каждому виду кредита кредиторов, и закрытое для заемщика и других кредиторов, отличных от инициатора оферты, и открытое для обработки процессором сервисной части ЭТФП предложение, включающее, по каждому виду кредита, по меньшей мере, минимально допустимую кредитную ставку, меньшую кредитной ставки регулярного предложения, а на этапе выбора заемщиком оферты кредитора по кредиту, через интерфейс ЭТФП принимают от заемщика встречное предложение с данными о процентной оферте заемщика, включающими, по меньшей мере, предлагаемую заемщиком кредитную ставку и сумму кредита, сохраняют информацию кредитора и заемщика в базе данных блока памяти системы ЭТФП и осуществляют в автоматическом режиме расчет стоимости денежного обеспечения оферты заемщика по предлагаемой процентной ставке и сумме кредита, пересылают через процессинговый центр запрос в банк заемщика на депонирование его средств на банковской карте заемщика в пользу Торговой площадки, при достаточности средств на банковской карте заемщика, получают подтверждение депонирования денежных средств заемщика от процессингового центра на сервер ЭТФП и осуществляют процессором сервисной части ЭТФП в автоматическом режиме сопоставление процентных оферт заемщика с акцептными условиями кредитора по сумме и предлагаемой процентной ставке заемщика с установленными кредитором минимально допустимым и регулярным предложением по кредитной ставке на указанную заемщиком сумму, при установлении предлагаемой заемщиком процентной оферты не менее минимально допустимой ставки по кредиту, установленной кредитором, осуществляют акцепт оферты заемщика, транзакцию средств на счет ЭТФП, формируют и пересылают заемщику и кредитору предустановленное подтверждение об акцепте оферты заемщика и заключении в электронном виде Предварительного договора о предоставлении кредита с указанием условий завершения сделки, при этом, при направлении компьютерным устройством клиентской части кредитора системы ЭТФП подтверждения завершения сделки и заключения кредитного договора осуществляют транзакцию по возврату депонированных денежных средств обеспечивавших процентную оферту заемщика со счета Торговой площадки на счет банковской карты заемщика, а при установлении на этапе сопоставления оферты заемщика с акцептными условиями кредитора кредитной ставки предлагаемой процентной оферты заемщика ниже минимально допустимой кредитной ставки кредитора, сервер формирует предустановленное сообщение заемщику с предложением увеличения предлагаемой кредитной ставки для осуществления акцепта, или отказа от акцепта оферты заемщика, или постановки прежней процентной оферты в режим ожидания.

В предпочтительном варианте осуществления заявленного изобретения, кредитор через интерфейс подсистемы кредитора ЭТФП, с использованием процессора сервера, дополнительно формирует правила акцепта оферт заемщика предлагаемая цена которых равна или незначительно превышает минимально допустимую кредитную ставку, установленную кредитором, сервер сохраняет их в БД блока памяти ЭТФП и инициирует в автоматическом режиме при наступлении указанного события. При этом, акцепт оферт заемщика предлагаемая цена которых равна или незначительно превышает минимально допустимую кредитную ставку, осуществляют выборочно по принципу лотереи, параметры которой, устанавливает кредитор и сохраняют в структуре данных БД блока памяти ЭТФП.

В другом варианте осуществления изобретения, кредитор дополнительно устанавливает закрытую для заемщика минимально минимальную кредитную ставку, меньшую минимально допустимой кредитной ставки. Причем, в возможном варианте осуществления, кредитор дополнительно устанавливает закрытый для заемщиков параметр минимального количества оферт заемщиков и параметр портфельной суммы этих оферт, которые могут быть акцептованы по минимально минимальной кредитной ставке.

Тогда, в другом возможном варианте осуществления изобретения, при установлении на этапе сопоставления оферты заемщика с предустановленными кредитором офертой и правилами ее акцепта, при соответствии предлагаемой процентной оферты заемщика диапазону кредитных ставок кредитора ниже минимально допустимой, но выше минимально минимальной кредитной ставки, процессор ЭТФП формирует и направляет заемщику предустановленное сообщение с предложением выбрать режим оферта с ожиданием, а при подтверждении выбора данного режима заемщиком, пересылаемого на сервер через интерфейс торговой площадки, сервер в автоматическом режиме, с использованием процессора формирует и пересылает в процессинговый центр предустановленный управляющую команду на предварительный акцепт оферты с ожиданием и списание соответствующих заявленной заемщиком оферте денежных средств с карты заемщика на ЭСКРО счет ЭТФП, присваивает лицевой номер платежу, генерирует с использованием процессора и пересылает сообщение о транзакции заемщику; на основании согласования режима оферты с ожиданием, сервер агрегирует, с использованием процессора, оферты заемщиков в указанном диапазоне кредитных ставок, в портфельное предложение; автоматически, при достижении предустановленного кредитором на сервере числа оферт заемщиков и их минимальной портфельной суммы, осуществляют, посредством процессора, акцепт оферт портфельного предложения и одну или более электронных транзакций между ЭТФП и кредитором, формируют и пересылают предустановленное подтверждение об акцепте оферты заемщикам портфельного предложения и заключении Предварительного договора о предоставлении кредита с указанием условий завершения сделки, при этом, при подтверждении завершения сделки осуществляют транзакцию депонированных денежных средств со счета ЭТФП на счета банковских карт заемщиков.

В еще одном варианте осуществления, при отказе акцепта оферты заемщика сервер одновременно формирует предустановленное сообщение заемщику с предложением повысить предлагаемую цену или завершить торги, при этом, при подтверждении заемщиком завершения торгов, сервер инициирует и передает управляющую команду в процессинговый центр на разблокирование депонируемых средств на банковской карте заемщика, осуществленных на стадии предложения оферты заемщика или возврата средств. перечисленных на ЭСКРО счет ЭТФП на стадии предварительного акцепта оферты с ожиданием. При этом, кредитор дополнительно устанавливает через интерфейс ЭТФП и сохраняет с использованием процессора в БД модуля памяти торговой площадки, параметр минимального шага торгов на который может быть повышена предлагаемая цена заемщика.

Минимальный шаг торгов, соответствующий допустимому в системе ЭТФП шагу изменения пользователем кредитной ставки, может быть указан в сообщении сервера ЭТФП, пересылаемом заемщику и/или выводимом на устройство отображения компьютерного устройства заемщика с помощью интерфейса ЭТФП.

Заявленный технический результат достигается также использованием системы онлайн торгов для реализации вышеуказанного способа, содержащая сервер ЭТФП, включающий, по меньшей мере, центральный процессор с установленным программным обеспечением, модуль памяти, связанный с процессором и модулем безопасности, а также систему хранения данных участников торгов, связанную с центральным процессором, модулем памяти, а также содержащая интерфейс связи с набором участников торгов и процессор, поддерживающий связь с набором участников торгов через интерфейс связи, отличающаяся тем, что, система образует двухуровневую систему продаж, где система хранения данных содержит, по меньшей мере, данные двух групп участников торгов со статусом кредитора и заемщика, включающих, по меньшей мере, идентификационную информацию о участнике, его ID в системе, определяющий его статус и ограничения по доступу к ресурсам системы, при этом, модуль памяти содержит организованные программно-аппаратным образом подсистемы заемщика и кредитора, подсистему определения условий сделки, а также расчетно-кассовую подсистему, связанные по каналам связи с подсистемами безопасности и интеграции с процессинговым центром, причем, подсистема кредитора содержит публичные и закрытые данные о товарах, где публичные данные, содержат, по меньшей мере, информацию о условиях предоставления кредита и регулярное предложение кредитной ставки, по которой кредитор осуществляет публичное предложение предоставление кредита на своем портале и или ЭТФП, а закрытые данные содержат, по меньшей мере данные о установленной кредитором минимально допустимой кредитной ставке, меньшей ставки регулярного предложения и минимально минимальной кредитной ставке меньшей минимально допустимой ставки, причем минимально минимальная цена связана функционально с параметром минимального количества оферт заемщиков и параметром портфельной суммы этих оферт, устанавливаемых кредитором, подсистема заемщика содержит, по меньшей мере предлагаемую кредитную ставку, устанавливаемую заемщиком для кредитования и реквизиты для оплаты и/или депонирования средств для акцепта оферты заемщика, а уровни продаж сформированы подсистемой определения условий сделки, содержащей, по меньшей мере на первом уровне порядок акцепта оферты заемщика по принадлежности предлагаемой цены заемщика диапазону цен выше или равной минимальной цене кредитора, а на втором уровне порядок акцепта оферты заемщика по принадлежности предлагаемой цены диапазону ниже минимальной, но выше минимально минимальной цены кредитора.

При этом, в предпочтительном вариант осуществления, на первом уровне торговли подсистема кредитора дополнительно содержит параметр настройки шага торгов, с предустановленным минимальным шагом изменения кредитной ставки на которую может быть увеличена предлагаемая кредитная ставка заемщика при предварительном выборе предлагаемой кредитной ставки ниже минимально допустимой кредитной ставки кредитора, а подсистема определения условий сделки содержит условия запуска данной процедуры и согласования ее с процессинговым центром.

В другом варианте осуществления, на первом уровне торговли подсистема кредитора дополнительно содержит параметры настройки лотереи для акцепта оферт заемщика предлагаемая кредитная ставка которых меньше регулярного предложения и равна или превышает минимально допустимую кредитную ставку, а подсистема определения условий сделки содержит условия запуска данной процедуры и согласования ее с процессинговым центром. При этом, на втором уровне торговли подсистема определения условий сделки содержит условия акцепта оферт с ожиданием на основании предустановленной в подсистеме кредитора минимально минимальной кредитной ставки и минимального количества товаров, которые могут быть реализованы по данной ставке и согласования с процессинговым центром процедуры списания средств с банковского счета заемщика по предварительному акцепту оферты.

Перечень фигур чертежей

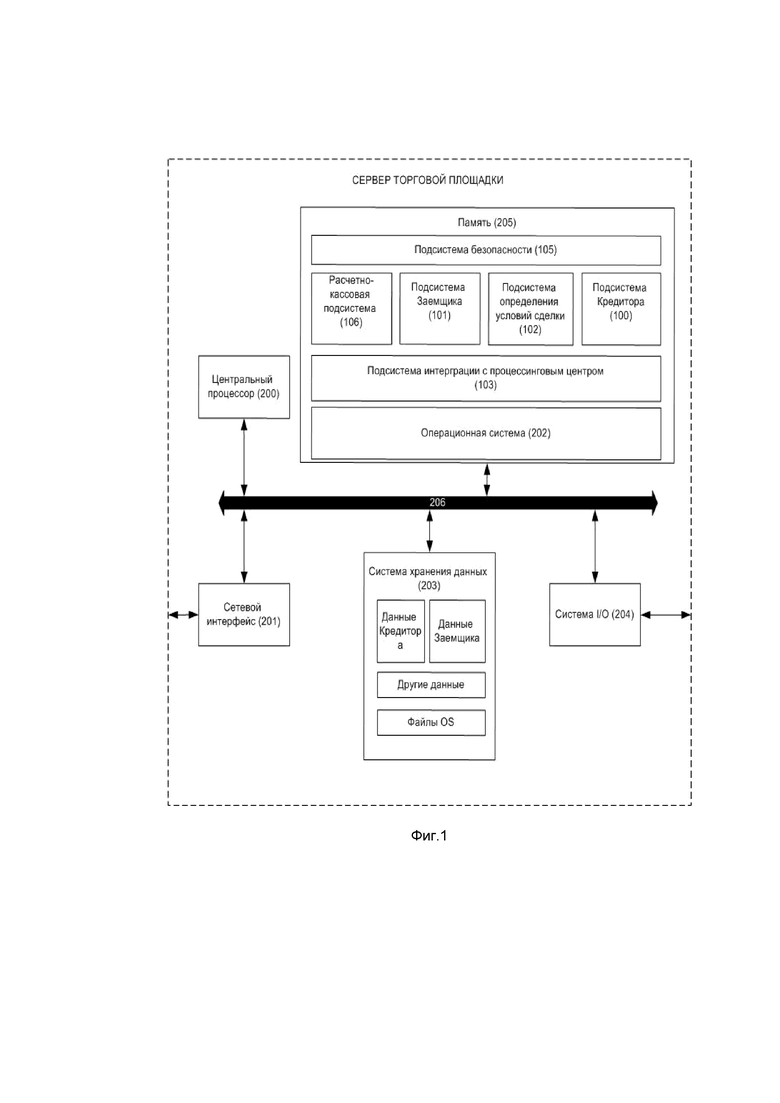

На фиг. 1. Система онлайн электронных сделок кредитования и автоматизированной онлайн системы для его осуществления

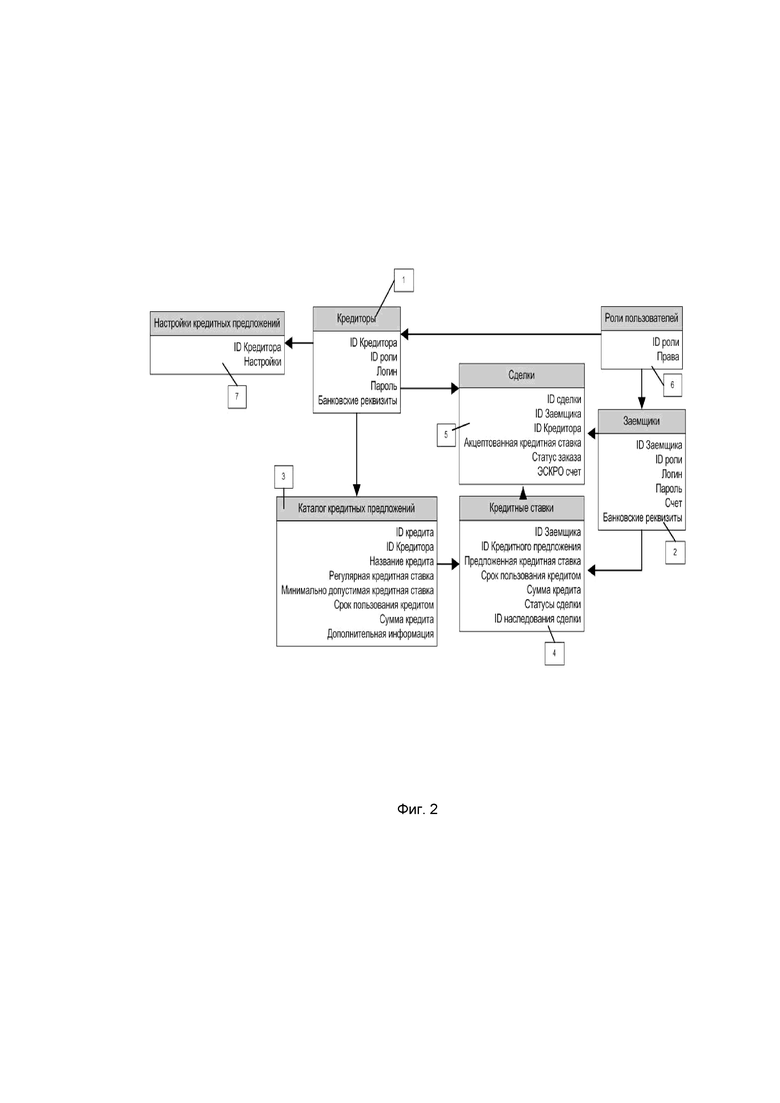

На фиг. 2. Пример возможной структуры хранения данных.

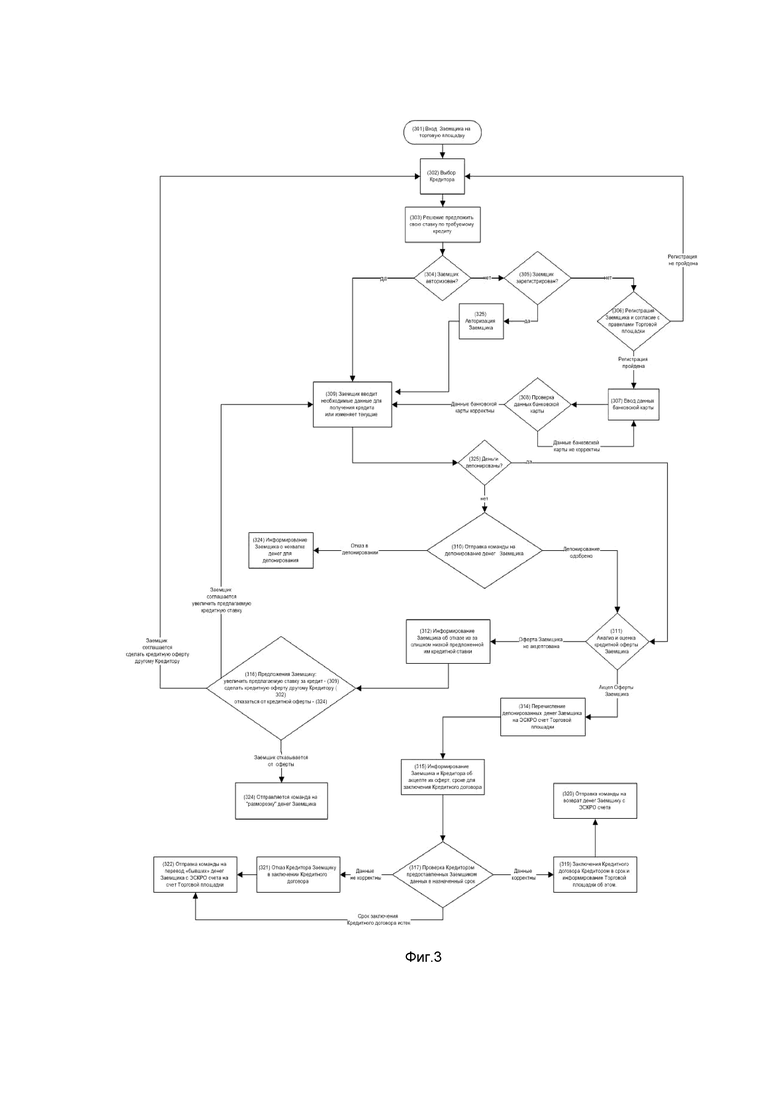

На фиг. 3. Алгоритм процесса совершения сделки.

Необходимо отметить, что представленные на чертежах примеры осуществления представляют ограниченный круг осуществления заявленной группы изобретений, которая может иметь иные варианты осуществления.

Осуществимость изобретения.

Согласно заявленному изобретению, электронная торговая финансовая площадка (ЭТФП) - представляет собой программно-аппаратный комплекс, включающий компьютерную систему, состоящую из сервисной (предпочтительно, содержащей серверную часть системы) и клиентской частей, связанных между собой линиями коммуникаций, функциональные возможности которой по реализации назначения системы, реализуются посредством исполнения предустановленных. алгоритмов программной части ЭТФП, с помощью, например, программируемого процессора. В соответствии с назначением ЭТФП, система может быть реализована как электронная торговая площадка, содержащая электронный каталог кредитных услуг, представляющий собой совокупность предустановленных программно-аппаратных алгоритмов, работающих на Web-сайте.

Совокупность программно-аппаратных средств, реализованных в заявленном решении изобретения, которые будут описаны далее, позволяют заемщику, как покупателю финансовых, дистанционно выбрать финансовую организацию - кредитора из представленных в каталоге и купить ее услугу (взять у организации кредит, ссуду на своих условиях).

При этом, согласно заявленному изобретению, предустановленные, как правило, в процессоре сервисной части ЭТФП программно реализованные алгоритмы обработки данных пользователей системы позволяют заемщику предложить в виде обеспеченной деньгами оферты выбранному кредитору, представленному в каталоге ЭТФП, свои пожелания по сумме необходимого ему кредита, сроку кредита и максимально приемлемой ставке в процентах. Организация доступа к электронной торговой финансовой площадке в соответствии со статусом пользователя системы ЭТФП, подразделяемого, по меньшей мере, на кредиторов и заемщиков, позволяет заемщику ввести необходимую информацию о возможности по обслуживанию кредита (активы, права требования и пр., возможные предметы залога), а также всю требуемую информацию о себе, необходимую кредитору, в качестве которого может выступать банк или любая иная финансовая организация, для принятия решения о выдаче кредита. По предустановленным программно-аппаратным образом в ЭТФП алгоритмам, заемщик обязан обеспечить свое предложение (оферту) некоей денежной суммой, депонировав на время эту сумму на своей банковской карте. При этом, в случае если кредитор посредством Торговой площадки (ЭТФП) принимает оферту заемщика по сумме кредита, по процентам за пользование кредитом, сроку и цели кредита, сделка совершается в виде Предварительного договора, обязывающего затем кредитора заключить с заемщиком Кредитный договор и выдать кредит. Под определением «сделка» в рамках заявленного изобретения понимается Предварительный договор, заключаемый дистанционно, в электронном виде между кредитором и заемщиком, о заключении Кредитного договора, подтверждающий акцепт кредитной оферты заемщика. Именно сделку, то есть дистанционное заключение Предварительного договора в электронном виде о выдаче кредитором кредита заемщику обеспечивает Торговая площадка (ЭТФП).

Сумма депонируемых, в обеспечение предлагаемой процентной оферты, средств заемщика, предпочтительно, привязана к сумме запрашиваемого кредита, (например, может составлять от одного до десяти процентов от нее) и служит гарантией того, что заемщик, получив автоматическое одобрение ЭТФП на выдачу кредита на условиях заемщика, не откажется от завершения сделки и заключения полноценного кредитного договора с кредитором..

Реализованный в составе заявленной группы изобретения программно-аппаратный комплекс ЭТФП позволяет кредитору предложить свою услугу (кредит, кредитную линию, овердрафт пр.), установив в системе ЭТФП свои условия кредитной оферты (кредитное предложение) и акцептные условия кредита, независимо, самостоятельно и тайно для потенциальных заемщиков (оферту на выдачу кредита, ссуды). Эти акцептные условия включают в себя такие параметры, как минимально допустимую для кредитора процентную ставку по кредиту на конкретный срок, сумму и конкретную цель его использования, а также набор иных возможных конкретных требований к будущему потенциальному заемщику. Таких, как возраст заемщика, его гражданское и социальное состояние и статус, профессия и прочая информация. Указанные условия кредитной оферты кредитора и условия ее акцепта сохраняются с блоке памяти сервисной части компьютерной системы ЭТФП и определяют условия запуска предустановленного алгоритма обработки данных по встречным предложениям заемщика в автоматическом режиме, без участия пользователей ЭТФП.

При этом совокупность программно-аппаратных средств ЭТФП обеспечивает автоматический анализ и сравнение покупного кредитно процентного предложения заемщика (оферту заемщика) с процентным предложением продавца финансовых услуг - кредитора (например, условиями акцепта кредитора).

Оферта заемщика, и акцептные условия кредитора, вводятся в базу данных ЭТФП, а система ЭТФП анализирует в автоматическом режиме их встречное соответствие друг другу. При этом, ЭТФП на стадии сопоставления оферт заемщика и кредитора, включая предустановленные условия акцепта процентной оферты заемщика, анализирует сопоставляемые предложения (в виде оферты) по сумме и кредитной ставке заемщика и предложение кредитора (в виде кредитной оферты и акцептных условий) по ставке кредита на эту сумму. Обе оферты выставляются сторонами будущей сделки на ЭТФП независимо друг от Друга.

Таким образом, кредитор непублично вводя информацию о своем процентном предложении наполняет будущий Предварительный кредитный договор акцептными условиями своей стороны.

При этом, заемщик вводя информацию о своей оферте, наполняет Предварительный договор о кредите условиями со своей стороны.

Тогда как, ЭТФП, в автоматическом режиме выполняет функции уполномоченного сторонами независимого эскро агента и заключает от их имени, на предустановленных в системе алгоритмов обработки введенных пользователями данных, Предварительный договор о предоставлении кредита, автономно, без участия пользователей системы, принимает решение либо о принятии оферты заемщика кредитором (акцепте) либо об отказе от оферты заемщика. При этом, заемщик и кредитор, как субъекты на ЭТФП делегируют ей свои права по принятию решения о принятии оферты (акцепте), либо об отказе в принятии оферты, а также право заключить от их лица Предварительный кредитный договор.

Согласно заявленному изобретению, ЭТФП на основе реализованных программно-аппаратных решений фактически подготавливает и осуществляет сделку купли-продажи финансовой услуги. Кредитор (например, Банк) продает кредит, а заемщик (покупатель) покупает кредит. Они оба, каждый от себя и за себя вводят в Систему Торговой площадки свои требования (оферты), как совокупность данных для анализа ЭТФП предустановленными для этой цели программно-аппаратными средствами. И совместно, но независимо друг от друга делегируют системе ЭТФП право акцептовать свои оферты, то есть совершить от их имени и за их счет сделку купли-продажи финансовых услуг (Предварительный кредитный договор). Ответственность заемщика по правилам ЭТФП обеспечена его депонированными деньгами.

Система ЭТФП, разработана с целью дополнительного привлечения физических и юридических лиц к потреблению разнообразных финансовых услуг, исходя из их материальных возможностей и пожеланий. С целью привлечения на финансовый рынок новых субъектов финансирования. Обычный человек традиционно ищет возможность максимально выгодно взять кредит. Все традиционные розничные финансовые интернет ресурсы предлагают людям разные способы найти необходимое. Найти кредитора, ознакомиться с его историей, надежностью и не конкретными ценовыми (проценты по кредитам) предложениями. Все эти ресурсы тем или иным образом настроены на облегчение процесса поиска кредитора, являющегося продавцом услуг, формирование лояльности заемщика финансовой услуги к кредитору, по сути это реклама кредиторов. Так или иначе, все эти ресурсы предлагают заемщику финансовых услуг положительно отреагировать на предложения кредитора и своими дальнейшими действиями, такими как посещение кредитора, акцептовать публичную оферту кредитора, как продавца финансовых услуг. Онлайн, или в результате личного обращения к кредитору согласиться с условиями Кредитора или отвергнуть их. То есть либо обратиться к кредитору за кредитом и получить предложения, либо отказаться от этого.

Согласно заявленному изобретению, ЭТФП позволяет заемщику в режиме онлайн сделать кредитору обеспеченную собственными денежными средствами встречную процентную оферту на получение кредита. При этом, система ЭТФП устроена таким образом, что в режиме онлайн она автоматически реагирует на сделанную заемщиком финансовых услуг оферту. Система ЭТФП отвергает оферту заемщика или акцептует ее.

В случае одобрения сделки система ЭТФП, в автоматическом режиме, формирует через процессинговый центр запрос в банк заемщика на депонирование денежных средств со счета заемщика на счет ЭТФП. Эти деньги (привязаны к сумме испрашиваемого заемщиком кредита) ЭТФП возвращает заемщику только после заключения основного Кредитного договора между кредитором и заемщиком.

В случае, если предложение заемщика (его обеспеченная оферта) автоматически отвергается Системой, Система предлагает заемщику сделать новое, более щедрое предложение по ставке за кредит кредитору, либо сделать схожую по параметрам оферту другому кредитору, участнику ЭТФП. Либо отказаться от попыток акцепта оферты. В последнем: случае все депонированные деньги заемщика в сумме его обеспеченной оферты «размораживаются» системой и становятся вновь доступны заемщику финансовых услуг.

Принципиально важным в работе системы ЭТФП является то, что анализ и результат сравнения оферт заемщика и кредитора возможны лишь только после того, как заемщик обеспечит собственными денежными средствами собственную оферту.

Обеспечение оферты заемщиком - это депонирование денег на счете заемщика в пользу ЭТФП. Таким ответственным способом заемщик финансовых услуг делегирует свое право на заключение сделки Системе и материально обеспечивает его.

Обеспечение кредитором своих обязательств по выполнению требований Правил работы Торговой площадки обуславливается наличием договорных взаимоотношений с Торговой площадкой, с принятием кредитором ответственности за введенную на ЭТФП информацию о своей финансовой услуге и ответственность за ее исполнение.

В соответствии с заявленной группой изобретений, кредитор заранее вводит в систему ЭТФП, базу данных пользователей блока памяти сервисной части ЭТФП, минимально допустимую для каждой кредитной оферты процентную ставку для выдачи кредита под конкретные цели, на конкретный срок и с конкретными требованиями к потенциальному заемщику. В случае совпадения с требованиями заемщика, которые тот тоже самостоятельно и независимо от кредитора вводит в базу данных пользователей системы ЭТФП, процессор системы ЭТФП активирует процесс сделки. Ввод минимально допустимой процентной ставки для выдачи кредита кредитором в Систему ЭТФП, как уже было сказано, конфиденциален. Заемщик не видит информацию о ее размере на устройстве отображения клиентской части системы ЭТФП и не знает, какую минимальную процентную ставку по кредиту ввел в Систему кредитор. Заемщик может лишь предложить свою обеспеченную собственными деньгами оферту, и ждать реакции Кредитора посредством Торговой площадки. Он может предполагать, что его условия будут приняты кредитором посредством Торговой площадки.

Для продавцов финансовых услуг (кредиторов) заявленная группа изобретений, реализующая систему ЭТФП и способ кредитования с ее помощью - дополнительная возможность реализовать свои услуги и привлечь новых клиентов.

Для потенциальных заемщиков система ЭТФП - реальная дополнительная возможность взять деньги в долг под приемлемые проценты, возможность выбрать кредитора, предоставляющий нужные услуги по приемлемой «цене».

Таким образом, заемщик, который желает взять конкретную сумму денег в долг под предложенный им процент, на конкретный срок и конкретные цели чувствует себя главным субъектом на ЭТФП. Он вводит в Систему Максимально допустимый для себя процент по кредиту, срок, цели и прочие необходимые для регистрации данные. Если предложенные заемщиком процентно-кредитные требования ниже Минимально допустимой процентной ставки кредитора, заранее введенной кредитором в Систему, то Система отказывает заемщику в сделке и заключении с ним Предварительного договора от имени кредитора. заемщик может делать неограниченное число предложений (оферт), увеличивая свое Максимальное процентно-кредитное предложение до тех пор, пока его предложение не будет выше или соответствовать Минимальной процентно-кредитной ставке кредитора. Принципиальная новизна данного заявленного изобретения, заключается в том, что заемщик и кредитор онлайн делегируют ЭТФП свои права на заключение сделки по кредиту, оставив за собой ответственность и бремя по ее исполнению.

Настоящее изобретение может использовать различные аппаратно реализованные компоненты (например, элементы памяти, модули и элементы обработки данных, логические элементы и т.п.), которые могут выполнять различные функции под контролем одного или несколько программируемых микропроцессоров или других устройств управления.

Реализующий алгоритм функционирования ЭТФП программный код, согласно заявленному изобретению, может быть реализован с помощью любого языка программирования, таких как С, С ++, Java, ASP, PHP, PERL и реализуются с различными алгоритмами и любой комбинацией структур данных, функций, процессов, процедур или других элементов программирования, известных из предшествующего уровня техники. При этом, настоящее изобретение может осуществлено при использовать различных, известных в данной области техники, методов передачи и обработки данных.

Связь между участниками (пользователями) системы ЭТФП по настоящему изобретению достигается с помощью любых подходящих средств связи, известных в уровне техники для аналогичных электронных торговых площадок, таких как: телефонная сеть, коммутируемая телефонная сеть, интранет, Интернет, экстранет и т.п.

Пользователи могут взаимодействовать с системой ЭТФП и ее компьютерными устройствами сервисной и/или клиентской части, посредством любого устройства ввода, таких как: клавиатура, мышь, персональный цифровой помощник, карманный компьютер, сотовый телефон. Кроме того, изобретение может быть использовано в сочетании с любым типом персонального компьютера работающих под управлением любой известной из уровня техники операционной системы (например, Windows, MacOS, OS/2, BeOS, Linux, UNIX и других).

Кроме того, настоящее изобретение может принимать форму компьютерного программного продукта, сохраненного на носителе информации, имеющем считываемый компьютером программный код, воплощенный в носителе информации. Таким компьютерно-считываемым носителем для хранения данных может быть, в том числе, жесткие диски, CD-ROM, оптические запоминающие устройства, магнитные запоминающие устройства и/или тому подобные.

Следует понимать, что описанные. здесь функциональные блоки, блок-схемы или их комбинации, реализуются с помощью алгоритмов (инструкций) компьютерной программы, программно-аппартным образом. Эти инструкции компьютерной программы могут быть загружены на компьютер общего назначения, специализированный компьютер или другое устройство, например, программируемый микропроцессор, с программной обработкой данных для их выполнения, таким образом, чтобы создать условия для осуществления функциональных возможностей, указанных в блоке или блоках блок-схемах.

Эти компьютерные программы или исходные коды также могут быть сохранены в машиночитаемой памяти, таким образом, что инструкции, которые выполняются на компьютере обеспечивают шаги по реализации функций, указанных в блоке или блоках блок-схемах.

Используемый в данном описании термин «онлайн» относится к интерактивной связи, которая имеет место между участниками, расположенными на расстоянии друг от друга, в том числе сообщения через любую из сетей или средств связи, которые были описаны выше.

Термин «Система» означает программно-аппаратный комплекс, образующий информационную систему, на которой работает ЭТФП.

Структура данных (фиг. 2) - один из вариантов реализации хранения массива данных Торговой площадки (ЭТФП) в виде реляционной модели.

Термин «Кредитор» обозначает статус пользователя системы ЭТФП и включает любое физическое лицо, юридическое лицо, благотворительную организацию, которые производят, распространяют или продают финансовые услуги, (выдают кредиты и ссуды). Эти услуги, в конечном счете, могут быть предложены Заемщику прямо или косвенно через ЭТФП. Здесь и далее под продажей финансовой услуги подразумевается выдача кредита (ссуды) под проценты.

В рамках заявленного технического решения это категория пользователей, идентификатор (ID) которых сохраняется в структуре данных как ID кредитора и служит для идентификации кредиторов, их услуг и условий.

Термин «Заемщик» обозначает статус пользователя системы ЭТФП и включает любое физическое лицо, юридическое лицо, благотворительную организацию, которые могут покупать онлайн или оффлайн, финансовые услуги (берут кредиты и ссуды), предлагаемые Кредиторами посредством ЭТФП. Здесь и далее под покупкой финансовой услуги подразумевается получение кредита (ссуды) под проценты.

В рамках технического решения это категория пользователей, идентификатор (ID) которых сохраняется в структуре данных как ID заемщика и служит для идентификации заемщиков, их процентно-кредитных требований.

"ID пользователя", представляет собой уникальный цифровой идентификатор в структуре данных позволяющий системе идентифицировать пользователя.

«Браузер» - прикладное программное обеспечение для просмотра веб-страниц; содержания веб-документов, компьютерных файлов и их каталогов; управления веб-приложениями; а также для решения других задач. В глобальной сети браузеры используют для запроса, обработки, манипулирования и отображения содержания веб-сайтов.

Регистрационные данные заемщиков и кредиторов сохраняются в структуре данных (1) и (2). Кроме ID могут включать в себя: название организации, ее адрес, реквизиты и прочие необходимые для работы данные; имя, фамилия, адрес для доставки документов и уведомлений, номер социального страхования, возможно данные трудовой книжки, документы о гражданском состоянии, данные о возможных обременениях и долженствованиях, адрес электронной почты, номер кредитной карты и другие возможно необходимые данные.

Термин «Регулярное процентное предложение» означает открытое предложение кредитора по предоставлению кредита, содержащую предустановленную кредитором процентную ставку за выдачу кредита на конкретный срок, и конкретные цели, о которой можно узнать из публичных источников. Это информация доступна заемщику, готовящемуся сделать встречную процентную оферту кредитору и является для него отправной точкой для собственного анализа кредитного предложения и сравнения кредитных предложений разных кредиторов при выборе кредитора в ЭТФП.

Термин «Минимально допустимая ставка для выдачи кредита» означает процентную ставку за выдачу кредита, которую кредитор заранее ввел в виде оферты и условий ее акцепта в систему ЭТФП, как минимально возможную для кредитования заемщика на конкретный срок, конкретную сумму и прочие условия. Минимально допустимая кредитная ставка кредитора не видна заемщику и иным пользователям ЭТФП, е являющимися инициаторами регулярного процентного предложения кредитора. Данные условия сохраняются в базе данных пользователе ЭТФП и являются условиями акцепта кредитной оферты, реализованными в алгоритме обработке данных ЭТФП.

Термин «Максимально допустимая ставка для получения кредита» означает максимальную процентную ставку, по которой заемщик хочет взять конкретную сумму в долг на конкретный срок, и на которых настаивает, делая обеспеченную оферту.

Система онлайн торгов для реализации заявленного способа кредитования, в представленном примере осуществления, предпочтительно, содержит сервер ЭТФП, включающий, по меньшей мере, центральный процессор с установленным программным обеспечением, модуль памяти, связанный с процессором и модулем безопасности, а также систему хранения данных участников торгов, связанную с центральным процессором, модулем памяти, а также содержащая интерфейс связи с набором участников торгов и процессор, поддерживающий связь с набором участников торгов через интерфейс связи.

При этом, система образует двухуровневую систему продаж, где система хранения данных содержит, по меньшей мере, данные двух групп участников торгов со статусом кредитора и заемщика, включающих, по меньшей мере, идентификационную информацию об участнике, его ID в системе, определяющий его статус и ограничения по доступу к ресурсам системы.

Модуль памяти содержит организованные программно-аппаратным образом подсистемы заемщика и кредитора, подсистему определения условий сделки, а также расчетно-кассовую (106) подсистему, связанные по каналам связи с подсистемами безопасности и интеграции с процессинговым центром.

Подсистема кредитора содержит публичные и закрытые данные о товарах, где публичные данные, содержат, по меньшей мере, информацию о условиях предоставления кредита и регулярное предложение кредитной ставки, по которой кредитор осуществляет публичное предложение предоставление кредита на своем портале и или ЭТФП, а закрытые данные содержат, по меньшей мере, данные о установленной кредитором минимально допустимой кредитной ставке, меньшей ставки регулярного предложения и минимально минимальной кредитной ставке меньшей минимально допустимой ставки. Минимально минимальная цена связана функционально с параметром минимального количества оферт заемщиков и параметром портфельной суммы этих оферт, устанавливаемых кредитором настройками (7) (фиг. 2), а подсистема заемщика содержит, по меньшей мере, предлагаемую кредитную ставку, устанавливаемую заемщиком для кредитования и реквизиты для оплаты и/или депонирования средств для акцепта оферты заемщика. При этом, уровни продаж сформированы подсистемой определения условий сделки, содержащей, по меньшей мере, на первом уровне порядок акцепта оферты заемщика по принадлежности предлагаемой цены заемщика диапазону цен выше или равной минимальной цене кредитора, а на втором уровне порядок акцепта оферты заемщика по принадлежности предлагаемой цены диапазону ниже минимальной, но выше минимально минимальной цены кредитора.

В частном случае, на первом уровне торговли подсистема кредитора содержит параметр настройки шага торгов (настройки (7)), с предустановленным минимальным шагом изменения кредитной ставки на которую может быть увеличена предлагаемая кредитная ставка заемщика при предварительном выборе предлагаемой кредитной ставки ниже минимально допустимой кредитной ставки кредитора, а подсистема определения условий сделки содержит условия запуска данной процедуры и согласования ее с процессинговым центром.

Также, на первом уровне торговли подсистема кредитора может быть дополнительно оснащена параметрами настройки (7) лотереи для акцепта оферт заемщика предлагаемая кредитная ставка которых меньше регулярного предложения и равна или превышает минимально допустимую кредитную ставку, а подсистема определения условий сделки содержит условия запуска данной процедуры и согласования ее с процессинговым центром.

При этом, на втором уровне торговли подсистема определения условий сделки содержит условия акцепта оферт с ожиданием на основании предустановленной в подсистеме кредитора минимально минимальной кредитной ставки и минимального количества товаров, которые могут быть реализованы по данной ставке и согласования с процессинговым центром процедуры списания средств с банковского счета заемщика по предварительному акцепту оферты.

В соответствии с настоящим изобретением, на блок-схеме фиг. 1 показана схема, иллюстрирующая примерный вариант функционирования системы ЭТФП, которая, в данном примере осуществления изобретения, содержит Подсистему Кредитора (100), Подсистему заемщика (101), Подсистему безопасности (105), Подсистему определения условия сделки (102), Подсистему интеграции с процессинговым центром (103),базу данных не представлена на иллюстративных материалах).

База данных принимает и хранит данные о пользователях Системы, услугах, заказах, и другие необходимые данные для нормального функционирования Системы. База данных может представлять собой любой тип баз данных, таких как реляционные, иерархические, объектно-ориентированные, и тому подобные. База данных может быть организована любым подходящим способом, в том числе в виде таблиц данных или справочных таблиц.

Авторизация и аутентификация пользователей, а так же их права или роли в Системе осуществляются с помощью Подсистемы безопасности (105). После ввода пользователем логина и пароля в форму ввода данных Подсистема безопасности сначала идентифицирует пользователя по логину и паролю, хранящемуся в структуре данных (1) и (2), путем сравнения введенного им пароля с паролем, сохраненным в базе данных пользователей, а затем проводит авторизацию путем проверки прав и ролей, присвоенных Подсистемой безопасности автоматически или администратором Системы. Настройки системы прав хранятся в структуре данных (6). При работе пользователя в Системе, Подсистема безопасности контролирует действия пользователя и предоставляет функциональные возможности в соответствии с его ролью.

Подсистема Кредитора (100) - составляющая часть Системы Торговой площадки, посредством которой кредитор вводит в Систему всю информацию о себе, своих регулярных услугах по кредитованию, конкретных требованиях к заемщикам, срочности по кредитованию, денежному объему, связи между этими параметрами (открытый доступ). И, что самое главное, его «Минимально допустимую ставку по кредиту», проще говоря, минимальную ставку за пользование его деньгами. Со срочностью, объемом и связи между этими параметрами (закрытый, конфиденциальный для заемщика доступ). Конфиденциальность обеспечивается Подсистемой безопасности путем определения прав доступа по ID пользователя. Вводя ниже перечисленные данные (требования) в Подсистему, кредитор осуществляет оферту и формирует «акцептные условия» для принятия Системой оферт заемщиков от имени Кредитора или для отказа в них. Акцептные условия Кредитора (его оферта) формируют работу Торговой площадки (ЭТФП).

Кредитор вводит посредством Подсистемы Кредитора регулярное предложение и минимально допустимую для кредитора процентную ставку по кредиту.

Кредитор вводит посредством Подсистемы Кредитора основные условия предоставления средств. Это конкретная разовая сумма кредита, срок кредита, цель кредита. Эти параметры увязаны между собой и минимальной допустимой для кредитора ставкой по кредиту.

Кредитор вводит специфические требования к заемщику, например, возраст, статус, и прочие традиционные требования. Эти требования тоже влияют на акцепт оферт заемщика в соответствии с уставленными кредитором правилами для минимально допустимую для кредитора ставку по кредиту.

Все данные, вводимые или поступаемые в систему в результате выполнения предустановленного алгоритма обработки данных, сохраняются в базе данных ЭТФП

Как уже было сказано, минимально допустимая для кредитора ставка и прочие условия акцепта являются для заемщиков «секретными». Эти данные необходимы Системе для ее дальнейшей реакции на оферту при помощи Подсистемы определения условий сделки (будет описана ниже).

Все данные Подсистемы сохраняются в базе данных (104)

Подсистема заемщика (101) состоит из следующего набора модулей:

Витрина услуг.

Представляет собой интерфейс, отображающий услуги и регулярные предложения, введенные в Систему Кредиторами.

В карточках услуг Подсистемы заемщика (101) отображается список кредиторов, экспонирующихся на полях Торговой площадки (ЭТФП) их краткое рекламное описание со ссылкой на регулярные сайты кредиторов. Также отображается регулярное предложение кредитора по каждому виду кредитов, срок, цель и минимальная сумма для заключения кредитного договора с кредитором. Заемщик, выбрав конкретного кредитора может предложить ему свою процентную оферту (т.е. указать максимально допустимую для заемщика ставку по кредиту, ввести сумму которую он желает взять в долг в этой финансовой организации (у кредитора), цель и срок на который он желает взять деньги. Для этого Заемщик, при помощи графического интерфейса должен нажать на кнопку в карточке товара «Предложить Кредитору свою максимально допустимую ставку по кредиту» и ввести в отображенное поле требуемую величину. Все предложения от заемщиков сохраняются в структуре данных (4).

Модуль торгов.

Предоставляет собой интерфейс взаимодействия Системы с заемщиком. Содержит исчерпывающую информацию о правилах работы Торговой площадки, об ответственности заемщика за его оферту. Информирует заемщика о том, что любая его оферта по ставке за кредит должна быть обеспечена депонированными деньгами заемщика.

Дает возможность заемщику осуществить оферту Кредитору посредством ввода данных своей банковской карты и депонирования, т.е., «заморозки» денег на ней в сумме части оферты Кредитору. Сумма депонирования привязана к сумме требуемого кредита. Например, сумма депонирования денег заемщика может составить на практике от 1 до 10 процентов от запрашиваемой суммы кредита (от суммы покупной оферты).

Сумма депонирования есть задаток со стороны заемщика по Предварительному кредитному договору, предметом которого являются условия заключения в будущем Кредитного договора между заемщиком и кредитором.

Если Правила работы на ЭТФП, с которыми, с которым знакомится и которые принимает заемщик при депонировании собственных денег будут одобрены Системой в части «кредитно процентного требования», Система акцептует оферту заемщика от лица Кредитора и спишет депонированные деньги заемщика на счет Торговой площадки. Сумма депонирования заемщика спишется на срок до подписания заемщиком Кредитного договора с кредитором. Этот срок указывается заемщику онлайн и содержится в Правилах работы ЭТФП. После заключения Кредитного договора между заемщиком и кредитором, сумма депонирования, списанная на счет Торговой площадки возвращается заемщику.

Если условия Предварительного кредитного договора будут затем нарушены заемщиком, указанная сумма депонирования ему не вернется. Она будет удержана в пользу Торговой площадки насовсем. Возможные нарушения заемщика описываются в правилах работы ЭТФП. Это нарушение срока, в течение которого должен быть заключен Кредитный договор со стороны заемщика, это некорректная, либо лживая информация о себе, которую заемщик вводит в Систему (он может попытаться ввести кредитора в заблуждение, приукрашивая свою кредитную историю, свой возраст, статус и прочее).

Если условия, с которым знакомится и соглашается Заемщик до депонирования будут им приняты, если Заемщик корректно предоставил всю требуемую Системой информацию о себе, если Заемщик депонировал собственные деньги для обеспечения оферты, Система запускает процесс автоматического анализа оферты Заемщика (сравнение с офертой Кредитора). Если Система автоматически от лица Кредитора акцептовала оферту Заемщика, сравнив с офертой Кредитора, и списала депонированные деньги Заемщика в пользу Торговой площадки, считается, что Предварительный кредитный договор заключен. Это значит, что и Кредитный договор тоже должен быть заключен Кредитор и Заемщик обязаны заключить Кредитный договор в конкретный указанный Торговой площадкой срок. Сумма депонирования, как было сказано, после заключения Кредитного договора возвращается заемщику. Агентское вознаграждение Торговой площадке за заключение кредитной сделки оплачивает кредитор после заключения Кредитного договора и выдачи кредита заемщику.

Если Правила работы Торговой площадки, с которыми знакомится заемщик до депонирования будут им приняты, его деньги для обеспечения оферты будут успешно депонированы, но в процессе автоматического анализа будут отклонены Системой по причине нескромного кредитно процентного предложения кредитору, Система автоматически информирует заемщика об отказе в акцепте и предлагает повторить попытку с «более щедрым» предложением.

Если заемщик не намерен делать новое предложение уже проверенному кредитору, он может перейти на страничку другого кредитора и сделать новую оферту новому кредитору. Система в этом случае не дает сигнала на «разморозку» депозита. Только анализирует «новую» оферту новому кредитору со «старым» (по кредитной ставке) предложением.

Если заемщик не хочет делать новых встречных процентных оферт выбранному ранее и прочим кредиторам, он информирует об этом Систему посредством Подсистемы заемщика. Система посредством Подсистемы интеграции с процессинговым центром дает сигнал на «разморозку» депонированных денег заемщика. Сумма депонирования заемщика становится ему вновь доступна в самый кратчайший срок, который только могут обеспечить существующие сегодня платежные системы.

Система не позволяет заемщику делать встречную процентную оферту без депонирования средств. Сумма депонирования, как единственное обеспечение покупной оферты заемщика, «замораживается» на срок, необходимый Системе на реакцию оферты заемщика.

Торговая площадка ЭТФП посредством Подсистемы заемщика первым делом информирует заемщика о том, что ключевым в работе Системы является денежное обеспечение оферты заемщика, без этого Система не работает. О том, что Торговая площадка обеспечивает автоматическое заключение в электронном виде Предварительного Кредитного договора между заемщиком и кредитором от их лица. О том, что заемщик в сумме своего депозита отвечает за свое встречное кредитно процентное предложение и исполнение условий Предварительного кредитного договора.

Система через Подсистему заемщика отправляет заемщику сообщения об одобрении его оферты, их акцепте или отклонении его оферты (с требованиями не угадал). В случае одобрения оферты, деньги в сумме оферты, депонированные на счете Заемщика на время списываются на счет Торговой финансовой площадки, как гарантия заключения Кредитного договора со стороны заемщика, до подписания Кредитного договора.

Личный кабинет заемщика.

Предоставляет собой интерфейс для отображения и изменения личных данных заемщика, его идентификатора (ID), контактной информации, а так же информацию о совершенных ранее сделках и их статусе.

Подсистема заемщика позволяет заемщику через описанные системы связи (6.3.) в браузере или через другое программное обеспечение, позволяющее взаимодействовать с Системой по специальным протоколам, выбрать кредитора, его услугу, осуществить обеспеченную оферту и, если ему «повезет», получить одобрение Системы (акцепт). Заключение Предварительного договора между заемщиком и кредитором на конкретных условиях осуществляется электронным образом, дистанционным способом. Все данные об услугах загружаются из базы данных (104) и хранятся в структуре данных (3).

Подсистема безопасности (105) осуществляет проверку на доступ пользователей к информации и разделам системы по ID роли пользователя в структуре данных (6). Если пользователь еще не зарегистрирован в Системе, то предлагает ему пройти процедуру регистрации.

При регистрации Подсистема безопасности присваивает ему ID пользователя и предлагает ввести данные его банковской карты в электронную форму и сохраняет эти данные в структуре данных (2).

Подсистема определения условий сделки (102) - ключевая Подсистема ЭТФП.

Подсистема определения условий сделки получает и обрабатывает информацию о встречной процентной ставке заемщика, являющейся максимально допустимом процентном предложении заемщика по каждому виду кредита в отдельности, введенным заемщиком в Систему посредством Подсистемы заемщика.

Подсистема определения условий сделки сверяет оферту заемщика с акцептными условиями кредитора, информацией о требованиях кредитора, его минимально допустимой ставке. Данная информация уже заранее введена в Систему кредитором посредством Подсистемы Кредитора.

Итог обработки Подсистемой определения условий сделки полученной информации - сигнал на одобрение сделки или сигнал на отказ от сделки. Иными словами - Сигнал на Акцепт покупной оферты Заемщика либо сигнал на Отказ в покупной оферте Заемщику.

Алгоритм определения результатов сделки может быть опрделен следующим образом:

- если процентное предложение (максимально допустимое процентное предложение) заемщика соответствует (то есть выше или равно) Минимально допустимому процентному предложению кредитора, то Подсистема определения условий сделки сохраняет результат анализа как положительный.

- если процентное предложение (максимально допустимое процентное предложение) заемщика не соответствует (то есть ниже) Минимально допустимому процентному предложению кредитора, то Подсистема определения условий сделки сохраняет результат анализа как отрицательный.

Результаты анализа сохраняются в структуре данных (4).

Результатом анализа и работы Подсистемы определения условий сделки, который отображается заемщику могут быть два варианта: «Сделка одобрена» или «Отказ от сделки по причине слишком низкой ставки, поднимите требуемую Вами процентную ставку».

При результате анализа как отрицательный, и нежелании заемщика сделать более щедрую оферту, и нежелании заемщика делать оферту другому кредитору, Подсистема определения условий сделки отправляет команду в Подсистему интеграции с процессинговый центром, разрешающим «разморозить» депонированные для оферты средства заемщика на его счете.

При результате анализа как положительный, Подсистема определения условий сделки отправляет команду в Подсистему интеграции с процессинговым центром списать (инкассировать) депонированные для оферты средства Заемщика с его счета на счет Торговой площадки и уведомляет заемщика о том, что Предварительный договор о кредите фактически принят кредитором. Подсистема дополнительно уведомляет заемщика о том, что теперь ему необходимо исполнить все обязанности, взятые на себя. Эти обязанности возникли в процессе того, как заемщик вводил информацию о себе и согласился с Правилами торговли на Торговой площадке. Эти обязательства он обеспечил, депонировав свои деньги для осуществления покупной оферты. Система также информирует заемщика о сроках и порядке завершения сделки и заключении Кредитного договора..

С этой целью заемщику на устройстве отображения клиентской части компьютерной системы ЭТФП отображается текст и номер Предварительного договора, и предлагается, например, его трансляция на электронную почту заемщика.

Подсистема интеграции с процессинговым центром (103) отвечает за связь с банком заемщика, кредитора и счетом Торговой площадки (ЭТФП).

Подсистема интеграции с процессинговый центром отправляет команду в банк Заемщика на «заморозку» и перевод депонированных денежных средств Заемщика с его банковской карты на счет Торговой площадки в случае поступлении результата анализа от Подсистемы определения условий сделки как положительный.

Подсистема интеграции с процессинговым центром отправляет команду в банк Заемщика на «разморозку» и перевод депонированных средств заемщика на его банковской карте в случае поступления результата анализа от Подсистемы определения условий сделки как отрицательный.

Результат работы сохраняется в структуре данных (5).

Более подробно, описание алгоритма совершения сделки программно-аппартными средствами ЭТФП, представлено на блок-схеме фиг. 3 где:

301 - Заемщик заходит на публичную часть Торговой площадки и ему отображается витрина кредиторов и услуг.

302 - Заемщик выбирает кредитора и его услугу по кредитованию, согласно вида кредитования, целей, сроков из представленных в витрине.

303 - Выбрав вид кредитования, сумму, срок, целевое назначение Заемщик нажимает кнопку «Предложить свою ставку по кредиту».

304 - Подсистема безопасности проверяет, авторизован ли Заемщик в Системе. Если авторизован, то происходит переход к (309), если не авторизован, к (305).

305 - Система предлагает Заемщику зарегистрироваться или пройти процедуру аутентификации и авторизации. Если Заемщик еще не зарегистрирован в Системе, то происходит переход к (306). Если Заемщик зарегистрирован в Системе, то переход к (325).

306 - При регистрации Заемщика ему предлагается подтвердить согласие с Правилами и его ответственностью на Торговой площадке и ввести необходимые для регистрации данные для депонирования его денежных средств. Заемщику по сути предлагается заключить обеспеченный депозитом Предварительный кредитный договор с кредитором и обеспечить свое встречное процентное предложение по кредиту суммой депонирования, т.е. «заморозкой» денег на его счете. Система предлагает Заемщику самому рассчитать сумму депонирования по будущей оферте, указав (в процентах) зависимость суммы депонирования от суммы требуемого заемщиком кредита. Сумма депонирования привязана к сумме встречного процентного предложения по кредиту и заемщик должен самостоятельно определить, хватит ли у него денежных средств на карте для обеспечения своей оферты.

Если заемщик успешно зарегистрировался, то происходит переход к (307).

Если заемщик не зарегистрировался, то происходит возврат к (302).

307 - После процедуры регистрации заемщику предлагается ввести данные банковской карты.

308 - Подсистема безопасности проверяет корректность заполненных заемщиком данных о его банковской карты. Если данные указанные Заемщиком корректны, то происходит переход к (309). Если данные банковской карты не корректны, то происходит возврат к (307).

309 - Заемщик вводит свое встречное кредитно процентное предложение, с указанием процентной ставки, вводит сумму требуемого кредита, срок кредита и необходимые Системе (по требованию и условиям Кредитора) данные о своем возрасте, профессиональном и социальном статусе, задолженности другим кредиторам, залоговым возможностям в предустановленную электронную форму, предложенную интерфейсом системы. В течение этой процедуры заемщику, может демонстрироваться на устройстве отображения клиентской части компьютерной системы ЭТФП информация, напоминающая ему об ответственности за вводимую информацию, поскольку она (информация Заемщика) есть часть Предварительного договора, который он (Заемщик) в этот момент заключает со своей стороны и предлагает заключить Кредитору.

325 - Система проверяет, статус депонирования денежных средств заемщика под его оферту, если не депонированы, то происходит переход в (310), если депонированы и сумма текущей ставки равна или меньше уже депонированной то происходит переход в (311).

310 - Отправляются данные о сумме депонирования и данные банковской карты Заемщика в Подсистему интеграции с процессинговым центром на «заморозку» средств Заемщика в сумме депонирования на его банковском счете. В случае если Подсистема интеграции с процессинговым центром получает отказ депонировать средства Заемщика в сумме необходимой для осуществления оферты (увязана с запрашиваемой суммой кредита), поскольку не хватает средств, то происходит переход в (324). Если Подсистема интеграции с процессинговым центром получает одобрение на депонирование средств Заемщика в сумме, необходимой для обеспечения предложенной им оферты, то происходит переход в (311).

311 - Если Подсистема определения условий сделки решила, что встречная процентная ставка (Максимальное кредитно процентное предложение) Заемщика выше или равна минимальному возможному кредитно процентному предложению Кредитора, то оферта считается акцептованной Системой и происходит переход к (314).

312 - Система информирует заемщика об отказе в кредите и происходит переход в (316).

314 - При одобренной Системой оферты заемщика, Система дает команду в Подсистему интеграции с процессинговым центром (103) на перечисление депонированных средств Заемщика с его банковского счета на счет Торговой площадки. Как гарантия заключения Кредитного договора. На срок до заключения Кредитного договора.

315 - Система информирует Заемщика и кредитора о состоявшейся сделке. И уведомляет обоих о сроке заключения Кредитного договора.

316 - В Случае отказа Заемщику в его оферте из-за его слишком низкого предложения по кредитной ставке за испрашиваемый кредит, Система предлагает Заемщику варианты:

- увеличить предлагаемую ставку за кредит, переход в (309);

- сделать оферту другому Кредитору, переход в (302);

- отказаться от оферты и дальнейших попыток, переход в (324).

317 - кредитор проверяет корректность и правдивость предоставленных Заемщиком данных.

Если данные корректны и правдивы, то Кредитный договор заключается, переход к (319).

Если данные не корректны или не правдивы, то Кредитный договор не заключается, переход в (321).

Если назначенный срок заключения Кредитного договора прошел, то осуществляют переход в (322).

319 - кредитор заключает Кредитный договор с Заемщиком и информирует Торговую площадку.

320 - Происходит отправка команды на возврат обеспечительных денег Заемщику со счета Торговой площадки.

321 - кредитор отказывает Заемщику в заключении Кредитного договора по уважительной причине несоответствия представленных фактически документов Заемщика тем, на которые тот ссылался в своей оферте.

322 - Происходит отправка команды на отнесение «бывших» денег Заемщика, обеспечивавших его процентную оферту в доход Торговой площадки.

Фиг. 1 иллюстрирует вариант осуществления компьютерной системы или сетевую архитектуру, которая может быть использована для реализации Торговой площадки, описанной в настоящем изобретении. Одна или несколько таких компьютерных систем могут осуществлять методы, представленные в настоящем документе в качестве компьютерного кода. Один или несколько процессоров, таких как процессор 200, которые могут быть специальным или процессором общего назначения, соединены с шиной данных 206. Шина 206 соединяет процессор 200 к различным другим компонентам компьютерной системы, а также предполагается, что шина 206 соединяет процессор 200 с другими компьютерными системами. Через шину 206, процессор 200 может получить компьютерный код. Термин «компьютерный код» включает в себя, набор программ, команд, инструкций, сигналов или данных. Процессор 200 выполняет компьютерный код.

Компьютерная система на фиг. 1 может включать в себя один или несколько модулей памяти 205 используемых компьютером для хранения и доступа к исходному коду.

Система хранения данных 203 представляет собой архитектурное решение для подключения внешних устройств хранения данных, таких как жесткие диски, дисковые массивы, ленточные библиотеки, оптические приводы к серверам таким образом, чтобы операционная система (202) распознала подключенные ресурсы как локальные.

Компьютерная система на фиг. 1 может дополнительно включать в себя другие средства для обработки компьютерного кода, который будет передаваться между компьютерной системой и внешними устройствами, в том числе и с другими компьютерными системами. Эта передача может быть двунаправленной или однонаправленной.

Компьютерный код, передаваемый в интерфейс 201, передается в виде сигналов, которые могут быть электронными, электромагнитными, оптическими или другими. Эти сигналы могут быть переданы с помощью различных режимах, включая, но не ограничиваясь этим: провода, кабели, оптоволоконные кабели, телефонные линии, линии сотовой связи. Интерфейсы 201 может быть в виде: модема, сетевого интерфейса (например, карту Ethernet), проводных или Wire-less систем (таких как Wi-Fi, Bluetooth и ИК).

I/O интерфейс 204 может представлять собой любое проводное или беспроводное соединение, которое позволяет передавать компьютерный код.

Заявляемые модификации осуществления онлайн электронных сделок кредитования и автоматизированной онлайн системы для его осуществления являются техническими решениями, т.к. представляют собой частные решения задачи достижения заявленного технического результата путем реализации способа и системы, представляющего собой процессы и устройства, в которых последовательно, во времени осуществляют действия над материальными объектами - данными, обработанными и обрабатываемыми системой тем или иным образом с помощью компьютерных устройств. Этими действиями, осуществляемыми над данными, являются: размещение данных в полях данных на машиночитаемых носителях, активация полей данных, передача данных. Указанные действия осуществляют с помощью компьютерных устройств: процессоров, устройств памяти, внешних и внутренних машиночитаемых носителей, средств ввода-вывода, контроллеров и других. Таким образом, заявляемые модификации изобретения представляют собой процесс осуществления действий над материальными объектами с помощью материальных средств, т.е. является техническим решением - способом и относиться к объектам, охраняемым в качестве изобретения.

Приведенные выше модификации изобретения являются промышленно применимыми, т.к. могут быть применены в общественной жизни для осуществления электронных торгов с участием граждан и организаций. Применение и использование указанных модификаций способа не вызывает никаких трудностей и может быть осуществлено людьми, имеющими даже начальную подготовку в области использования компьютеров. При осуществлении способа используются устройства, приборы и материалы, выпускаемые промышленностью и находящиеся в открытой продаже. Методами осуществления изобретения являются пользовательская или операторская работа с компьютером и средствами ввода-вывода. Средствами осуществления являются обычные средства., применяемые в компьютерных системах и устройствах - средства ввода-вывода, устройства внешней памяти, компьютеры и их составляющие.

Настоящее изобретение относится к способам осуществления электронной торговли и аукционов, в частности предоставления онлайн инструмента для совершения финансовых сделок, осуществляемым с помощью компьютерных средств кредитной организации (кредитора) и заемщика, связанных сетью Интернет с сервисной онлайн платформой. Задача заявленной группы изобретений заключается в расширении арсенала технических средств следующего назначения: «автоматизированные онлайн способ и система осуществления онлайн электронных сделок кредитования». Технический результат достигается использованием автоматизированных онлайн системы и способа кредитования, включающих регистрацию с помощью процессора участников системы, подразделенных, по меньшей мере, по статусу на категории кредиторов и заемщиков, их авторизацию и доступ к онлайн торговой площадке в соответствии со статусом в системе, сбор и объединение сведений о кредитных офертах кредиторов, включающих кредитные ставки и условия акцепта оферт, при этом принимают от кредитора информацию, включающую открытое для всех пользователей регулярное предложение по кредитной ставке и закрытую информацию, не отображаемую на устройствах вывода торговой площадки, содержащую минимально допустимую кредитную ставку, меньшую кредитной ставки регулярного предложения, а на этапе выбора заемщиком оферты кредитора, через интерфейс ЭТФП принимают от заемщика встречное предложение с данными о процентной оферте заемщика, включающими, по меньшей мере, предлагаемую заемщиком кредитную ставку и сумму кредита, осуществляют в автоматическом режиме расчет стоимости денежного обеспечения оферты заемщика по предлагаемой процентной ставке и сумме кредита, осуществляют депонирование его средств на банковской карте заемщика в пользу Торговой площадки, и осуществляют процессором сервисной части ЭТФП в автоматическом режиме сопоставление процентных оферт заемщика с акцептными условиями кредитора по сумме и предлагаемой процентной ставке заемщика с установленными кредитором минимально допустимым и регулярным предложением по кредитной ставке при установлении предлагаемой заемщиком процентной оферты не менее минимально допустимой ставки по кредиту, установленной кредитором, осуществляют акцепт оферты заемщика и возврат депонированных денежных средств заемщика со счета Торговой площадки на счёт банковской карты заемщика, а при установлении на этапе сопоставления оферты заемщика с акцептными условиями кредитора кредитной ставки предлагаемой процентной оферты заемщика ниже минимально допустимой кредитной ставки кредитора, формируют предустановленное сообщение заемщику с предложением увеличения предлагаемой кредитной ставки для осуществления акцепта, или отказа от акцепта оферты заемщика, или постановки прежней процентной оферты в режим ожидания. 2 н. и 15 з.п. ф-лы, 3 ил.

1. Способ осуществления онлайн электронных сделок кредитования, в котором каждый этап способа, полностью или частично, выполняют путем исполнения машиноисполняемых инструкций в одном или более процессорах компьютерной системы, включающей компьютерные устройства сервисной части электронной торговой финансовой площадки (ЭТФП), соединенной по линиям коммуникации с компьютерными устройствами пользователей системы клиентской части ЭТФП, причем способ включает этапы, на которых осуществляют:

- прием и перевод входящих в систему данных от пользователей системы ЭТФП в электронную форму, обработку полученных данных, включающую регистрацию пользователей системы, подразделенных, по меньшей мере, по статусу на категории кредиторов и заемщиков услуги кредитования, их авторизацию и доступ к ЭТФП в соответствии со статусом,

- формирование виртуального кабинета для каждого пользователя, предустановленной статусом пользователя в системе формы, ввод посредством интерфейса виртуального кабинета и запись данных пользователей в блок памяти ЭТФП с формированием базы данных пользователей, при этом управление данными и их графическое отображение осуществляют с помощью предустановленного графического интерфейса пользователя,

- сбор сведений об офертах кредиторов, включающих информацию о видах кредитов, процентных ставках по ним и условиям их предоставления, и объединение их в машиночитаемой базе данных блока памяти сервисной части компьютерной системы ЭТФП, снабженной, по меньшей мере, одним средством коммуникации с клиентскими компьютерными устройствами кредиторов и заемщиков, и формирование системой ЭТФП, по меньшей мере, одного каталога представляющего собой реестр оферт кредитования кредиторов, при этом отображение открытой части каталога осуществляют через интерфейс ЭТФП на устройствах вывода клиентской и сервисной частей системы, отличающийся тем, что на этапе сбора сведений об офертах кредиторов, принимают и сохраняют в каталоге данные оферты, содержащие акцептные условия предоставления кредитором каждого вида кредита, включающие открытое для всех пользователей ЭТФП регулярное предложение, включающее информацию о регулярной кредитной ставке по каждому виду кредита кредиторов, и закрытое для заемщика и других кредиторов, отличных от инициатора оферты, и открытое для обработки процессором сервисной части ЭТФП предложение, включающее, по каждому виду кредита, по меньшей мере, минимально допустимую кредитную ставку, меньшую кредитной ставки регулярного предложения, а на этапе выбора заемщиком оферты кредитора по кредиту, через интерфейс ЭТФП принимают от заемщика встречное предложение с данными о процентной оферте заемщика, включающими, по меньшей мере, предлагаемую заемщиком кредитную ставку и сумму кредита, сохраняют информацию кредитора и заемщика в базе данных блока памяти системы ЭТФП и осуществляют в автоматическом режиме расчет стоимости денежного обеспечения оферты заемщика по предлагаемой процентной ставке и сумме кредита, пересылают через процессинговый центр запрос в банк заемщика на депонирование его средств на банковской карте заемщика в пользу Торговой площадки, при достаточности средств на банковской карте заемщика, получают подтверждение депонирования денежных средств заемщика от процессингового центра на сервер ЭТФП и осуществляют процессором сервисной части ЭТФП в автоматическом режиме сопоставление процентных оферт заемщика с акцептными условиями кредитора по сумме и предлагаемой процентной ставке заемщика с установленными кредитором минимально допустимым и регулярным предложением по кредитной ставке на указанную заемщиком сумму, при установлении предлагаемой заемщиком процентной оферты не менее минимально допустимой ставки по кредиту, установленной кредитором, осуществляют акцепт оферты заемщика, транзакцию средств на счет ЭТФП, формируют и пересылают заемщику и кредитору предустановленное подтверждение об акцепте оферты заемщика и заключении в электронном виде Предварительного договора о предоставлении кредита с указанием условий завершения сделки, при этом при направлении компьютерным устройством клиентской части кредитора системы ЭТФП подтверждения завершения сделки и заключения кредитного договора осуществляют транзакцию по возврату депонированных денежных средств обеспечивавших процентную оферту заемщика со счета Торговой площадки на счёт банковской карты заемщика, а при установлении на этапе сопоставления оферты заемщика с акцептными условиями кредитора кредитной ставки предлагаемой процентной оферты заемщика ниже минимально допустимой кредитной ставки кредитора, сервер формирует предустановленное сообщение заемщику с предложением увеличения предлагаемой кредитной ставки для осуществления акцепта, или отказа от акцепта оферты заемщика, или постановки прежней процентной оферты в режим ожидания.

2. Способ по п.1, отличающийся тем, что кредитор через интерфейс подсистемы кредитора ЭТФП, с использованием процессора сервера, дополнительно формирует правила акцепта оферт заемщика, предлагаемая цена которых равна или незначительно превышает минимально допустимую кредитную ставку, установленную кредитором, сервер сохраняет их в БД блока памяти ЭТФП и инициирует в автоматическом режиме при наступлении указанного события.

3. Способ по п.2, отличающийся тем, что акцепт оферт заемщика, предлагаемая цена которых равна или незначительно превышает минимально допустимую кредитную ставку, осуществляют выборочно по принципу лотереи, параметры которой устанавливает кредитор, и сохраняют в структуре данных БД блока памяти ЭТФП.

4. Способ по п.1, отличающийся тем, что кредитор дополнительно устанавливает закрытую для заемщика минимально минимальную кредитную ставку, меньшую минимально допустимой кредитной ставки.

5. Способ по п.4, отличающийся тем, что кредитор дополнительно устанавливает закрытый для заемщиков параметр минимального количества оферт заемщиков и параметр портфельной суммы этих оферт, которые могут быть акцептованы по минимально минимальной кредитной ставке.