Область техники

Изобретение относится к информационным технологиям в финансовой индустрии, а именно к автоматизированным системам, устройствам и способам управления совершением сделок, и может быть использовано для автоматизированного управления и контроля за совершением сделок, а также для организации продажи товаров и услуг.

Уровень техники.

В настоящее время активно развиваются технологии в финансовой сфере, в частности, в области безналичных платежей, одним из направлений, развития которых являются оверлейные сервисы.

Оверлейные сервисы - это программно-аппаратные средства, разрабатываемые для оптимизации работы различных платежных сервисов, ориентированных непосредственно на потребителей (физических и юридических лиц), способствующие повышению безопасности, упрощению и повышению их удобства. Оверлейные сервисы в финансовой индустрии могут предшествовать выполнению платежей, следовать за ними, а также применяться вне явной зависимости от платежей. Одним из оверлейных сервисов является представленный в настоящем изобретении сервис по поддержке сделок.

Из уровня техники известен способ и компьютерная система для проведения деловой операции между потребителем и коммерсантом, описанные в патенте на изобретение RU 2702085 С2 (кл. G06Q 20/00, 18.01.2016). Известный способ содержит этапы, на которых инициируют компьютерной системой потребителя проведение деловой операции с коммерсантом, причем компьютерная система потребителя после этого запрашивает представляющее полномочие динамическое значение у центральной платформы; принимают компьютерной системой потребителя запрос на выбор счета платежа из двух или более счетов платежей потребителя от центральной платформы; после чего принимают выбор компьютерной системой потребителя счета платежа из двух или более счетов платежей потребителя. Компьютерная система потребителя после этого принимает представляющее полномочие динамическое значение из центральной платформы, соответствующее первичному номеру счета (PAN - primary account number - номер банковской карты) выбранного счета платежа. При этом деловую операцию завершают с использованием предоставляющего полномочие динамического значения, принятого компьютерной системой коммерсанта. Компьютерная система для проведения деловой операции между потребителем и коммерсантом сконфигурирована с возможностью выполнения этапов способа.

Недостатками известных способа и компьютерной системы является отсутствие технической возможности управлять количеством обращений пользователей за документами, касающимися деловых операций (сделок), а также возможности выполнения предварительных проверок и подготовки к платежу перед переводом денежных средств, что сильно увеличивает нагрузку на компьютерную систему и время проведения операций, а также повышает вероятность возникновения ошибок.

Наиболее близким аналогом заявленных автоматизированной системы, устройства и способа для управления совершением сделок являются система, устройство и способ, описанные в патенте на изобретение RU 2581784 (кл. G06Q 20/00, 11.02.2011). Известная автоматизированная система содержит устройство централизованного управления, и, по меньшей мере, два устройства управления пользователя, использующих каналы связи для обеспечения доступа устройства управления пользователя к устройству централизованного управления через, по меньшей мере, одно устройство сервис-провайдера, модуль пользовательского интерфейса, выполненный с возможностью предоставления любому пользователю возможности доступа к устройству централизованного управления. Известное устройство централизованного управления (платформа) содержит базу централизованного хранения данных, выполненную с возможностью хранения данных о регистрации, учетных данных и предпочтениях, соответствующих каждому пользователю, а также средства для автоматизации управления совершением сделок. Известный автоматизированный способ управления включает обеспечение, по меньшей мере, двум пользователям доступа по каналам связи к устройству централизованного управления через, по меньшей мере, одно устройство сервис-провайдера; регистрацию пользователя, хранение в базе централизованного хранения регистрационных данных для входа, соответствующих каждому пользователю.

К недостаткам известного изобретения можно отнести предоставление возможности доступа к сервису по представлению счетов только через одного сервис-провайдера, что значительно ограничивает функциональные возможности сервиса, а также отсутствие возможности управлять количеством обращений пользователей за документами, касающимися сделок, что сильно увеличивает нагрузку на автоматизированную систему и увеличивает время проведения операций. Недостатком является также то, что в известных системе и способе не предусмотрена техническая возможность выполнения предварительных проверок и подготовки к платежу перед переводом денежных средств, а значит возникает вероятность возникновения ошибок при проведении операций.

Раскрытие сущности заявленного изобретения.

Задачами, на решение которых направлено представленное изобретение, является обеспечение надежности, улучшение качества и скорости управления электронным документооборотом при проведении сделок в различных сферах за счет проведения полностью отслеживаемой сделки и фиксации фактов исполнения обязательств сторон, включая, в том числе, и проведение сделок с денежными средствами.

Технический результат заявленного изобретения заключается в снижении нагрузки на автоматизированную систему и устройство для управления совершением сделок между пользователями, повышении надежности и скорости обработки информации при проведении сделок.

Повышение надежности обработки информации подразумевает под собой обеспечение информационной безопасности при передаче сообщений внутри автоматизированной системы, проведение безопасных сделок с обеспечением в виде гарантийного платежа, снижение вероятности ошибок при совершении сделок, регистрацию фактов заключения сделок между пользователями и сверка исходящей и входящей информации о сделках между пользователями.

Снижение нагрузки на автоматизированную систему и устройство для управления совершением сделок достигается за счет управления количеством обращений за документами, касающимися сделок, обеспечением информационного обмена в системе посредством сервис-провайдеров и синхронно/асинхронного вариантов реализации информационного обмена. Следует отметить также, что снижение нагрузки на автоматизированную систему для управления совершением сделок обеспечивает повышение скорости обработки информации при проведении сделок.

Технический результат достигается за счет того, что автоматизированная система для управления совершением сделок между ее пользователями содержит устройство централизованного управления, выполненное с возможностью обеспечения сервиса по поддержке сделок, и, по меньшей мере, два устройства управления пользователя, с установленным на них пользовательским интерфейсом, использующие каналы связи для обеспечения доступа устройства управления пользователя к устройству централизованного управления через, по меньшей мере, одно устройство сервис-провайдера, отличающаяся тем, что

устройство централизованного управления выполнено в виде программно-аппаратного комплекса средств автоматизации управления совершения сделок и разделено на зону синхронной обработки, зону совместимости и зону прикладной обработки для обеспечения обработки и логического контроля информации о совершении сделок, поступающей от пользователей,

при этом устройство централизованного управления содержит средство контроля, ограничивающее количество обращений пользователей за информацией о совершении сделок, поступающих по каналам связи в устройство централизованного управления, заданное количество раз.

В частных случаях реализации система содержит, по меньшей мере, одно устройство управления банка пользователя, выполненное с возможностью реализовывать функции сервис-провайдера и связанное посредством каналов связи с устройством централизованного управления.

Устройство управления банка пользователя связано посредством каналов связи с устройством централизованного управления через, по меньшей мере, одно устройство сервис-провайдера.

В качестве устройства управления пользователей используются средства коммуникации пользователей с установленным на них пользовательским интерфейсом для опосредованного, через сервис-провайдера, доступа к устройству централизованного управления.

Система содержит, по меньшей мере, одно устройство управления банка посредника, выполненного с возможностью реализовывать функции сервис-провайдера и связанное посредством каналов связи с устройством централизованного управления.

Устройство управления банка посредника связано посредством каналов связи с устройством централизованного управления через, по меньшей мере, одно устройство сервис-провайдера.

Система содержит, по меньшей мере, одно устройство управления контролирующего органа, выполненного с возможностью реализовывать функции сервис-провайдера и связанного посредством каналов связи с устройством централизованного управления.

Устройство управления контролирующего органа связано посредством каналов связи с устройством централизованного управления через, по меньшей мере, одно устройство сервис-провайдера.

Система для управления совершением сделок содержит, по меньшей мере, одно устройство управления банковского платежного агента, выполненного с возможностью реализовывать функции сервис-провайдера и связанного посредством каналов связи с устройством централизованного управления.

Устройство управления банковского платежного агента связано посредством каналов связи с устройством централизованного управления через, по меньшей мере, одно устройство сервис-провайдера.

Система содержит устройство управления операционно-клирингового центра, связанного посредством каналов связи с, по меньшей мере, одним устройством управления банка пользователя и устройством управления банка посредника.

Устройство централизованного управления выполнено с возможностью управления профилем пользователя.

Устройство, по меньшей мере одного, сервис-провайдера выполнено с возможностью предоставления пользователю интерфейса для регистрации, проверки идентификационных параметров и аутентификации пользователя, а также хранения данных посредством создания новой учетной записи пользователя.

В качестве средства контроля, ограничивающего количество обращений за информацией о совершении сделок, поступающих по каналам связи в устройство централизованного управления, заданное количество раз, используют модуль генерирования идентификатора-подсказки и модуль предоставления документов, который и проверяет количество использований идентификатора-подсказки.

Зона синхронной обработки выполнена с возможностью формирования быстрого ответа на запросы пользователя и его отправки пользователю, зона совместимости устройства централизованного управления выполнена с возможностью постановки в очередь запросов о совершении сделки, а зона прикладной обработки устройства централизованного управления выполнена с возможностью синхронной и асинхронной обработки, для обеспечения обработки и логического контроля информации о совершении сделок, поступающей от пользователей.

Устройство централизованного управления содержит базу централизованного хранения данных, выполненную с возможностью хранения данных о регистрации, учетных данных и предпочтениях, соответствующих каждому пользователю, а также средства для автоматизации управления совершением сделок,

отличающееся тем, что в качестве средств для автоматизации управления совершением сделок используют,

по меньшей мере, одно средство для получения и доставки пользователю документов, касающихся сделок;

по меньшей мере, одно средство для публикации документов, касающихся сделок;

по меньшей мере, одно средство классификации документов, касающихся сделок;

по меньшей мере, одно средство формирования сценария прохождения сделки.

В частных случаях реализации средство для получения и доставки документов содержит модуль управления документами, модуль предоставления документов, модуль гарантированной доставки уведомлений и ссылок на загрузку, модуль генерирования идентификатора-подсказки и модуль менеджера очередей.

Средство для публикации документов, касающихся сделок содержит модуль профилей пользователей и модуль подписок на услуги.

Средство формирования сценария прохождения сделки содержит модуль договоров, модуль акта приемки-передачи, модуль счета на оплату, модуль выписки из банка плательщика о списании средств, модуль выписки из банка получателя о зачислении средств, модуль шаблонов, модуль вердиктов, модуль перенаправления, модуль претензий и модуль формирования отчетов.

Средство классификации сделок содержит модуль сверки документов.

Все модули, входящие в состав средства для публикации документов, касающихся сделок, средства формирования сценария прохождения сделки и средства классификации сделок содержат фильтры, выполненные с возможностью сопоставления документов, касающихся сделок и находящихся в модуле менеджера очередей.

База централизованного хранения данных состоит из баз данных всех модулей устройства централизованного управления, объединенных каналами связи в единую сеть.

Модуль управления документами выполнен с возможностью проведения парсинга и валидации.

Средство для публикации документов, касающихся сделок, выполнено с возможностью публикации в автоматизированной системе полной информации о совершении сделки, созданной впервые, и публикации ссылки на уже опубликованную информацию.

Средство для публикации документов, касающихся сделок, выполнено с возможностью извлечения и предоставления информации о совершении сделок по запросам пользователей при использовании последними уникального идентификатора-подсказки.

Средство для публикации документов, касающихся сделок, выполнено с возможностью формирования и предоставления отчетов пользователям о совершении сделок.

База централизованного хранения данных включает в себя уникальные идентификаторы, соответствующие каждому пользователю и, по меньшей мере, одному сервис-провайдеру пользователя.

Автоматизированный способ управления совершением сделок, включающий обеспечение, по меньшей мере, двум пользователям, доступа по каналам связи к устройству централизованного управления через, по меньшей мере, одно устройство сервис-провайдера; регистрацию пользователя, хранение в базе централизованного хранения регистрационных данных для входа, соответствующих каждому пользователю,

отличающийся тем, что

создают учетную запись пользователя;

предоставляют каждому пользователю право доступа к одному или, по меньшей мере, двум сервис-провайдерам одновременно;

посредством сервис-провайдера пользователя проводят аутентификацию пользователя, публикуют документ, касающийся сделки, в сети автоматизированной системы для управления совершением сделок;

формируют запрос пользователя о совершении сделки на устройстве управления пользователя;

классифицируют входящую информацию в устройстве централизованного управления посредством средства классификации сделок,

формируют сделку в устройстве централизованного управления, в базе централизованного хранения данных которого хранятся шаблоны сценариев сделок для согласования, подтверждения и совершения сделок различного типа;

регистрируют, сравнивают и отслеживают состояние договоров, касающихся сделок;

посредством идентификатора-подсказки регулируют количество обращений за документами, касающимися сделок, поступающих по каналам связи, а также доступ устройства пользователя к информации о сделке.

В частных случаях реализации публикуют учетную запись пользователя и информацию о сделке в устройстве централизованного управления после проверки посредством устройства сервис-провайдера пользователя его авторизации.

Сохраняют данные о предпочтениях пользователей в базе централизованного хранения данных устройства централизованного управления.

Формируют уникальный идентификатор, для каждой сделки и для каждого документа в устройстве централизованного управления.

Предоставляют доступ к информации о сделках по запросу пользователя.

Предоставляют пользователю средства для изменения учетной записи в устройстве централизованного управления.

Сопоставляют документы, касающиеся сделок и находящиеся в модуле менеджера очередей посредством фильтров, входящих в состав модулей средств для публикации документов, средств формирования сценария прохождения сделок и средств классификации сделок.

Совершают сделки с обеспечением посредством подтверждения устройством управления контролирующего органа исполнения условий сделки между пользователями.

Используемые термины.

Сервис по поддержке сделок (автоматизированная система) - это оверлейный сервис, используемый для выставления счетов пользователям и поддержки их оплаты электронными средствами, который нацелен на стандартизацию и ускорение документооборота, обеспечивающий электронными средствами доставку счетов (акцептных платежных требований) от получателя к плательщику, подготовку платежа к исполнению, а также механизм цифровизации документооборота, возникающего между пользователями (субъектами экономической деятельности). В качестве документов, подтверждающих, совершение сделок между пользователями, могут быть, в частности, договоры, акты приемки, работ или услуг, счета на оплату, содержащие сумму к оплате (кассовые товарные чеки или бланки отчетности), выписки с банковского счета плательщика о списании средств из банка плательщика, выписки с банковского счета получателя о зачислении средств, вердикты от контролирующих органов, выписки из банка обеспечения, накладные (документы, которые поставщик выдает покупателю при отгрузке товаров). Данный список не является исчерпывающим и приведен в качестве примера.

В качестве сделки в контексте представленного изобретения понимаются действия пользователей, в частности, физических и юридических лиц, а также государственных органов, направленные на установление, изменение или прекращение гражданских прав и обязанностей. Сделка между пользователями регистрируется в сервисе по поддержке сделок (автоматизированной системе) для управления ею в электронном виде.

Информация о совершении сделки - это сведения о совершении сделки, включающие запрос пользователя о совершении сделки и уведомления об этапах ее прохождения (уведомления о публикации в сети сервиса по поддержке сделок, уведомления о подтверждении выполненных платежей и т.д.).

Пользователь (физическое, юридическое лицо или государственный орган) - это субъект информационного обмена в сервисе по поддержке сделок, который взаимодействует посредством своего устройства управления с устройством сервис-провайдера пользователя и с банком пользователя. Пользователь может быть инициатором или адресатом процесса совершения сделки, а также плательщиком или получателем платежа в контексте процессов, связанных со счетами и их оплатой.

Банк пользователя - это субъект информационного обмена в сервисе по поддержке сделок, финансовая организация, которая обеспечивает электронный доступ к банковским счетам пользователя и выполнение платежей, в частности, во взаимодействии с операционно-процессинговым клиринговым центром (ОПКЦ).

Устройство управления пользователя (плательщика или получателя) - средство персональной коммуникации, используемое при выполнении операций в автоматизированной системе для управления совершением сделок между ее пользователями, как в рамках информационного обмена, так и при выполнении платежа. В качестве устройства управления плательщика и устройства управления получателя могут быть устройства с пользовательским интерфейсом, предоставляющие возможность выполнения операций со сделками, а также для обмена данными и получения информации о результатах совершения сделки (информационного потока) и/или операции оплаты. В качестве устройства управления пользователей могут использоваться средства коммуникации пользователей с установленным на них пользовательским интерфейсом, в частности, такие, как мобильный телефон, планшет, персональный компьютер, терминал или банкомат. Общим для этих устройств является необходимость предварительной аутентификации пользователя своим банком в интерфейсе своего устройства пользователя.

Плательщик - это субъект информационного обмена в сервисе по поддержке сделок, который, посредством своего устройства управления непосредственно взаимодействуют с устройством сервис-провайдера и, устройством управления своего банка, выполненным с возможностью реализовывать функции сервис-провайдера, для запроса и получения в электронном формате документов, например, договоров, актов, счетов, принятия решений по поступившим в адрес плательщика документам, а также инициирования платежей по счетам в пользу получателей. Плательщиками могут быть физические лица, юридические лица и органы государственной власти.

В случае, если пользователь является плательщиком, банк, через который он осуществляет оплату, будем называть - банк плательщика, а сервис-провайдера такого пользователя - сервис-провайдером плательщика.

Получатель - это субъект информационного обмена в сервисе по поддержке сделок, инициирующий с помощью своего устройства управления выставление счетов (акцептных платежных требований) в электронном виде посредством услуг сервис-провайдера получателя и ожидающий по выставленным счетам получение денежных средств в банке получателя на банковский счет получателя. Получателями могут быть любые физические и юридические лица, а также любые организации, включая государственные.

В частности, но не ограничиваясь нижеперечисленным, в качестве физических лиц могут выступать потребители товаров, работ или услуг, индивидуальные предприниматели, частные лица и самозанятые.

В качестве юридических лиц могут выступать, в частности, но не ограничиваясь нижеперечисленным, торговые предприятия, телекоммуникационные компании, коммунальные службы, товарищества собственников жилья, садовые некоммерческие товарищества, дачные строительные потребительские кооперативы, и т.д.

В случае, если пользователь является получателем, банк, через который он получает оплату, будем называть - банк получателя, а сервис-провайдер такого пользователя - сервис-провайдером получателя.

Любая сделка между пользователями, в том числе, покупка товара или оплата услуги не оформляется всякий раз как письменный договор, однако является договором по сути. Пользователь, в частности, плательщик и получатель (инициатор и адресат), принимают решение: один - продать что-то за определенную сумму денежных средств или оказать услугу, а другой - оплатить услугу или приобрести товар за определенную сумму денежных средств. При этом один процесс всегда сопровождается оформлением только одного сопровождающего его документа, например, фискального чека.

Устройство управления банка плательщика - по меньшей мере, одно вычислительное устройство кредитной организации, обслуживающей плательщика как это определено стандартами, с корреспондентского счета которого должны быть списаны денежные средства при переводе денежных средств по распоряжению плательщика.

Устройство управления банка получателя - по меньшей мере, одно вычислительное устройство кредитной организации, обслуживающей получателя как это определено стандартами, на корреспондентский счет которого должны быть зачислены денежные средства при переводе денежных средств в пользу получателя средств.

Устройство сервис-провайдера пользователя - это программно-аппаратный комплекс, состоящий из, по меньшей мере, одного сервера, обеспечивающего информационный обмен пользователей в сервисе по поддержке сделок, а также доступ к электронным услугам вышеуказанного сервиса, в частности, личному кабинету, отчетности об активности в сети сервиса по поддержке сделок, средствам для создания, редактирования, публикации и доставки документов, касающихся сделок, подписки на них и предоставления реквизитов пользователя участникам подписки (тому, на кого была выполнена подписка), инициирование платежей, уведомлений пользователя. Каждое устройство сервис-провайдера пользователя выполнено с возможностью предоставления пользователю интерфейса для регистрации, проверки идентификационных параметров и аутентификации пользователя, а также хранения данных посредством создания новой учетной записи пользователя, что позволяет снизить нагрузку на автоматизированную систему и устройство для управления совершением сделок.

Программно-аппаратный комплекс каждого банка (банка пользователя, банка посредника, банковского платежного агента) и контролирующего органа автоматизированной системы для управления совершением сделок между ее пользователями при дополнительном оснащении оборудованием и специализированным программным обеспечением может дополнительно выполнять функции сервис-провайдера. Таким образом, суммируя вышеизложенное, устройства управления банка пользователя, в частности, устройство управления банка плательщика и устройство управления банка получателя, устройство управления банка посредника, устройство управления банковского платежного агента и контролирующий орган выполнены с возможностью реализовывать функции сервис-провайдера.

Устройство централизованного управления (УЦУ) - программно-аппаратный комплекс, состоящий из серверов, обеспечивающих работу системного и прикладного программного обеспечения сервиса по поддержке сделок. Каждый из серверов выполнен в виде вычислительной системы, включающей в себя средства для автоматизации управления совершением сделок и составляющие их модули.

Модуль - определенная функциональная область (компонент) программного обеспечения. При этом вся совокупность модулей полностью определяет работу аппаратно-программного комплекса УЦУ. Количество однотипных модулей определяется нагрузочной способностью УЦУ: чем выше требования по нагрузочной способности УЦУ, тем больше модулей одного типа, работающих одновременно, может потребоваться. Количество различных типов модулей определяется спектром тех функциональных сфер (например, договоры купли-продажи, договоры оказания услуг, договоры о совместной деятельности, договоры ответственного хранения, договоры страхования и т.п.) совершения сделок, которые охватывает УЦУ.

Совокупность всех программно-аппаратных комплексов, включающих устройства управления пользователей, устройства управления банков пользователей, устройства сервис-провайдеров, устройство централизованного управления, устройство управления банка посредника, устройство управления контролирующего органа, устройство управления банковского платежного агента и устройство управления операционно-клирингового центра представляют собой автоматизированную систему для управления совершением сделок между ее пользователями.

Процесс - это последовательность создания и изменения документов, касающихся сделки (договоров, актов, счетов, выписок и т.д.) в автоматизированной системе для управления совершением сделок, выполняемых в результате протекания информационных потоков.

Информационный поток - это определенная последовательность сообщений, циркулирующих между пользователями в автоматизированной системе для управления совершением сделок, в результате обработки которых происходит установление, изменение или прекращение правоотношений юридических, физических лиц или органов государственной власти (создание или изменение состояния одного вполне определенного документа, либо получение информации о нем).

Сообщения - элементарные составляющие информационных потоков, передающие содержимое документов (полезную нагрузку), касающихся проведения сделок. Между устройствами управления физических лиц, юридических лиц и государственными структурами происходит обмен электронными сообщениями, составляющими одно логическое целое с целью получения данных о сделке, включая данные о пользователе (в частности, плательщике, банке плательщика, получателе, банке получателя, платежной системе, банке посреднике, сумме перевода и комиссиях, которые будут взыматься пользователями системы в случае денежного перевода).

Если все сообщения, образующие информационный поток, пересылаются исключительно между пользователем и его сервис-провайдером, то этот информационный поток является локальным, т.е. в его реализации не участвует устройство централизованного управления. Такой информационный поток выполняется за рамками автоматизированной системы для управления совершением сделок.

Элементы данных - элементарные составляющие сообщений, вложенные внутри сообщений в строительный блок.

Строительный блок- это состоящий из набора элементов данных фрагмент документа, касающегося сделки, который создается (в полном виде) в рамках одного процесса, как неотъемлемая часть документа и может использоваться в виде ссылки на него в рамках одного или более последующих процессов, при протекании которых создаются другие документы. По меньшей мере, два строительных блока группируют в блоки данных.

Сценарий - это определенная последовательность запланированных услуг (поставок) и/или процессов (документов), касающихся проведения сделок. Сценарий или договор целиком можно запланировать заранее, до момента подписания договора или договоров, т.е. можно включать шаблон имеющегося сценария в договоры, исполняемые по нему или использовать шаблон всего договора целиком. Сценарий в общем случае не является принадлежностью одного договора. Можно составить сценарий, который распределится между различными договорами или будет включен в один договор.

Триггеры процесса - используемые УЦУ параметры, влияющие на то, какие именно конкретно информационные потоки будут v применяться в определенном процессе, формирующем документы, сопровождающие проведение сделок.

Фреймворк автоматизированной системы для управления совершением сделок показывает взаимосвязи между ключевыми понятиями системы: процессами, документами, касающимися сделок, пользователями и информационными потоками. Фреймворк задает правила применения информационных потоков в зависимости от процессов.

Протокол автоматизированной системы для управления совершением сделок между ее пользователями - это набор правил и технических процедур, позволяющих нескольким пользователям (от двух до необходимого количества) посредством своих устройств управления при объединении в сеть автоматизированной системы для управления совершением сделок обмениваться информационными сообщениями друг с другом. Понятие протокола охватывает все происходящие взаимодействия, протекающие внутри автоматизированной системы:

- процессы и соответствующие им документы, касающиеся проведения сделок;

- информационные потоки, составляющие каждый процесс;

- триггеры, определяющие правила применения информационных потоков в определенном процессе;

- фреймворк, связывающий между собой устройства управления пользователей, процессы, документы, касающиеся сделок, и информационные потоки;

- сообщения, составляющие информационные потоки;

- строительные блоки, составляющие сообщения;

- элементы данных - элементарные составляющие строительных блоков.

Профиль пользователя в УЦУ (профайл) - набор данных, идентифицирующий пользователя и его предпочтения. Процесс управления профилем пользователя обозначает создание, обновление или удаление профиля пользователя, в частности, добавление, изменение или удаление банковских реквизитов.

Контролирующий орган - пользователь (организация), подтверждающий исполнение условий сделки (объявляющий вердикт) между пользователями как в ролях плательщика и получателя денег, так и соблюдения условий законодательства обеспечения договора, с целью предоставления гарантий заказчику получить оговоренные договором товары или услуги, а поставщику получить в соответствии с условиями договора денежные средства за поставленные товары или оказанные услуги. В качестве исполнителя условий финансового обеспечения выступает банк обеспечения. В безопасных сделках контролирующий орган информирует (с помощью вердикта) посредством автоматизированной системы для управления совершением сделок банк обеспечения, что сделка получателем денег (поставщиком товара или услуги) исполнена, и настало время перевести ему деньги плательщика.

Вердикт - заключение контролирующего органа в отношении условий сделки.

В качестве контролирующего органа могут выступать как государственные органы, так и уполномоченные сторонами, осуществляющими проведение сделки (пользователями) и зарегистрированные (аккредитованные) устройством централизованного управления юридические лица (частные организации).

В качестве государственных органов могут быть такие, как Федеральная служба государственной регистрации, кадастра и картографии (Росреестр), Государственная инспекция безопасности дорожного движения (ГИБДД), Федеральная налоговая служба (ФНС), Федеральная служба по финансовому мониторингу (Росфинмониторинг), Почта России. Данный список не является исчерпывающим и приведен в качестве примера.

В качестве юридических лиц (уполномоченных организаций) могут быть, например, коммерческие почтовые операторы или коммерческие контролеры качества.

Устройство управления контролирующего органа (УУКО) - по меньшей мере, одно вычислительное устройство контролирующего органа, сконфигурированное для подтверждения исполнения условий сделки пользователями в ролях плательщика и получателя денег.

Банковский платежный агент (БПА) - это субъект информационного обмена в автоматизированной системе для управления совершением сделок (сервисе по поддержке сделок), в частности, юридическое лицо, которое обеспечивает сбор денежных средств с плательщиков в пользу получателей. БПА в контексте процессов, связанных со счетами и их оплатой, могут быть:

- предприятия, осуществляющие торговлю;

- предприятия, оказывающим услуги.

Устройство управления банковского платежного агента (УБПА) -это устройство управления организации, которая обеспечивает сбор денежных средств с плательщиков в пользу получателей.

Банк посредник (БП) - это субъект информационного обмена в автоматизированной системе для управления совершением сделок, являющийся промежуточным звеном в расчетах, который аккумулирует у себя на некоторое время денежные средства, полученные от плательщиков, и после получения соответствующего распоряжения (от БПА или в результате вердикта контролирующего органа) выполняет перечисление денежных средств на счет получателя (в частности, после исполнения безопасной сделки, о чем система уведомляет контролирующий орган) или на счета получателей (после получения реестра на перечисление денег от автоматизированной системы для управления совершением сделок на основе данных от БПА).

Банк посредник может выступать в роли:

- банка обеспечения - в безопасных сделках с участием регулирующего органа;

- банка БПА - при оплате счетов через БПА.

Устройство управления банка посредника (УУБП) - это аппаратно-программный комплекс управления организации, которая аккумулирует у себя на некоторое время денежные средства, полученные от плательщиков и после получения соответствующего распоряжения, выполняет перечисление денежных средств на счет получателя. УУБП при дополнительном оснащении оборудованием и специализированным программным обеспечением может выполнять функции сервис-провайдера банка-посредника.

Устройство управления операционно-клирингового центра представляет собой, по меньшей мере, одно вычислительное устройство, сконфигурированное для поддержки проведения операций по переводу денежных средств между устройствами управления банков пользователей и обработки распоряжений на перевод денежных средств в систему расчетов, а также получения запросов на авторизацию от устройств управления банков БПА и их маршрутизацию для авторизации в банки плательщиков, получения ответов и их возвращение в банки БПА, получения платежных требований, их обработки в клиринге, формирования чистых позиций и их направления в систему расчетов, а также направления отчетов в банки пользователей и банки БПА.

Идентификатор-подсказка (hint) - идентификатор, генерируемый в модуле генерирования идентификатора-подсказки УЦУ, и представляющий собой предъявляемую сервис-провайдером пользователя в запросе к УЦУ последовательность букв и цифр для контроля количества его обращений в УЦУ за документом, поступающим по каналам связи.

Количество запросов, разрешенных посредством идентификатора-подсказки, определяется категорией, в которую входит пользователь. Для определения категории пользователя используется набор параметров категоризации пользователя.

Логическое деление пользователей в УЦУ осуществляется на основе заданных для адресата параметров категоризации, хранящихся в централизованной базе данных в виде настроечных профилей адресатов. Настроечные профили адресатов являются средством категоризации пользователей. Адресаты (пользователи) имеют право запросить в УЦУ требуемые им параметры (возможно и на коммерческой основе), в соответствии с которыми происходит деление пользователей на категории. Для каждой категории пользователя в настроечных профилях адресатов в УЦУ задается в том числе и количество запросов, разрешенных посредством идентификатора-подсказки. Таким образом определяют, по меньшей мере, две категории пользователей, после чего передают эти данные в модуль генерирования идентификатора-подсказки.

Краткое описание чертежей.

Настоящее изобретение иллюстрируется следующими графическими материалами.

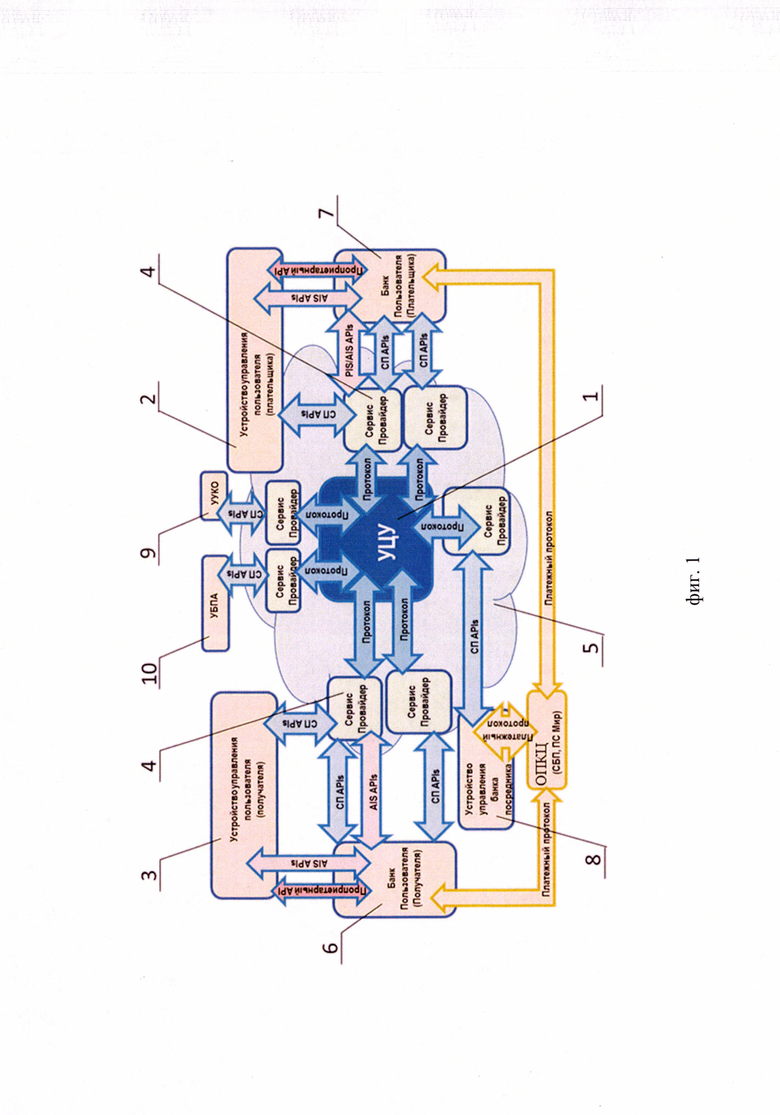

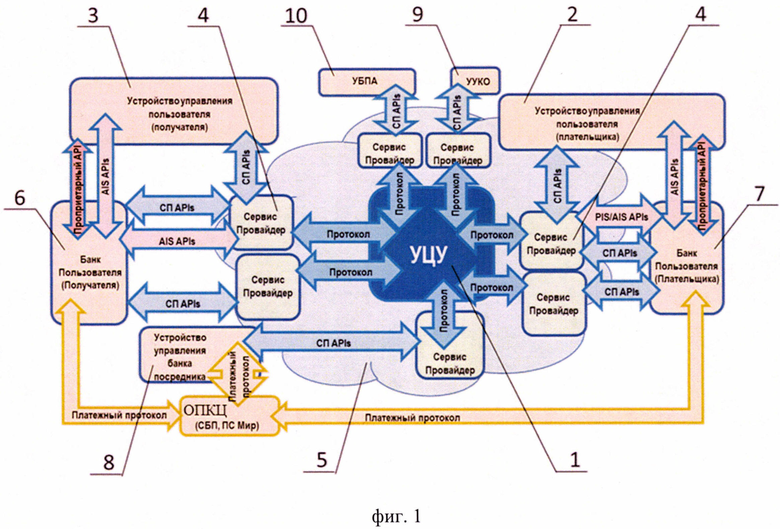

На фиг. 1 представлена концептуальная схема автоматизированной системы для управления совершением сделок между пользователями.

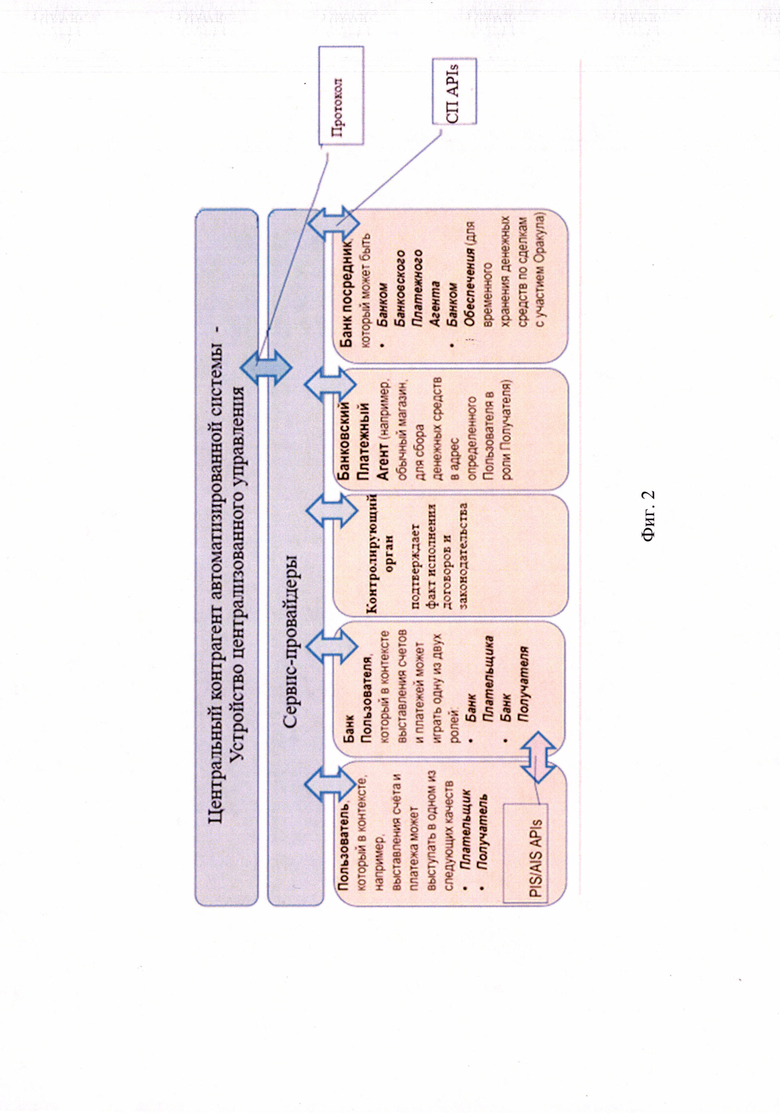

На фиг. 2 представлена блок-схема автоматизированной системы для управления совершением сделок между пользователями.

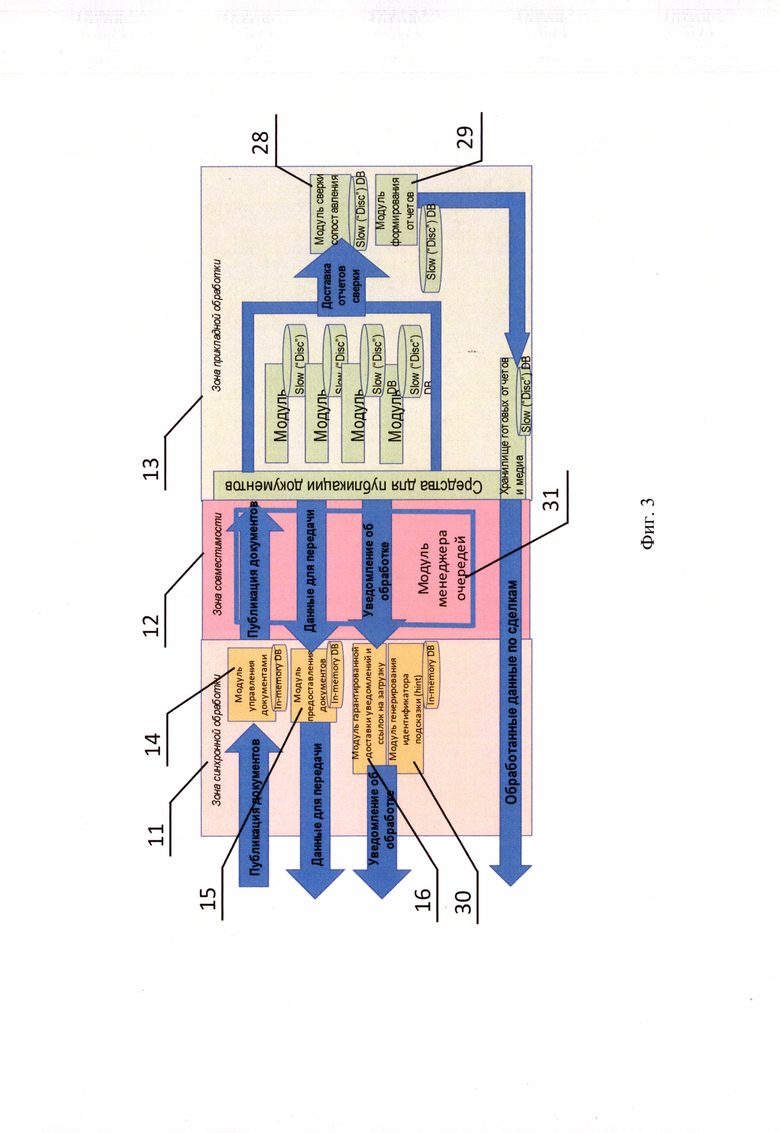

На фиг. 3 представлена структурная схема устройства централизованного управления (УЦУ).

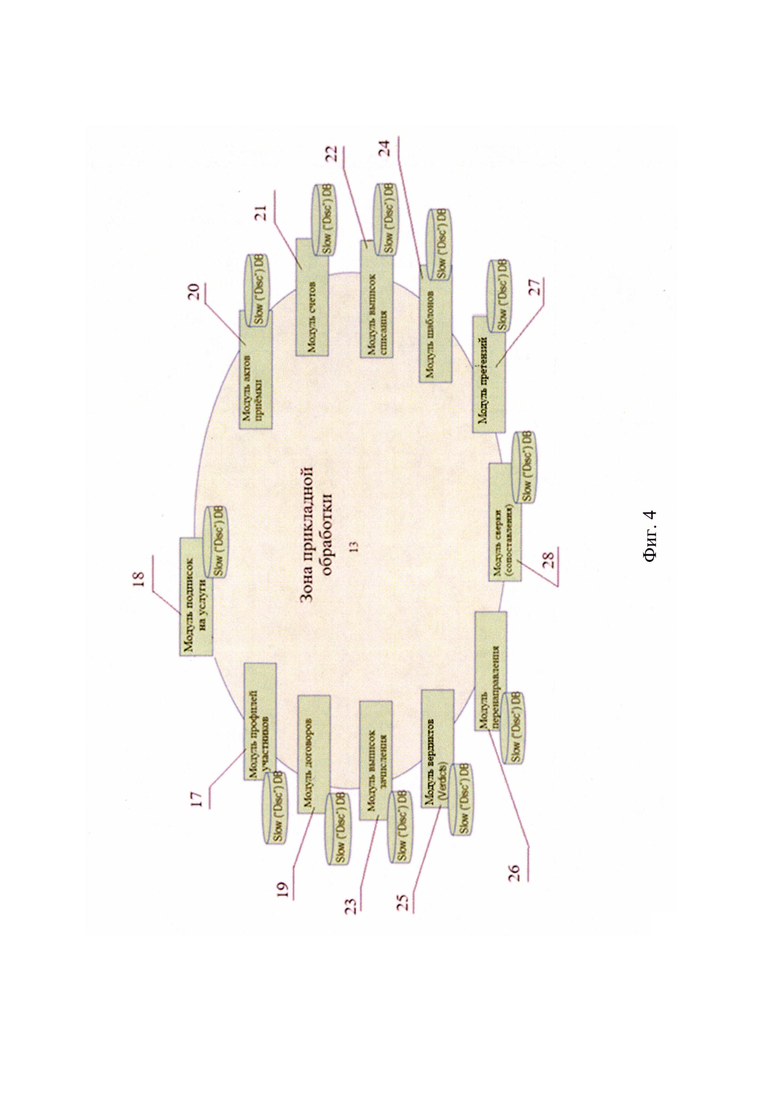

На фиг. 4 представлена структурная схема зоны прикладной обработки УЦУ.

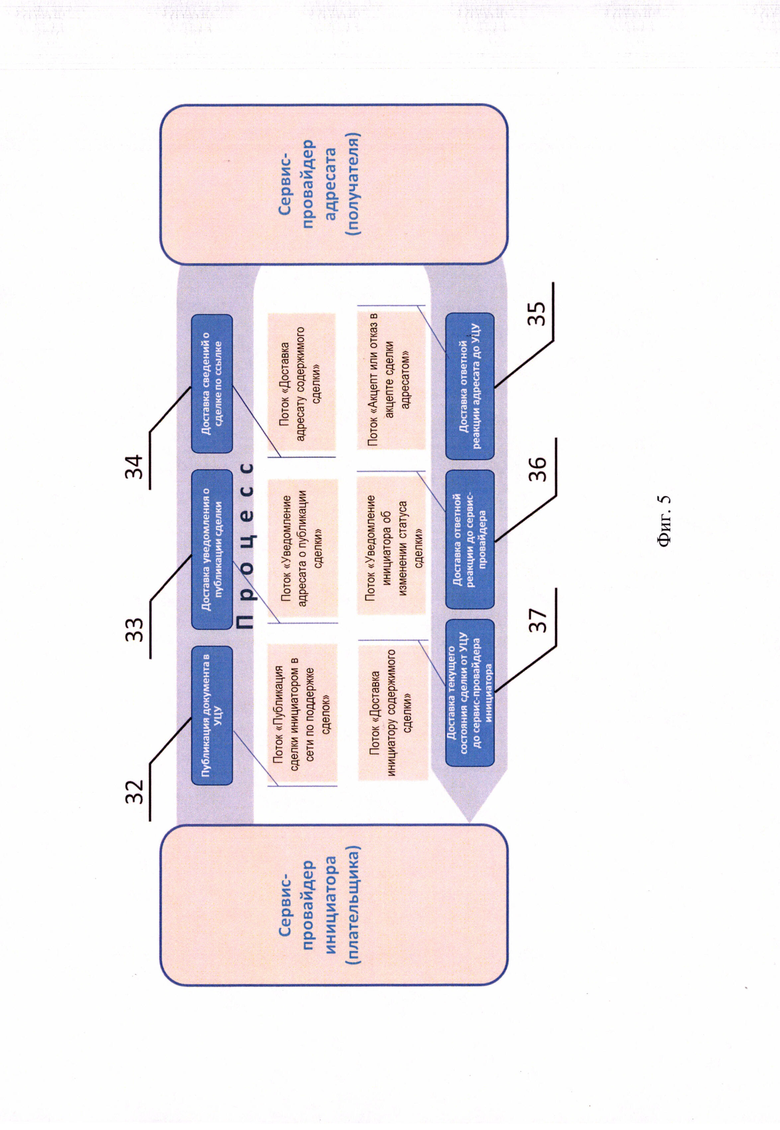

На фиг. 5 представлена блок-схема процесса, состоящего из информационных потоков, протекающих в автоматизированной системе для управления совершением сделок между пользователями.

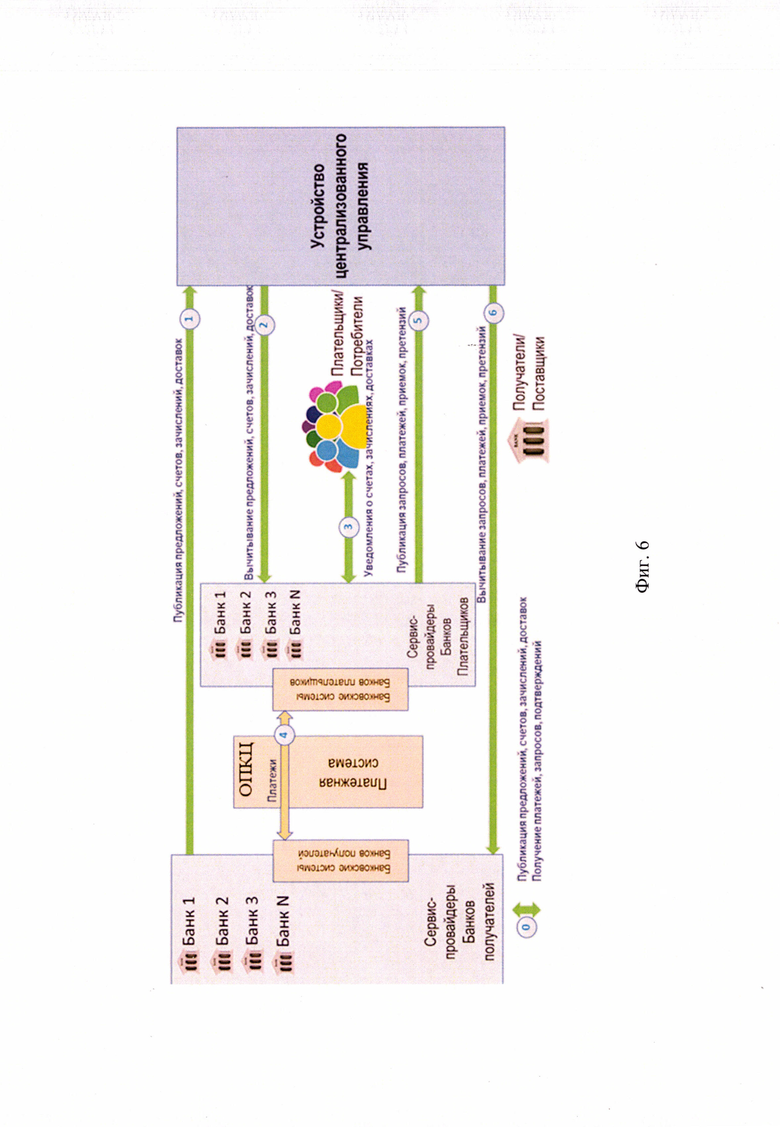

На фиг. 6 представлен пример совершения сделки между пользователями (плательщиками и получателями) с участием операционно-платежного клирингового центра (ОПКЦ).

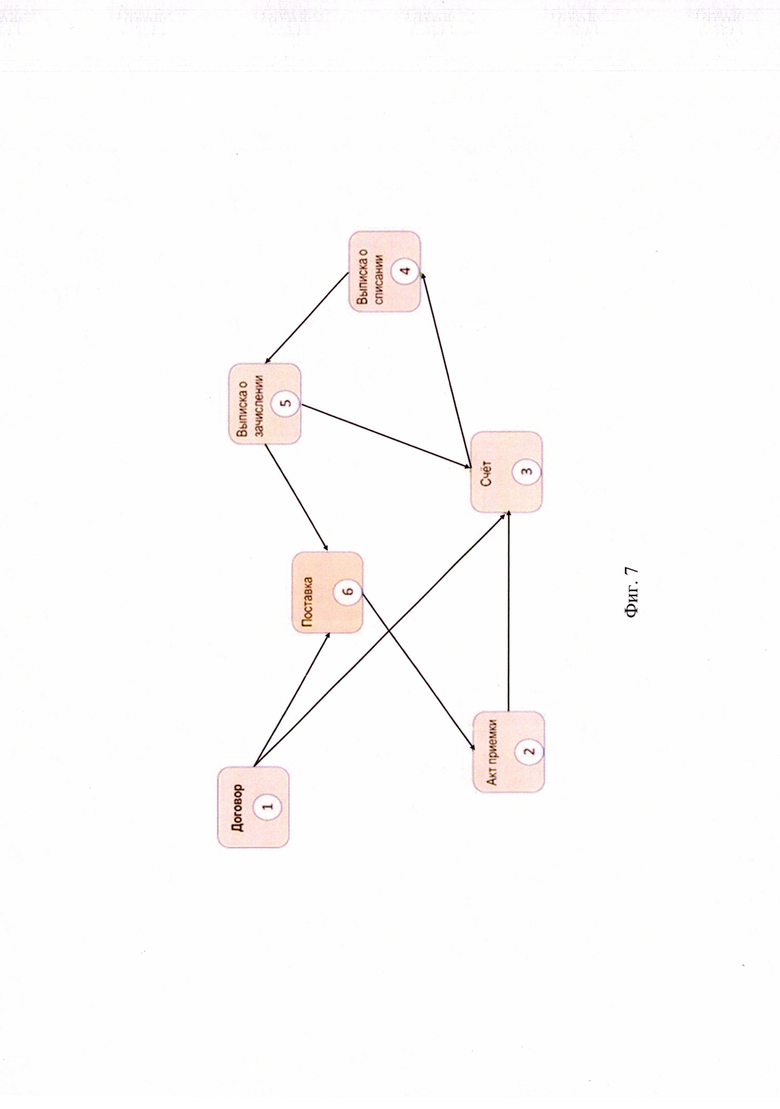

На фиг. 7 представлен пример шаблона сценария для одного договора.

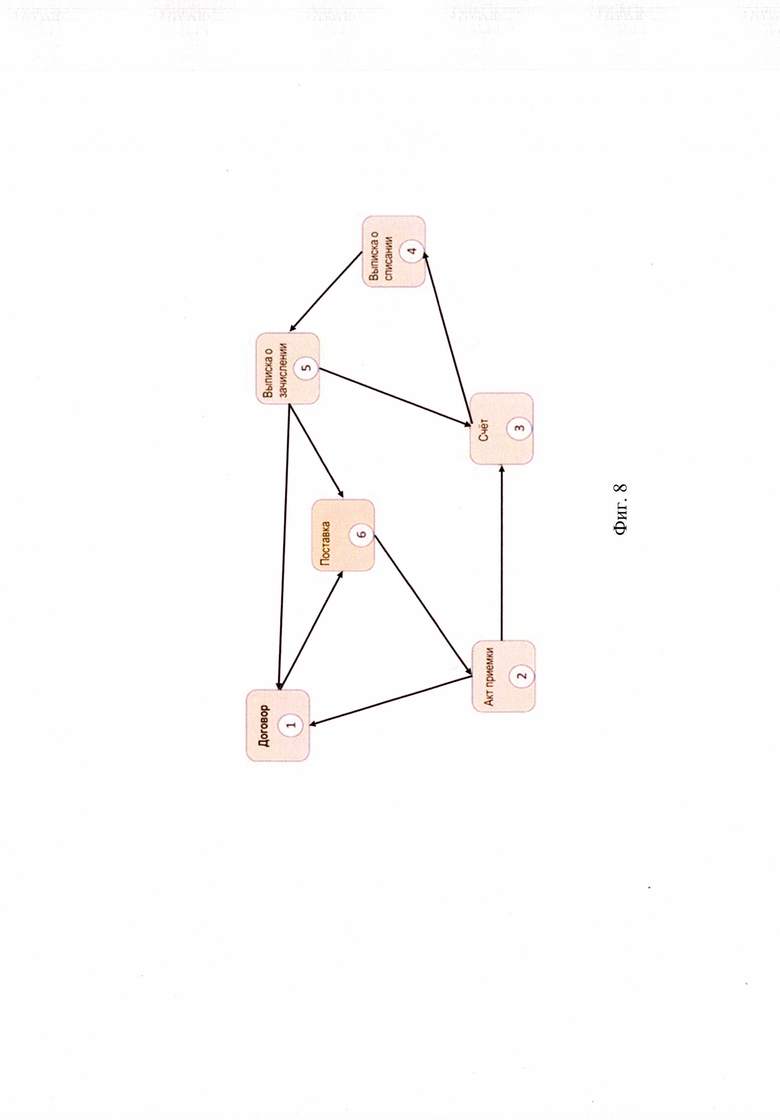

На фиг. 8 представлен пример шаблона сценария для множества связанных договоров.

Автоматизированная система для управления совершением сделок между пользователями (фиг. 1) представляет собой распределенную или «облачную вычислительную систему» для управления совершением сделок между пользователями.

Автоматизированная система для управления совершением сделок между ее пользователями содержит УЦУ 1, по меньшей мере, два устройства управления пользователя (устройство управления плательщика 2 и устройство управления получателя 3), с установленным на них пользовательским интерфейсом, и устройства сервис-провайдеров 4. Каждое устройство управления пользователя связано с УЦУ 1 посредством каналов связи через, по меньшей мере, одно устройство сервис-провайдера 4. УЦУ 1 и устройства сервис-провайдеров 4 образуют сеть автоматизированной системы для управления совершением сделок 5, внутри которой все взаимодействия между устройствами сервис-провайдеров 4 происходят исключительно только через УЦУ 1, как через единого центрального контрагента. УЦУ 1 обеспечивает управление идентификацией сервис-провайдеров и взаимодействием через него всех сервис-провайдеров 4 во всех процессах проведения сделок (сценариях, информационных потоках). Под управлением идентификацией в УЦУ подразумевается, в частности, регистрация и выдача уникальных идентификаторов сервис-провайдерам банков пользователей, банков посредников, банковских платежных агентов и контролирующих органов и хранение этих идентификаторов в централизованной базе данных, а также публикация в сети автоматизированной системы для управления совершением сделок.

В качестве устройства управления пользователя могут использоваться средства коммуникации пользователей с установленным на них пользовательским интерфейсом для доступа к устройству сервис-провайдера. В качестве средств коммуникации пользователей могут использоваться смартфон, планшет, «умные часы», компьютер (в том числе портативный), ТВ-приставка, технические характеристики которых позволяют установить пользовательский интерфейс (приложение) для доступа к УЦУ и иметь доступ к сети Интернет с целью применения сервисов оплаты, к личным кабинетам в банке (для обслуживания онлайн). Указанный перечень не является исчерпывающим.

Автоматизированная система для управления совершением сделок в зависимости от сценария проводимой сделки также может включать: по меньшей мере, одно устройство управления банка пользователя (устройство управления банка получателя 6 или устройство управления банка плательщика 7), устройство управления банка посредника 8 (УУБП), устройство управления контролирующего органа 9 (УУКО) и устройство управления банковского платежного агента 10 (УБПА).

УЦУ является ключевым архитектурным компонентом автоматизированной системы для управления совершением сделок, в которой может быть от двух до любого количества устройств управления пользователей в зависимости от технических характеристик автоматизированной системы для управления совершением сделок. При этом УЦУ выполнено с возможностью управления профилем пользователя, что подразумевает под собой создание, обновление или удаление профиля пользователя, в частности, добавление, изменение или удаление банковских реквизитов.

На фиг. 2 представлена блок-схема автоматизированной системы для управления совершением сделок, на которой отражены ее основные пользователи и происходящие внутри нее взаимодействия.

Все происходящие внутри нее взаимодействия регулируются протоколом, в частности:

- процессы и соответствующие им документы, касающиеся сделок, их пользователи (плательщики и получатели, инициаторы и адресаты);

- информационные потоки, составляющие каждый процесс;

- триггеры, определяющие правила применения информационных потоков в определенном процессе;

- фреймворк, связывающий между собой пользователей (участников), процессы, документы, касающиеся сделок, триггеры и информационные потоки;

- сообщения, составляющие информационные потоки;

- строительные блоки, составляющие сообщения;

- элементы данных - элементарные составляющие строительных блоков.

Пользователи, помимо протокола автоматизированной системы для управления совершением сделок, используют для взаимодействия друг с другом иные протоколы или языки общения, к которым относятся (фиг. 1):

-платежный протокол,

-API сервис-провайдеров,

-проприетарные API протоколы,

-PIS/AIS APIs протоколы.

API (application programming interface) - интерфейс (язык) взаимодействия программ друг с другом.

Платежный протокол охватывает взаимодействие пользователей проведения сделок, в частности, банков и платежных сервисов (например, таких как платежная система «Мир», сервис Банка России, сервис «Система Быстрых Платежей», классические платежные поручения, обрабатываемые РКЦ Банка России), для выполнения фактического перевода денежных средств между пользователями и их банками. Указанный перечень не является исчерпывающим.

Пользователь непосредственно взаимодействует посредством своего устройства управления, как минимум:

- со своим сервис-провайдером, например, через APIs сервис-провайдера для инициирования информационных потоков, в результате которого возникает определенный документ, касающийся сделки;

- с устройством управления банка пользователя, например, по проприетарному протоколу (через каналы самого банка).

APIs сервис-провайдера (СП APIs), изображенного на фиг. 2, охватывают взаимодействие сервис-провайдеров с пользователями для инициирования сделок, в частности, платежей и получения информации о состоянии сделок, в частности, счетов.

PIS/AIS APIs (payment initiation service/ account information service) - сервисы по инициированию платежей или по предоставлению информации о счете, применяются для инициирования платежей и для информирования о банковском счете, если роли сервис-провайдера пользователя и банка пользователя разделены между разными организациями. В ином случае, сервис-провайдер и банк - это одна организация, такие взаимодействия реализуются локально внутри одной организации и не требуют использования PIS/AIS APIs.

Чтобы внести любые изменения внутри сети сервиса по поддержке сделок все пользователи взаимодействуют исключительно с устройствами сервис-провайдеров пользователей через СП APIs (фиг. 2).

Пользователь, выступающий в роли плательщика, инициирует процесс совершения сделки, запуская запрос о необходимости совершении сделки другим пользователям (в частности, получателю/ банку пользователя/ контролирующему органу/ банковскому платежному агенту/ банку посреднику). Указанный перечень не является исчерпывающим и может предполагать другие устройства, выполняющие функции вышеупомянутых пользователей.

Исходя из юридического статуса пользователя и соответствующего ему правового регулирования автоматизированной системы в качестве получателей и плательщиков (инициаторов и адресатов) () при заключении сделок с последующим инициированием счетов (начислений) и исполнением соответствующих выставленным счетам (начислениям) платежей сделки могут быть классифицированы как:

- Бизнес - Бизнесу (В2В - Business to Business);

- Физическое лицо - Бизнесу (С2В - Consumer to Business);

- Физическое лицо - Физическому лицу (Р2Р - Person to Person, С2С - Consumer to Consumer);

- Бизнес - Государству (B2G - Business to Government);

- Физическое лицо - Государству (C2G - Consumer to Government). Устройство централизованного управления (фиг. 3) выполнено в виде программно-аппаратного комплекса, содержащего базу централизованного хранения данных для хранения сведений о регистрации, учетных данных и предпочтениях, соответствующих каждому пользователю; средства для получения и доставки документов, средства для публикации документов, касающихся сделок; средства классификации сделок и средства формирования сценария прохождения сделки.

При этом УЦУ состоит из зон: зоны синхронной обработки 11, зоны совместимости 12 и зоны прикладной обработки 13. Процессы, осуществляемые в указанных зонах (11-13) позволяют обеспечить обработку и логический контроль информации о совершении сделок, поступающей от сервис-провайдеров.

Предлагаемая архитектура УЦУ обеспечивает работу не только в рамках шаблона асинхронного обмена сообщениями «подписка-доставка», но и в рамках шаблона синхронного обмена сообщениями «запрос-ответ».

Зона синхронной обработки 11 содержит средство контроля, ограничивающее количество обращений пользователей за информацией о сделках, выполненное в виде модуля генерирования идентификатора-подсказки (hint) 30 и модуля предоставления документов 15, соответствующих серверам, работающим синхронно, например, но не ограничиваясь перечисленным, web-серверам. В зоне синхронной обработки происходит прием, проверка и обработка запросов/сообщений в режиме реального времени: парсинг, авторизация, аутентификация сервис-провайдеров, валидация, логирование, преобразование во внутреннее представление и передача в зону совместимости, проверка предоставляемого сервис-провайдером идентификатора-подсказки, формирование быстрого ответа и его отправка отправителю.

Зона синхронной обработки 11 содержит средства для получения и доставки документов, содержащие:

- модуль управления документами 14 - модуль, отвечающий за получение сообщения, извлечения из него информации, проверку действительности отправителя и передачу в обработку (канцелярия),

- модуль предоставления документов 15 - модуль, отвечающий за то, чтобы в ответ на запрос, содержащий идентификатор-подсказку (hint), предоставить в ответ запрашиваемую информацию, предварительно проверив упомянутый идентификатор-подсказку;

- модуль гарантированной доставки уведомлений и ссылок на загрузку 16 - модуль уведомлений УЦУ о том, что документ подготовлен и готов к отправке получателю,

- модуль генерирования идентификатора-подсказки 30.

Модуль управления документами 14, модуль предоставления документов 15, модуль гарантированной доставки уведомлений и ссылок на загрузку 16, модуль генерирования идентификатора-подсказки (hint) 30 и модуль менеджера очередей 31 зоны совместимости 12 являются средством для получения и доставки документов.

Зона совместимости 12 соответствует серверу, работающему как менеджер очередей сообщений (модуль менеджера очередей 31), обеспечивающий двухсторонний канал обмена между зоной синхронной обработки 11 и зоной прикладной обработки 13. Зона совместимости 12 (двухсторонний канал обмена сообщениями) служит своеобразным буфером, реализующим шаблон асинхронной связи между зонами синхронной и прикладной обработок. В зоне совместимости происходит прием сообщений, преобразованных ко внутреннему представлению, их помещение в очередь, из которой они будут извлекаться для прикладной обработки программными модулями зоны прикладной обработки 13. Программные модули этой зоны будут выполнять в отношении каждого сообщения следующие принципы его доставки (эти принципы обычно именуются политиками):

Политики долговечности - продолжительность доставки сообщений до модулей их прикладной обработки;

Политики безопасности - определение конкретных модулей, имеющих доступ к определенным сообщениям в очереди;

Политики очистки сообщений - определение критериев удаления сообщений из очереди;

Политики доставки - установка гарантированной доставки сообщений до модулей их прикладной обработки;

Политики маршрутизации - определение местоположения модулей прикладной обработки для доставки туда сообщений из очереди;

Политики пакетной обработки - определение возможности передачи сразу нескольких сообщений на обработку модулю их прикладной обработки.

Политики постановки в очередь - определение времени постановки в очередь.

Политики уведомлений о получении - обеспечение доставки уведомлений модулю управления документами 14 о передаче сообщения в обработку модулю зоны его прикладной обработки 13.

Зона прикладной обработки 13 (синхронно/асинхронной) обработки включает обработку запросов пользователей о совершении сделок как в момент их поступления (синхронно), так и офлайновом (пакетном) режиме (асинхронно), что обуславливает характер ее архитектуры и распределения функций.

Зона прикладной обработки УЦУ (фиг. 3 и фиг.4) состоит из, по меньшей мере, одного средства для публикации документов, касающихся сделок; по меньшей мере, одного средства классификации сделок и, по меньшей мере, одного средства формирования сценария прохождения сделки.

Средство для публикации документов (фиг. 4), касающихся сделок, содержит:

- модуль профилей пользователей 17 - модуль, отвечающий за регистрацию и поддержание в актуальном состоянии информации о каждом пользователе автоматизированной системы;

- модуль подписок на услуги 18 - модуль, отвечающий за регистрации подписок на уведомления пользователей-плательщиков на документы от определенных пользователей-получателей денег и уведомление последних об этом.

Таким образом, средство для публикации документов, касающихся сделок, выполнено с возможностью:

- регистрации и поддержания в актуальном состоянии информации о каждом пользователе автоматизированной системы;

- публикации в автоматизированной системе для управления совершением сделок полной информации о совершении сделки, созданной впервые, и публикации ссылки на уже опубликованную информацию о сделке;

- извлечения и предоставления информации о совершении сделок по запросам пользователей автоматизированной системы;

- формирования и предоставления отчетов пользователям о совершении сделок.

Средства формирования сценария прохождения сделки объединяют разные документы в рамках проведения одной сделки и содержат модули обработки документов и соответствующих им баз данных, ассоциированных со сделками, в частности, например, не ограничиваясь перечисленными:

- модуль договоров 19 - модуль, сконфигурированный для регистрации и сравнения договоров, проверки вхождения договора в определенный сценарий;

- модуль актов приемки-передачи 20 - модуль, который регистрирует акт приемки-передачи и сопоставляет с договором, в который он может входить;

- модуль счетов на оплату 21 - модуль, который регистрирует счет на оплату и сопоставляет с договором, в который он может входить;

- модуль выписки из банка плательщика о списании средств 22 модуль, который регистрирует выписки из банка плательщика о списании средств и сопоставляет со счетом, формирует уведомления для адресатов и подготавливает для отправки адресатам;

- модуль выписок из банка получателя о зачислении средств 23 модуль, который регистрирует выписки из банка получателя о зачислении средств и сопоставляет с предыдущим счетом;

- модуль шаблонов 24 - модуль, который регистрирует опубликованные шаблоны;

- модуль вердиктов 25 - модуль, который получает, запоминает и сопоставляет его с выставленным счетом и соответствующими выписками о списании и зачислении средств;

-модуль перенаправления 26 - модуль, который получает заявку на перенаправление счетов и регистрирует ее;

- модуль претензий 27 - модуль, который регистрирует претензию и сопоставляет с договором или актом, которому она адресована,

-модуль формирования отчетов 29 - модуль, который формирует отчеты о сделках.

Все модули информируют о выполненной работе модуль менеджера очередей 31 для последующей передачи этих данных в модуль 16 гарантированной доставки уведомлений и модуль предоставления документов 15.

Средства классификации сделок состоят из модулей:

- модуля сверки (сопоставления) документов 28, предоставляющего информацию о входящей и исходящей деловой (коммерческой) активности пользователей, а также модулей, обрабатывающих иные типы документов, являющихся по сфере своего использования организационно-распорядительными, финансовыми, бухгалтерскими и отчетно-статистическими документами (не показаны на фиг. 4).

Механизм сверки - отслеживание состояния счета и его изменения на основании обработки поступающих в систему выписок о списании (выписок о зачислении) от статуса «не оплачен»/«полностью или частично оплачен» к состоянию «оплата произведена»/«оплата получена» и далее к процессам технической сверки. Механизм сверки осуществляется посредством модуля сверки документов, касающихся сделки 28, и предназначен для контроля состояния оплаты и, следовательно, повышения надежности проведения сделок.

Каждому вышеперечисленному модулю 15-31 соответствует своя база данных. База централизованного хранения данных состоит из баз данных всех модулей 15-31 УЦУ, объединенных каналами связи в единую сеть.

Все модули зоны прикладной обработки 13, входящие в состав средств для публикации документов, касающихся сделок; средств формирования сценария прохождения сделки и средств классификации сделок содержат фильтры, сопоставляющие тип документа, находящегося в модуле менеджера очередей 31 из зоны совместимости 12, с типом документа, установленным в фильтре, и извлекающем лишь те сообщения, у которых тип документа совпадает с настройкой его фильтра.

При этом база централизованного хранения данных включает в себя уникальные идентификаторы, соответствующие каждому пользователю и его сервис-провайдеру. В частности, под пользователями понимаются плательщики, получатели, банк пользователя (банк плательщика, банк получателя), контролирующий орган, банковский платежный агент, банк посредник и т.д.

Синхронный вариант реализации работы УЦУ 1 применяется в случае, если УЦУ 1 может завершить процесс обработки за сравнительно короткое время, в течение которого целесообразно удерживать коммуникационное соединение.

Асинхронный вариант реализации применяется в случае, если УЦУ 1 не может завершить процесс обработки за сравнительно короткое время, в течение которого целесообразно удерживать коммуникационное соединение.

Вышеуказанная реализация автоматизированной системы для управления совершением сделок и устройства централизованного управления позволяют уменьшить нагрузку на автоматизированную систему, повысить скорость обработки информации и снизить вероятность отказов при проведении сделок. В частности, повышение скорости обработки и отправки уведомлений при переведении документооборота полностью в электронный вид достигаются за счет:

- подписки пользователей (адресатов или получателей) на документы от определенных пользователей (инициаторов или плательщиков),

- уведомлений пользователей (адресатов или получателей) о наличии для них документов от других пользователей (инициаторов или плательщиков),

- управления количеством обращений за документами посредством использования идентификатора-подсказки,

- использования сети провайдеров, а также

- использования синхронно/асинхронного вариантов реализации информационного обмена в автоматизированной системе.

Автоматизированная система для управления совершением сделок между пользователями работает следующим образом (фиг. 1).

Для того, чтобы стать пользователем системы, пользователю (плательщику или инициатору) необходимо создать учетную запись и сформировать запрос о совершении сделки на своем устройстве управления 2. Для этого пользователь должен установить и запустить соответствующее приложение, предоставляемое ему его сервис-провайдером 4 или перейти на его web-сайт, в результате чего ему предоставляется интерфейс выбора авторизации или регистрации. Каждому пользователю предоставляется право доступа к нескольким сервис-провайдерам одновременно.

Если пользователь выбирает регистрацию, то сервис-провайдер 4 предоставляет пользователю интерфейс для регистрации, в котором представлены все поля, требуемые к заполнению (инициалы или наименование организации, номер телефона, адрес электронной почты, ИНН, адрес местонахождения или регистрации, название банка, номер счета в банке и т.д.). После этого сервис-провайдер 4 проверяет, не зарегистрирован ли данный пользователь уже в автоматизированной системе для управления совершением сделок. Для этого он проверяет все основные идентификационные параметры пользователя (плательщика), такие как номер телефона, адрес электронной почты, ИНН и т.д. на уникальность в своей системе.

В случае, если все основные идентификационные параметры уникальны, на устройстве сервис-провайдера проверяют, действительно ли они принадлежат пользователю (проводится аутентификация пользователя). Для этого могут быть использованы смс-уведомление по номеру телефона, push-уведомления или уведомления в мессенджерах, звонок, письмо с аутентификационной ссылкой на электронную почту и т.д. Для подтверждения подлинности пользователя также его сервис-провайдер может обращаться за этим в банк-пользователя. Устройство сервис-провайдера сконфигурировано для проведения и иных дополнительных проверок пользователя по своему усмотрению. После успешного прохождения регистрации и аутентификации сервис-провайдер сохраняет у себя данные, создав новую учетную запись пользователя.

Пользователь может использовать различные средства для изменения учетной записи в УЦУ, в том числе различный функционал приложения или web-сайта устройства сервис-провайдера, в том числе он может редактировать и удалить свою учетную запись, а также может получать данные непосредственно от Единой Системы Идентификации и аутентификации Российской Федерации или иные подобные системы для передачи сервис-провайдеру. В частности, пользователь может добавить новые или изменить существующие банковские счета, новые номера телефона или адреса электронной почты, а также редактировать любую другую информацию по усмотрению устройства сервис-провайдера.

В случае, если пользователь хочет изменить параметры своей учетной записи, то устройство его сервис-провайдера 4 предоставляет пользовательский интерфейс для внесения правки в параметры учетной записи и подтверждает изменения. Устройство сервис-провайдера 4 выполнено с возможностью проверить, действительно ли данные изменения вносятся пользователем. После проверки устройство сервис-провайдера пользователя 4 сохраняет у себя новые данные, обновив учетную запись пользователя. Пользователь (плательщик) посредством своего устройства управления 2 уведомляется о том, что редактирование учетной записи пройдено успешно и перенаправляется на главную страницу приложения или web-сайта устройства своего сервис-провайдера 4.

После обеспечения пользователю (плательщику) доступа к УЦУ 1 посредством устройства его сервис-провайдера 4 пользователь (плательщик) формирует запрос о совершении сделки на своем устройстве управления 2, который по каналам связи поступает в УЦУ 1. После этого, с целью отслеживания сведений о сделке, происходит публикация документа, касающегося сделки, в сети автоматизированной системы для управления совершением сделок 5. Устройство сервис-провайдера пользователя 4 посредством модуля 15 получает уведомление о публикации сведений о сделке.

Опубликованный документ, касающийся сделки, присутствует в сети 5 до тех пор, пока для него не установлен некоторый конечный статус (например, статус «полностью оплаченный» для счета), либо не истек срок действия сделки, и его текущий статус не является конечным (например, «окончательно доставлен»).

Далее рассмотрим процессы, происходящие внутри УЦУ (фиг. 3). В модуле управления документами 14 зоны синхронной обработки 11 УЦУ происходит прием запроса о совершении сделки и извлечение из него информации о сделке, проверка действительности пользователя (плательщика), обработка запросов о совершении сделки (сообщений). Например, информация о сделке может включать: стороны сделки, предмет, условия, спецификацию, график поставок. Для каждой сделки и для каждого документа в УЦУ формируется уникальный идентификатор (URL-адрес), с помощью которого пользователи по запросу могут получить доступ к информации о сделке или документе.

В зоне совместимости 12 происходит преобразование поступивших запросов о совершении сделки, включающее постановку их в очередь посредством модуля менеджера очередей 31. Из вышеуказанной очереди запросы о совершении сделки будут извлекаться для прикладной обработки программными модулями зоны прикладной обработки 13.

Далее в зоне прикладной обработки 13 (фиг. 4) классифицируют входящую информацию посредством модуля сверки (сопоставления) документов 28, предоставляющего информацию о входящей и исходящей деловой (коммерческой) активности пользователей. В модуле договоров 19 происходит регистрация и сравнение договоров, проверяется вхождение каждого договора, касающегося сделки, в определенный сценарий. В модуле актов приемки-передачи 20 происходит регистрация актов приемки-передачи и сопоставление с договором, в который он может входить. В модуле счетов на оплату 21 регистрируют счета на оплату и сопоставляют с договором, в который он может входить. В модуле выписок из банка плательщика о списании средств 22 регистрируют выписки из банка плательщика о списании средств и сопоставляют со счетом, после чего формируют уведомления для пользователей (получателей) и подготавливают для отправки им. В модуле выписок из банка получателя о зачислении средств 23 регистрируют выписки из банка получателя о зачислении средств и сопоставляет с предыдущим счетом. В модуле шаблонов 24 регистрируют опубликованные шаблоны.

Шаблон сценария или договора, касающийся сделки, может храниться в сети автоматизированной системы для управления совершением сделок и может предоставляться по запросу пользователей. Любое устройство сервис-провайдера пользователя может публиковать в УЦУ шаблон документа, касающегося сделки. Любой сервис-провайдер пользователя может запросить в УЦУ как коллекцию шаблонов документов, касающихся сделок, так и конкретный шаблон.

В модуле вердиктов 25 происходит сохранение и сопоставление вердикта, выставленного счета и соответствующих выписок о списании и зачислении средств. В модуле перенаправления 26 получают заявку на перенаправление счетов и регистрирует ее. В случае претензии пользователя, как плательщика, так и получателя, в модуле претензий 27 регистрируют претензию и сопоставляет с договором, касающимся сделки, или актом, которому она адресована. Все модули по каналам связи направляют статус о выполненной работе в модуль менеджера очередей 31 для последующей передачи этих данных в модуль 16 гарантированной доставки уведомлений и модуль 15 предоставления документов.

Модуль гарантированной доставки уведомлений 16 получает от модуля генерирования идентификатора-подсказки 30 его значение для включения в уведомление. Посредством модуля гарантированной доставки уведомлений 16 сообщают пользователю (плательщику) через устройство управления пользователя о том, что документы (в частности, счета на оплату, выписки и т.д.) подготовлены и готовы к отправке и предоставляют идентификатор-подсказку.

Посредством средства формирования сценария прохождения сделки объединяют разные документы и сделки в рамках проведения одной сделки. В базе централизованного хранения данных УЦУ хранятся сведения о шаблонах сценариев сделок и соответствующих им договоров, сопровождающих проведения сделок, запланированные заранее до момента осуществления сделок.

Пользователи (плательщики) получают счета (платежные требования, начисления) для оплаты покупок, услуг (коммерческих и государственных) и иных платежей в электронном формате, а также инициируют оплату полученных счетов. Электронная оплата счета завершает процесс, позволяя плательщику сделать платеж дистанционно, устраняя необходимость в ручном заведении реквизитов счетов для формирования платежных поручений на оплату, а также избавляет от необходимости физического носителя счета - на бумаге.

Рассмотрим процессы, происходящие в автоматизированной системе для управления совершением сделок (фиг. 5).

В сети сервиса автоматизированной системы для управления совершением сделок осуществляется с помощью информационного потока «Публикация документа в УЦУ» 32, после чего применяется информационный поток «Доставка уведомления о публикации сделки» 33, содержащий идентификатор-подсказку, и которое доставляется на устройство сервис-провайдера получателя (адресата). По ссылке, полученной получателем в рамках информационного потока «Доставка адресату содержимого сделки» 34 пользователь (получатель) может получить сведения о сделке, хранящиеся в УЦУ, предъявив полученный ранее идентификатор-подсказку. Получатель принимает решение о том, чтобы согласиться или отказаться от сделки, что сопровождается информационным потоком «Доставка ответной реакции адресата до УЦУ» 35. Далее ответная реакция доставляется сервис-провайдеру получателя посредством информационного потока «Доставка ответной реакции адресата до сервис провайдера» 36, а также сервис-провайдеру плательщика посредством информационного потока «Доставка текущего состояния сделки от УЦУ до сервис-провайдера инициатора» 37.

Процесс заключения договора, касающегося сделки, необходим только если стороны сделки приняли решение заключить договор. Если пользователь в роли получателя сразу выставляет счет плательщику для его оплаты, без предварительного заключения договора, применяется процесс, не требующий заключения договора.

Сделки, совершающиеся в заявленной автоматизированной системе, можно классифицировать на «сделки без обеспечения» и «сделки с обеспечением» (безопасные), для которых необходимо подтверждение условий их исполнения контролирующим органом.

В процессах, происходящих в автоматизированной системе для управления совершением сделок, пользователь в роли плательщика посредством своего устройства управления может:

- назначать/акцептовать получателей денежных средств (то есть поставщиков товаров, работ или услуг), в частности, оформлять подписку на доставку счетов в свой адрес от определенных им получателей;

- получать, акцептовать или отвергать опубликованные для него документы, касающиеся сделок (например, договоры, акты приемки, счета, выписки о зачисления средств от банка получателя, а также в перспективе возвратов средств, отчетов сверки и пр.);

- запрашивать отсрочку и/или рассрочку;

- оформлять согласие на прямое дебетование банковского счета по полученному счету на оплату с банком плательщика;

- акцептовать счет для последующего платежа;

- акцептовать счет для моментальной оплаты с инициированием платежа;

-запрашивать отчеты сверки.

С помощью устройства управления пользователь в роли плательщика взаимодействует:

- с устройством сервис-провайдера плательщика (непосредственно по протоколу СП APIs);

- с устройством управления банка плательщика (непосредственно или через устройство сервис-провайдера плательщика);

- с устройством управления получателя (либо за периметром сети автоматизированной системы для управления совершением сделок, либо опосредованно через устройство сервис-провайдера плательщика, подключенного к сети).

С помощью устройства управления пользователь в роли получателя может:

- запрашивать свою активацию/подписку плательщиками;

- получать реквизиты подписавшихся на документы от него плательщиков,

- публиковать документы (договора, акты, счета, выписки о зачислении средств) для подписавшихся на него плательщиков;

- выставлять счета на конкретных плательщиков или на "предъявителя" (без указания конкретных плательщиков);

- согласовывать условия отсрочки по запросу плательщика;

- согласовывать условия рассрочки по запросу плательщика;

- запрашивать статус выставленных счетов по заданным условиям;

- запрашивать отчеты и сверки по своим счетам по заданным условиям.

С помощью устройства управления пользователь в роли получателя взаимодействует:

- с устройством сервис-провайдером получателя;

- с устройством управления банка получателя (непосредственно или через устройство сервис-провайдера получателя);

- с устройством управления плательщика (либо за периметром сети автоматизированной системы для управления совершением сделок, либо опосредованно через сервис-провайдера получателя, подключенного к сети).

Для пользователя в роли плательщика банк плательщика посредством своего устройства управления обеспечивает:

- электронный удаленный доступ к банковским счетам плательщика для безналичных способов оплаты выставленных ему счетов (платежных требований);

- выполнение платежей, инициированных плательщиком посредством своего устройства управления, либо напрямую, либо через его сервис-провайдера;

- строгую аутентификацию плательщика;

- авторизацию подписок плательщика;

- выполнение платежей по поручениям плательщика, инициированных через его сервис-провайдера;

- выполнение платежей на основании платежных требований, инициированных сервис-провайдером плательщика, (прямое дебетование) со счетов плательщика, на основании авторизованных подписок плательщика;

- информирование об исполненных платежах сервис-провайдера плательщика.

С помощью устройства управления банк плательщика взаимодействует:

- с устройством управления плательщика (непосредственно или через сервис-провайдера плательщика с использованием СП APIs);

- с устройством сервис-провайдера плательщика (через PIS/AIS APIs);

- с платежными системами или сервисами за периметром предложенной автоматизированной системы для управления совершением сделок.

Для пользователя в роли получателя банк получателя посредством своего устройства управления обеспечивает:

- прием и зачисление на банковский счет получателя платежей по выставленным получателем счетам;

- проверку (валидацию) счетов получателя;

- формирование выписок, подтверждений, а также иных отчетов и уведомлений для получателя;

- проверку получателя посредством отправки в контролирующие органы запроса и получения ответа на запрос.

С помощью устройства управления банк получателя взаимодействует:

- с устройством управления получателя (непосредственно или через устройство сервис-провайдера получателя с использованием СП APIs);

- с устройством сервис-провайдера получателя (через PIS/AIS APIs);

- с платежными системами/сервисами (за периметром предложенной системы) для выполнения.

Пользователь в роли регулирующего органа взаимодействует с помощью устройства управления:

- с устройством сервис-провайдера (непосредственно);

- с УЦУ (опосредованно через устройство сервис-провайдера, подключенного к сети автоматизированной системы для управления совершением сделок);

- с устройством управления банка обеспечения (опосредованно через устройство сервис-провайдера, подключенного к сети автоматизированной системы для управления совершением сделок);

- с устройством управления получателя (либо вне сети автоматизированной системы для управления совершением сделок, либо опосредованно через устройство сервис-провайдера, подключенного к сети автоматизированной системы);

- с устройством управления плательщика (либо за периметром сети автоматизированной системы для управления совершением сделок, либо опосредованно через устройство сервис-провайдера, подключенного к сети).

Банковский платежный агент (БПА) посредством своего устройства управления обеспечивает:

- запрос и получение счетов на оплату от своего сервис-провайдера;

- включение счетов на оплату в предварительный чек как вместе с иными покупками пользователя, так и в отдельно сформированный предварительный чек;

- предоставление фискального чека об оплате пользователям в роли плательщиков;

- информирование сервис-провайдера пользователя об оплате счета на оплату определенным плательщиком сразу после ее завершения пользователем в роли плательщика (неважно, наличными денежными средствами, либо безналичным образом оплата была выполнена);

- перечисление полученных в результате совершения сделки денежных средств конечным получателям через банк БПА в сроки и на условиях, определенных совместно с получателями на основе договоров.

- подготовку и передачу реестра-детализации (в реестре записывается по одной учетной записи на каждую индивидуальную операцию перевода денег плательщика на счет БПА), являющегося расшифровкой для перечисления агрегированных сумм денежных средств как банку БПА, так и получателям через своего сервис-провайдера.

С помощью устройства управления БПА взаимодействует с:

- плательщиком (непосредственно или через Интернет посредством устройства управления плательщика согласно требованиям протокола СП API);

- устройством сервис-провайдера БПА (через СП API);

- устройством управления банка плательщика (через API или PIS/AIS APIs);

- с устройством управления банка получателя (по платежным протоколам);

- с устройством управления банка БПА (через API или СП API).

Пользователь в роли банка обеспечения посредством своего устройства управления выполняет зачисление на открытые для пользователей банковские счета денежных средств в качестве гарантий исполнения условий договора, а также перечисление обеспечительных денежных средств пользователю по факту получения подтверждения исполнения условий договора (вердикта) от регулирующего органа.

Банк обеспечения выполняет посредством своего устройства управления:

- в результате старта безопасной сделки - получение от банка плательщика денежных средств плательщика и их хранение;

- информирование сети автоматизированной системы для управления совершением сделок о зачислении на свой счет этих денежных средств;

- хранение денежных средств, полученных в результате старта безопасных сделок, от момента зачисления денежных средств плательщика, полученных в обеспечение расчетов по безопасной сделке, до момента, когда по распоряжению сети автоматизированной системы для управления совершением сделок на основе вердикта контролирующего органа об исполнении условий сделки будет выполнено перечисление средств, размешенных в обеспечение расчетов, на банковский счет получателя в банке получателя;

- отправку банку получателя размешенных ранее денежных средств, полученных в рамках безопасной сделки в обеспечение будущих расчетов, по распоряжению, поступившему от сети автоматизированной системы для управления совершением сделок, полученному в результате вердикта контролирующего органа об исполнении условий безопасной сделки получателем;

- последующее информирование сети автоматизированной системы для управления совершением сделок о списании средств со счета плательщика и их перечислении в банк получателя с банковского счета плательщика.

Банк БПА посредством своего устройства управления выполняет:

- в результате инкассации со стороны БПА или перевода денег на счет БПА - получение от банка плательщика денежных средств плательщика и их хранение,

- информирование сети автоматизированной системы для управления совершением сделок о зачислении на счет БПА этих денежных средств;

- хранение денежных средств на счете БПА, полученных в результате упомянутых действий со стороны БПА;

- отправку денежных средств, полученных ранее, по распоряжению БПА на счет получателя в банке получателя;

- последующее информирование сети автоматизированной системы для управления совершением сделок о списании средств со счета БПА и их отправки в банк получателя на банковский счет получателя.

С помощью устройства управления банк обеспечения взаимодействует с:

- сервис-провайдером пользователя (через СП API);

- с устройством управления контролирующего органа (только опосредованно через сеть автоматизированной системы для управления совершением сделок).

С помощью своего устройства управления БПА взаимодействует с:

- сервис-провайдером пользователя (через СП API);

- с устройством управления БПА (напрямую по проприетарным протоколам и опосредованно через сеть автоматизированной системы для управления совершением сделок).

Операционный и клиринговый центр (ОПКЦ) посредством своего устройства управления выполняет:

- получение распоряжений на перевод средств от Банков Плательщиков, их обработку и маршрутизацию в Банки Получателей, а также распоряжений на перевод денежных средств в систему расчетов;

- получение запросов на авторизацию от Банков БПА и их маршрутизацию для авторизации в банки плательщиков, получение ответов и их возвращение в банки БПА;

- получение платежных требований, их обработка в клиринге, формирование чистых позиций и их направление в систему расчетов, а также направление отчетов в банки пользователей.

Суммируя вышеизложенное, следует отметить, что процесс заключения договора, касающегося сделки, направлен на его публикацию в УЦУ автоматизированной системы для управления совершением сделок и обеспечение согласования его условий всеми сторонами. Договор заключается между пользователями (сторонами договора), причем минимальное количество сторон договора равняется двум, а максимальное количество не ограничено. При этом любой договор определяет исчерпывающий набор договоренностей между сторонами договора. Например, одна сторона в рамках договора обязуется поставить некоторый товар, а другая - его оплатить.