Данное изобретение относится к способам осуществления электронных финансовых транзакций с использованием интеллектуальных карточек и может применяться при разработке новых и модернизации существующих электронных финансовых систем.

Прежде чем перейти к рассмотрению существующих и предложенного способов, дадим несколько определений.

Эмитент - финансовая организация, осуществляющая эмиссию (выпуск) интеллектуальных карточек.

Интеллектуальная карточка - портативный модуль формата обычной кредитной или дебетовой карточки, снабженной памятью и процессором для обработки и хранения информации. Различаются модули клиента и модули расчета.

Клиент - организация или частное лицо, имеющее счет в банке-эмитенте, владеющее интеллектуальной карточкой - модулем клиента - и использующее ее для выполнения расчетов.

Продавец - организация, продающая товары и услуги, владеющая интеллектуальной карточкой - модулем расчета - и принимающая интеллектуальные карточки как средство платежа.

Эквайер - финансовая организация, осуществляющая обработку операций продавца, выполненных с использованием интеллектуальных карточек, и финансовые расчеты с продавцом. Счет продавца может быть открыт как в Эквайере, так и в другом банке.

Существующий уровень техники

В настоящее время известно много систем электронных (т.е. безналичных) денег, реализующих различные способы осуществления электронных финансовых транзакций.

Так, в патенте США N 4321672 (опублик. 1982) описана система для выполнения финансовых операций между банком и клиентом. В реализуемом в этой системе способе клиент вводит в систему специальный носитель (например, интеллектуальную карточку) с записью, детализирующей требуемую операцию. На этот же носитель запрашивается результат операции, выполненной в банке на основе поступившей от клиента информации. Данная система и реализуемый ею способ мало приспособлены для использования в межбанковских операциях с участием носителей (карточек), выданных разными финансовыми учреждениями.

В способе, который реализуется системой по патенту США N 4960981 (опублик. 1990), для более удобной идентификации клиента используются поручительские билеты с прозрачным карманом для вкладывания идентификационной карточки. Эти билеты с суммой, счетом и подписью и вложенной карточкой считываются факсимильным аппаратом. Недостатком способа, как и в предыдущем случае, является невозможность использовать его для межбанковских расчетов.

В выложенной заявке Японии N 07-192064 (опублик. 1995) описана система, состоящая из нескольких внешних систем транзакций, внешней обрабатывающей части для приема запросов на транзакции от внешних систем транзакций по сети и обрабатывающей части установления счета (центрального процессора). Внешняя обрабатывающая часть данной системы снабжена преобразователем ключевых чисел, определенных для внешних систем транзакций, и таблицей для их хранения. В этой системе реализуется способ, в котором транзакции осуществляются путем ввода ключевых чисел одновременно с запросом на транзакции. Недостаток этого способа состоит в том, что все операции осуществляются в общем центре, который должен иметь информацию обо всех клиентах системы, т.е. область его использования ограничена лишь системами с малым числом банков.

В патенте США N 5453601 (опублик. 1995) описан способ, который реализуется в полной денежной системе с электронными деньгами, которые могут обмениваться на обычные деньги. Система включает в себя банки-эмитенты, подключенные к устройству генерирования электронных денег; корреспондентские банки, принимающие и распределяющие эти электронные деньги; группу устройств транзакций, используемых абонентами для хранения электронных денег и выполнения транзакций; кассовые устройства, связанные с теми и другими банками, для обеспечения взаимодействия устройств транзакции с банками и банков между собой; оборудование безопасности для поддержания целостности системы. Важной составной частью данного способа является процесс согласования и взаиморасчетов. Однако степень безопасности данного способа недостаточна для того, чтобы обеспечить разрешение всех возникающих конфликтов.

Развитием данного способа является способ по заявке PCT N WO 95/30211 (опублик. 1995), в котором предусмотрены доверенные агенты - электронные защищенные приспособления для установления связи с доверенными агентами других участников, а также денежные модули - защищенные электронные аналоги денег. Тем не менее этот способ также не обеспечивает надежного разрешения всех возникающих конфликтов.

Попытка улучшить такое состояние предпринята в заявке PCT N WO 96/21192 (опублик. 1996), где используется классификация риска покупателя. Расчетный центр определяет основанный на риске дисконтный платеж как функцию классификации риска покупателя для установления величины платежа от продавца расчетному центру. Однако и эта система не гарантирует надежного разрешения всех возможных конфликтов.

Наиболее близким к рассматриваемому является способ осуществления электронных финансовых транзакций с использованием интеллектуальных карточек, в котором заранее формируют электронную систему для осуществления финансовых транзакций, имеющую заданную иерархию уровней ответственности; в центре эмиссии, имеющем наибольший уровень ответственности, разрешают выпуск тиража интеллектуальных карточек банкам-эмитентам, имеющим меньший уровень ответственности; выпускают по меньшей мере одним банком-эмитентом заданный в центре эмиссии тираж интеллектуальных карточек; заносят в первую область памяти каждой интеллектуальной карточки идентификационный код выпустившего ее банка-эмитента; при передаче интеллектуальной карточки владельцу на каком-либо уровне ответственности заносят во вторую область памяти этой интеллектуальной карточки и в память данного уровня ответственности по меньшей мере идентификационный код владельца этой интеллектуальной карточки; при выполнении отдельных финансовых транзакций между двумя участниками одновременно предъявляют их интеллектуальные карточки специальному считывающему устройству; и считывают во второй области памяти каждой предъявленной интеллектуальной карточки идентификационный код ее владельца (патент США N 517416, опублик. 1992). В этом способе в качестве эмитента интеллектуальных карточек выступает единый системообразующий центр доверия - процессинговый центр либо его функции делегируются банкам-участникам на основании всеобщего взаимного доверия. Количество участников такой системы составляет порядка десятков. Для построения системы расчетов, объединяющей сотни участников, принцип взаимного доверия неприемлем, поскольку, с одной стороны, отдельный участник не в состоянии иметь отношения со всеми остальными в полном объеме, а, с другой стороны, такое взаимодействие нежелательно при построении локальных подсистем расчетов.

Таким образом, существует необходимость в разработке такого способа осуществления электронных финансовых транзакций, который позволил бы создать систему расчетов, не ограниченную по числу участников, и одновременно гарантировал бы разрешение всех конфликтов, которые могут возникнуть в такой системе.

Поставленная задача решается в настоящем изобретении.

Это обеспечивается благодаря тому, что в способе осуществления электронных финансовых транзакций с использованием интеллектуальных карточек, состоящем в том, что заранее формируют электронную систему для осуществления финансовых транзакций, имеющую заданную иерархию уровней ответственности; в центре эмиссии, имеющем наибольший уровень ответственности, разрешают выпуск тиража интеллектуальных карточек банкам-эмитентам, имеющим меньший уровень ответственности: выпускают по меньшей мере одним банком-эмитентом заданный в центре эмиссии тираж интеллектуальных карточек; заносят в первую область памяти каждой интеллектуальной карточки идентификационный код выпустившего ее банка-эмитента; при передаче интеллектуальной карточки владельцу на каком-либо уровне ответственности заносят во вторую область памяти этой интеллектуальной карточки и в память данного уровня ответственности по меньшей мере идентификационный код владельца этой интеллектуальной карточки; при выполнении отдельных финансовых транзакций между двумя участниками одновременно предъявляют их интеллектуальные карточки специальному считывающему устройству; и считывают из второй области памяти каждой предъявленной интеллектуальной карточки идентификационный код ее владельца, согласно настоящему изобретению после занесения в первую область памяти интеллектуальной карточки идентификационного кода выпустившего ее банка-эмитента на каждом следующем более высоком уровне ответственности преобразуют занесенный в память интеллектуальной карточки код с помощью идентификационного кода данного уровня ответственности и заносят результат этого преобразования в первую область памяти той же интеллектуальной карточки и в память данного уровня ответственности; при предъявлении интеллектуальной карточки специальному считывающему устройству считывают из первой области памяти предъявленной интеллектуальной карточки занесенные в нее результаты преобразований и осуществляют их обратное для данного уровня ответственности преобразование для выделения идентификационного кода банка-эмитента; при отрицательном результате сравнения идентификационного кода владельца какой-либо из считываемых интеллектуальных карточек и при положительном результате сравнения идентификационного кода банка-эмитента для той же интеллектуальной карточки принимают решение о передаче ответственности по данной финансовой транзакции данному банку-эмитенту; при отрицательном результате сравнения идентификационного кода банка-эмитента для какой-либо из считываемых интеллектуальных карточек пересылают считанный из первой области памяти данной интеллектуальной карточки результат преобразования на более высокий уровень ответственности, где с помощью обратного для данного уровня ответственности преобразования выделяют идентификационный код этого уровня ответственности и идентификационный код предыдущего уровня ответственности; сравнивают выделенные идентификационные коды с соответствующими идентификационными кодами, занесенные в память данного уровня ответственности; при отрицательном результате сравнения идентификационного кода данного уровня ответственности повторяют две предыдущие операции; при отрицательном результате сравнения идентификационного кода предыдущего уровня ответственности и положительном результате сравнения идентификационного кода данного уровня ответственности принимают решение о передаче ответственности по данной финансовой транзакции на данный уровень ответственности.

Из существующего уровня техники заявителю неизвестны объекты с такой совокупностью существенных признаков, что позволяет считать заявленный способ соответствующим условию патентоспособности "новизна". Заявителю неизвестны также объекты существующего уровня техники, содержащие совокупность вышеуказанных отличительных признаков, что позволяет считать заявленный способ соответствующим условию патентоспособности "изобретательский уровень". Соответствие заявленного способа условию патентоспособности "промышленная применимость" будет показана далее в подробном описании.

Краткое описание чертежей.

На фиг. 1 показано движение средств в многобанковской системе.

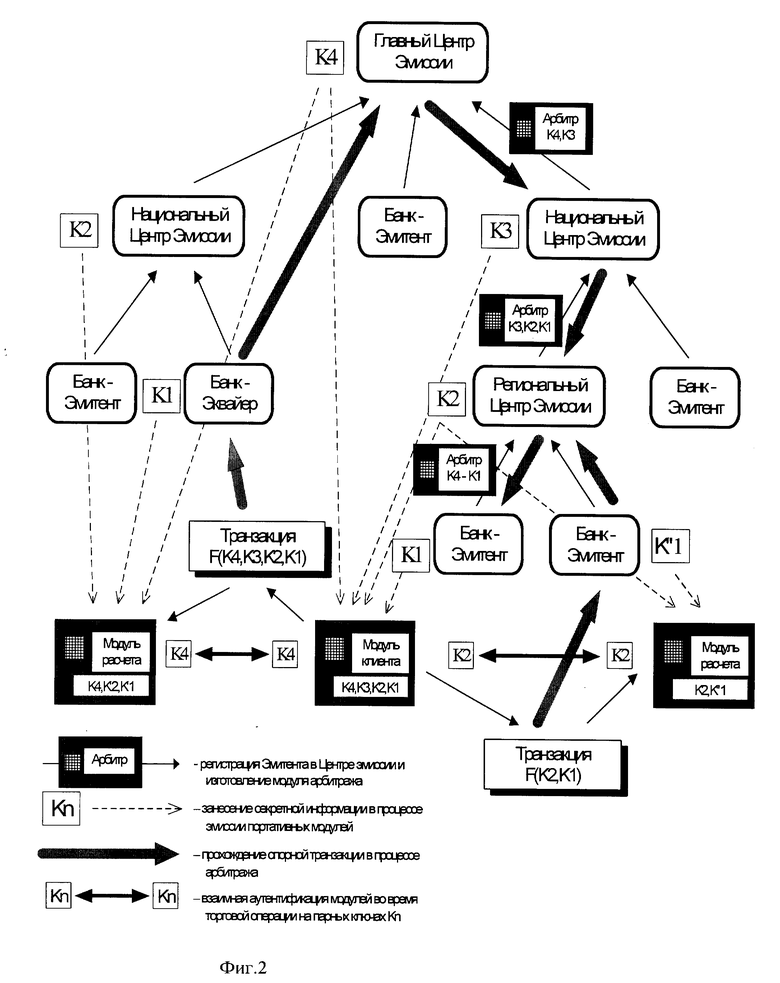

На фиг. 2 представлена структура системы для реализации заявленного способа.

Подробное описание изобретения.

Патентуемый способ осуществления электронных финансовых транзакций с использованием интеллектуальных карточек регламентирует взаимоотношения между банковскими учреждениями, которые являются эмитентами и центрами ответственности, т. е. центрами эмиссии в процессе выпуска (эмиссии) интеллектуальных карточек и в процессе обработки транзакций при проведении взаиморасчетов в многобанковской системе. Такая многобанковская система предполагает, что Эмитент и Эквайер относятся к различным финансовым организациям или коммерческим банкам, имеющим полную финансовую независимость друг от друга и не несущим никакой финансовой ответственности по возможным убыткам партнеров. В основе патентуемого способа лежит разделение ответственности между отдельными центрами. Этот способ гарантирует достоверность финансовой информации относительно непреднамеренных или злоумышленных действий как со стороны объектов, участвующих в расчетах, так и со стороны третьих лиц.

Каждый эмитент в данном способе может выпускать интеллектуальные карточки, которые представляют собой модули клиента и/или модули расчета. Модуль первого типа (модуль клиента) кредитуется некоторой денежной суммой и затем передает ее - частями или целиком - модулям второго типа (модулям расчета) в процессе торговых операций на основе соответствия секретной информации, хранящейся в обоих модулях. После этого модуль расчета передает полученные финансовые транзакции своему эмитенту. На основании финансовых транзакций происходит перерасчет денежных средств. Любая финансовая транзакция в условиях многобанковской системы - это, в конечном счете, взаимодействие между банком-эмитентом, ведущим работу с клиентами, обслуживающими их счета, эмитирующим интеллектуальные карточки - модули клиента и зачисляющим на них средства, и банком-эквайером, эмитирующим торговые интеллектуальные карточки - модули расчета, выдающим их продавцу, инкассирующим свои модули расчета и возмещающий затем продавцам средства за проданные товары. Движение средств при этом происходит по следующему сценарию:

- Эмитент зачисляет средства на интеллектуальную карточку клиента (на модуль клиента);

- клиент приходит в магазин, обслуживаемый Эквайером, и производит покупку. В этот момент путем технического взаимодействия между модулями клиента и расчета происходит перемещение средств с первой интеллектуальной карты на вторую (т.е. с модуля клиента на модуль расчета), что сопровождается созданием электронного чека, зашифрованного на некоторых секретных ключах;

- Эквайер инкассирует модуль расчета (интеллектуальную карточку продавца) и возмещает продавцу средства, возможно, через третий банк;

- по электронному чеку Эквайер определяет Эмитента предъявленной покупателем интеллектуальной карточки (модуля клиента) и выставляет Эмитенту требование к оплате путем пересылки соответствующих электронных чеков;

- Эмитент получает электронные чеки, проверяет их подлинность и возмещает средства Эквайеру путем платежных поручений через клиринговую систему.

Схематически такое движение средств показано на фиг. 1.

В соответствии со сценарием расчетов, приведенным выше, можно сформулировать следующие принципы, предъявляемые к многобанковской системе с точки зрения участвующих в ней банков:

1) Эмитент не доверяет Эквайеру.

2) Эквайер не доверяет Эмитенту.

3) Эмитент должен быть уверен, что никто не может эмитировать поддельный модуль клиента (МК), ведущий себя в системе так же, как если бы его изготовил сам Эмитент (т.е. что никто не может клонировать выпускаемые Эмитентом модули клиента).

4) Эквайер должен быть уверен, что никто не может клонировать эмитируемые им модули расчета (МР).

5) Эмитент должен быть уверен, что никто не может зачислить средства на эмитированный им МК.

6) Эквайер должен быть уверен, что МК, участвующий в торговой операции, обеспечен средствами одного из Эмитентов.

7) Эквайер при инкассации должен быть уверен, что в процессе торговой операции он взаимодействует с эмитированным им МР.

8) Эквайер должен иметь возможность доказать достоверность представленных им к оплате финансовых транзакций. Т.е. Эмитент не должен иметь возможности отказаться от оплаты финансовых транзакций, порожденных эмитированными им МК.

9) Эмитент любого уровня должен иметь возможность убедиться в том, что полученные им финансовые транзакции порождены эмитированными им МК.

10) Эмитенты всех уровней и Эквайер должны иметь возможность проверки идентификационного кода транзакций, а также процедуры арбитража в спорных случаях либо в случаях взлома системы.

11) Эмитент более высокого уровня, т.е. центр эмиссии (ЦЭ) должен быть уверен, что подчиненный ему Эмитент не может пустить в оборот МК без участия ЦЭ.

12) Эмитент должен быть уверен, что ЦЭ не может клонировать его МК.

13) ЦЭ должен иметь возможность проверки идентификационного кода своего Эмитента.

14) Эмитент должен иметь возможность проверки идентификационного кода своего ЦЭ.

Реализация вышеизложенных принципов является необходимым условием создания системы финансовых транзакций с распределенной сетью центров ответственности. Для этого рассматриваемый способ реализует следующие принципы построения системы финансовых транзакций, объединяющей ряд независимых центров ответственности:

1. Расчетная система, имеющая более одного независимого участника-эмитента, должна включать в себя эмитентов более высокого уровня, т.е. система должна быть построена по иерархической схеме.

2. При включении эмитента более низкого уровня в систему эмитента более высокого уровня (ЦЭ) создается Арбитр - техническое устройство, обладающее секретной информацией как эмитента, так и центра эмиссии и позволяющее эмитенту более высокого уровня ответственности доказать достоверность финансовых транзакций перед нижестоящим.

3. Центр эмиссии, в свою очередь, сам может быть включен в систему эмитента еще более высокого уровня. При взаимодействии эмитента более высокого уровня с нижележащим первый выступает в роли центра эмиссии, а второй - в роли эмитента.

4. Финансовая транзакция происходит на базе соответствия секретной информации, содержащейся в модуле клиента (МК) и модуле расчета (МР) и занесенной эмитентом одного из уровней ответственности (базового эмитента). Процесс взаимодействия модулей сопровождается выработкой идентификационного кода, построенного на базе секретной информации как базового эмитента, так и эмитентов всех нижележащих уровней.

5. Ответственность по финансовой транзакции несет базовый эмитент.

6. Базовый эмитент передает финансовую транзакцию на более низкие уровни, имея возможность доказать ее достоверность с помощью Арбитра.

7. Эмитенты более низких уровней передают финансовую транзакцию уровнем ниже вплоть до эмитента самого нижнего уровня, который занес финансовые средства на модуль клиента.

8. Возможно передавать финансовую транзакцию напрямую эмитенту нижнего уровня, однако в случае отказа процедура арбитража происходит по принципу "сверху-вниз" от базового уровня к нижележащему и т.д.

9. Корректное прохождение процедуры арбитража возможно только в том случае, если процесс эмиссии портативных модулей (занесение секретной информации в память интеллектуальных карточек) происходил "снизу-вверх" от нижних уровней ответственности к более высоким.

10. Принцип эмиссии "снизу-вверх" должен быть обеспечен технической поддержкой реализации портативных модулей. Секретная информация более высокого уровня ответственности может быть занесена только после занесения секретной информации более низкого уровня. Секретная информация более низкого уровня ответственности не может быть изменена после занесения секретной информации более высокого уровня.

11. Количество уровней заполнения секретной информации определяет область действия соответствующего портативного модуля клиента.

12. Параллельно с занесением секретной информации должна заноситься открытая регистрационная информация, однозначно определяющая эмитента, который занес секретную информацию определенного уровня.

Заявленный способ реализуется следующим образом.

Сначала формируют электронную систему для осуществления финансовых транзакций с заданной иерархией уровней ответственности. Структура такой системы представлена на фиг. 2. В этой системе наивысший уровень ответственности (Уровень 4 на фиг. 2) имеет Главный центр эмиссии, который может создаваться, например, на межгосударственном уровне. Центр эмиссии (ЦЭ) выступает системообразующимся объектом, позволяющим независимым эмитентам взаимодействовать между собой. Он является гарантом целостности системы от взлома и несет финансовую ответственность по появлению в системе нелегальных интеллектуальных карт. Следующий уровень ответственности могут иметь, например, национальные банки государств, участвующих в этой системе, или отдельные банки. Более низкий уровень ответственности имеют отдельные банки и региональные центры эмиссии, в подчинении которых могут быть банки с наименьшим уровнем ответственности (Уровень 1 на фиг. 2).

Все банки на уровнях ответственности 2 - 4 имеют Арбитры. Такими Арбитрами могут быть устройства, позволяющие считывать с интеллектуальной карточки или воспринимать иным образом (например, из системы электронной почты, по локальной сети и т.п.) регистрационную информацию спорной интеллектуальной карточки и сравнивать ее с информацией, запомненной при выпуске интеллектуальной карточки. Это может быть в простейшем случае обычный считыватель интеллектуальной карточки, - например, такой, как описанный в патенте Российской Федерации N 2035067 (опублик. 1995). Кроме того, на каждом уровне ответственности имеется устройство шифрации для преобразования секретной информации с интеллектуальной карточки в соответствии с некоторым алгоритмом и для записи полученного результата в память этой интеллектуальной карточки. В качестве такого устройства может использоваться, например, устройство по заявке Великобритании N 2163577 (опублик. 1986).

В такой системе перемещение финансовых средств всегда осуществляется при взаимодействии двух модулей (двух интеллектуальных карточек) на основе секретных ключей, о чем будет сказано ниже.

Функционирование этой системы, являющееся частью рассматриваемого способа, происходит так.

В центре эмиссии с наибольшим для данной системы уровнем ответственности разрешают выпуск тиража (эмиссию) интеллектуальных карточек некоторым (возможно, всем) банкам-эмитентам с меньшими уровнями ответственности (см. фиг. 2).

В соответствии с этим разрешением банки-эмитенты (по меньшей мере один такой банк) выпускают заданный в ЦЭ тираж интеллектуальных карт. В зависимости от вида банка-эмитента - банк клиента (Эмитент) или банк продавца (Эквайер) - интеллектуальные карточки выпускаются либо как модули клиента, либо как модули расчета. Банк клиента зачисляет на выпущенную им интеллектуальную карточку соответствующие средства и несет финансовую ответственность по электронным чекам, подписанным этой картой. Банк продавца несет финансовую ответственность перед продавцом по оплате электронных чеков, инкассированных с эмитированной им интеллектуальной карты.

Независимо от вида банка-эмитента и эмитированных этим банком модулей, идентификационный код выпустившего эти интеллектуальные карточки банка заносится в заданную область памяти каждой эмитированной интеллектуальной карточки. Для определенности обозначим эту область как первую область памяти. Такое занесение идентификационного кода является общеизвестной операцией и в принципе не требует создания какого-то специального оборудования. Для реализации этой операции вполне пригодны устройства по упоминавшимся патенту Российской Федерации N 2035067 и заявке Великобритании N 2163577.

Эмитированные интеллектуальные карточки с записанными в первую область памяти каждой из них идентификационным кодом выпустившего их банка-эмитента передаются на более высокий уровень ответственности, где записанный в первой области памяти идентификационный код банка-эмитента считывается и преобразуется в новый код с помощью идентификационного кода данного уровня ответственности, после чего полученный результат преобразования записывается в ту же самую первую область памяти каждой интеллектуальной карточки, пeреданной на этот уровень ответственности. Это преобразование может быть любым известным преобразованием, например, по алгоритму DES. Кроме того, полученный результат заносится в память данного уровня ответственности. Так продолжается на каждом следующем более высоком уровне ответственности. Например, если банком-эмитентом (на фиг. 2) является банк уровня 1, то он передает выпущенные им интеллектуальные карточки в региональный центр эмиссии, находящийся на уровне 2. В региональном центре идентификационный код банка-эмитента, считанный из первой области памяти каждой интеллектуальной карточки выпущенного тиража, преобразуется с помощью идентификационного кода этого регионального центра эмиссии и записывается в ту же первую область памяти каждой интеллектуальной карточки этого тиража и в память самого регионального центра эмиссии. Далее весь тираж выпущенных интеллектуальных карточек с занесенным в первую область памяти каждой из них преобразованным идентификационным кодом банка-эмитента (фактически этот преобразованный код cодержит теперь информацию об идентификационных кодах банка-эмитента и регионального центра эмиссии) передается в национальный центр эмиссии, где также происходит считывание кода из первой области памяти каждой интеллектуальной карточки данного тиража, преобразование его с помощью идентификационного кода национального центра эмиссии и запись полученного результата кода национального центра эмиссии и запись полученного результата в ту же самую первую область памяти каждой интеллектуальной карточки, а также в память национального центра эмиссии. Таким образом, теперь записанный код несет в себе информацию не только об идентификационных кодах банка-эмитента и регионального центра эмиссии, но и об идентификационном коде национального центра эмиссии. После этого весь тираж интеллектуальных карточек передается в Главный центр эмиссии, где вновь производится считывание кода из первой области памяти каждой интеллектуальной карточки данного тиража, преобразование считанного кода с помощью идентификационного кода Главного центра эмиссии и запись полученного результата в ту же первую область памяти каждой интеллектуальной карточки данного тиража, а также в память Главного центра эмиссии. В итоге в первой области памяти каждой интеллектуальной карточки хранится в зашифрованном виде информация об идентификационных кодах всех уровней ответственности системы, вышестоящих для данного банка-эмитента, а также идентификационный код самого этого банка. При этом вследствие использования одного и того же алгоритма кодирования на любом уровне ответственности может быть распознан идентификационный код этого уровня и идентификационный код предыдущего уровня, но в общем случае нельзя распознать идентификационные коды более высоких уровней (а также уровней более низких, чем предыдущий для данного уровня). Т. е. национальный центр эмиссии (фиг. 2) не может в общем случае распознать идентификационные коды банка-эмитента и Главного центра эмиссии.

После выполнения всех указанных преобразований весь тираж интеллектуальных карточек возвращается банку-эмитенту (или отдельные части тиража возвращаются выпустившим их соответствующим банкам-эмитентам) для выдачи клиентам или продавцам. При этом при передаче каждой интеллектуальной карточки ее владельцу идентификационный код этого владельца и, возможно, какие-то еще сведения о нем заносят в область памяти этой интеллектуальной карточки, отличную от первой (для определенности назовем ее второй областью памяти). Кроме того, эти же данные заносятся и в память банка-эмитента, а в общем случае - в память того уровня ответственности, на котором происходит передача интеллектуальной карточки владельцу. Эти сведения во вторую область памяти интеллектуальной карточки заносят без всякого шифрования, непосредственно. Для этого можно использовать уже упоминавшееся выше устройство по патенту Российской Федерации N 2035067.

При выполнении отдельных финансовых транзакций между двумя участниками каждый из них должен предъявить специальному считывающему устройству свою интеллектуальную карточку. Иными словами, каждый участник транзакции должен вставить свою интеллектуальную карточку в считыватель одновременно со вставлением другой интеллектуальной карточки другим участником этой же транзакции.

В считывающем устройстве из первой области каждой предъявленной (вставленной в считыватель) интеллектуальной карточки считываются записанные в нее результаты преобразований и производится их обратное преобразование для данного уровня ответственности. В результате такого преобразования должны быть выделены идентификационные коды владельца данной интеллектуальной карточки и выпустившего ее банка-эмитента.

Если выделенные коды соответствуют занесенным в память данного уровня ответственности идентификационным кодом, что определяется в процессе сравнения выделенных кодов с запомненными, то осуществляется электронный перевод соответствующей суммы со счета одного из участников данной финансовой транзакции на счет другого ее участника.

Если же в процессе какой-нибудь финансовой транзакции или при оплате соответствующего электронного чека имеет место конфликтная ситуация, то в рассматриваемом способе конфликта задействуют Арбитр более высокого уровня ответственности. Это происходит так.

Если в результате сравнения идентификационные коды банка-эмитента, выпустившего интеллектуальные карточки, участвующие в данной финансовой транзакции, совпадают с запомненными в данном уровне ответственности идентификационными кодами, а идентификационный код владельца хотя бы одной какой-либо из этих интеллектуальных карточек не соответствует запомненному в данном уровне ответственности идентификационному коду владельца, то принимают решение о передаче ответственности по данной финансовой транзакции данному банку-эмитенту. Это связано с тем, что, как уже отмечалось, любое учреждение описанной финансовой системы отвечает за все подчиненные ему более низкие уровни ответственности, если Арбитр данного уровня ответственности показывает правильность идентификационного кода этого учреждения, записанного в памяти конфликтной интеллектуальной карточки. При этом банк-эмитент, на который возложена ответственность за конфликтную транзакцию, конечно же разберется с тем, каким образом на удостоверенной им интеллектуальной карточке появится неучтенный идентификационный код владельца, кто этот владелец и кем выдана такая интеллектуальная карточка, чтобы впредь избежать подобных ситуаций.

Если же в результате сравнения окажется, что идентификационный код какой-либо из двух интеллектуальных карточек, участвующих в данной финансовой транзакции, не совпадает с идентификационным кодом, записанным в память данного уровня ответственности, то считанный из первой области памяти данной интеллектуальной карточки результат преобразования пересылают на более высокий уровень ответственности, где с помощью обратного преобразования выделяют идентификационный код этого, более высокого, уровня ответственности и идентификационный код предыдущего уровня ответственности. Далее сравнивают выделенные идентификационные коды с соответствующими значениями идентификационных кодов, занесенными в память этого, более высокого уровня ответственности. Если идентификационный код для данного уровня ответственности, считанный из первой области памяти конфликтной интеллектуальной карточки, совпадает с идентификационным кодом, занесенным в память данного уровня ответственности, принимают решение о передаче ответственности по данной финансовой транзакции на данный уровень.

В случае, когда Арбитр более высокого уровня ответственности по каким-то причинам не может разрешить конфликт, информация аналогичным образом передается на еще более высокий уровень ответственности и все перечисленные операции по разрешению конфликта повторяются на этом еще более высоком уровне. Принцип разрешения конфликта в данной системе един: ответственность по конфликтной финансовой транзакции несет тот уровень, идентификационный код которого, считанный из первой области памяти интеллектуальной карточки и преобразованный с помощью обратного для данного уровня преобразования, совпадает с идентификационным кодом этого уровня ответственности, занесенным в его память. При этом учреждение более высокого уровня не несет ответственности по транзакциям, приведенным без участия его идентификационного кода.

Таким образом, в рассмотренном способе осуществления электронных финансовых транзакций с использованием интеллектуальных карточек обеспечивается однозначное разрешение любых конфликтов между участниками, и он применим к любому числу участников, независимо от того, какой финансовой или даже государственной структуре подчинен тот или иной участник.

Как видно из приведенного описания, предлагаемый способ применим в сфере финансовых услуг и может быть реализован с помощью существующих устройств, работа которых организована по новому принципу, рассмотренному выше.

В данном изобретении не рассматривается механизм собственно передачи средств, который может быть любым и не входит в объем притязаний по данному изобретению. Равным образом в данном изобретении не рассматриваются остальные функции отдельных частей иерархической системы для осуществления финансовых транзакций, как, например, ведение центром эмиссии общесистемных справочников всех участников расчетов и их идентификационных номеров и других данных, генерация общесистемных секретных ключей, регистрация новых эмитентов в системе и т.п. Все эти функции также не входят в объем притязаний по данному изобретению.

Рассмотренный в вышеприведенном описании вариант выполнения заявленного способа является чисто иллюстративным и не служит ограничением объема притязаний по данному изобретению, который полностью определяется прилагаемой формулой изобретения.

Изобретение относится к способам осуществления электронных финансовых транзакций с использованием интеллектуальных карточек. Технический результат достигается за счет использования в электронной системе арбитра, который разрешает конфликты более низкого уровня ответственности путем выделения специально зашифрованных идентификационных кодов своего и более низкого уровней из области памяти конфликтной карточки и сравнения их с запомненными на этом уровне ответственности. Способ заключается в формировании электронной системы для осуществления финансовых транзакций с заданной иерархией уровней ответственности, выпуске тиража интеллектуальных карточек, занесении в область памяти каждой карточки идентификационного кода выпустившего ее банка-эмитента, предъявлении одновременно карточек двух участников одной транзакции считывающему устройству, сравнении считанных с этих карточек идентификационных кодов с запомненными и осуществлении электронного перевода соответствующей суммы со счета одного участника транзакции на счет другого участника при совпадении сравниваемых кодов. 2 ил.

Способ осуществления электронных финансовых транзакций с использованием интеллектуальных карточек, заключающийся в том, что в центре эмиссии, имеющем наибольший уровень ответственности в иерархической электронной системе для осуществления финансовых транзакций, разрешают выпуск тиража интеллектуальных карточек банкам-эмитентам, имеющим меньший уровень ответственности, выпускают по меньшей мере одним банком-эмитентом заданный в центре эмиссии тираж интеллектуальных карточек, заносят в первую область памяти каждой интеллектуальной карточки идентификационный код выпустившего ее банка-эмитента, при передаче интеллектуальной карточки владельцу на любом уровне ответственности заносят во вторую область памяти этой интеллектуальной карточки и в память финансовой организации данного уровня ответственности по меньшей мере идентификационный код владельца этой интеллектуальной карточки, выполняют отдельные финансовые транзакции между двумя участниками путем одновременного предъявления их интеллектуальных карточек специальному считывающему устройству, считывают из второй области памяти каждой предъявленной интеллектуальной карточки идентификационный код ее владельца, сравнивают выделенные идентификационные коды с соответствующими идентификационными кодами владельцев интеллектуальной карточки, занесенными в память финансовой организации данного уровня ответственности, при положительном результате сравнения для обеих интеллектуальных карточек осуществляют электронный перевод соответствующей суммы со счета одного из участников данной финансовой транзакции на счет другого ее участника, отличающийся тем, что перед выполнением отдельных финансовых транзакций после занесения в первую область памяти интеллектуальной карточки идентификационного кода выпустившего ее банка-эмитента на каждом следующем более высоком уровне ответственности преобразуют занесенный в память интеллектуальной карточки идентификационный код банка-эмитента с помощью идентификационного кода данного уровня ответственности и заносят результат этого преобразования в первую область памяти той же интеллектуальной карточки и в память финансовой организации данного уровня ответственности, при предъявлении интеллектуальной карточки специальному считывающему устройству считывают из первой области памяти предъявленной интеллектуальной карточки занесенные в нее результаты преобразований и осуществляют их обратное преобразование для выделения идентификационного кода банка-эмитента, в финансовой организации, в которой выполняют отдельные финансовые транзакции, при отрицательном результате сравнения идентификационного кода владельца какой-либо из считываемых интеллектуальных карточек и при положительном результате сравнения идентификационного кода банка-эмитента для той же интеллектуальной карточки с соответствующими кодами, занесенными в память финансовой организации, принимают решение о передаче ответственности по данной финансовой транзакции данному банку-эмитенту, при отрицательном результате сравнения идентификационного кода владельца и идентификационного кода банка-эмитента для какой-либо из считываемых интеллектуальных карточек пересылают считанный из первой области памяти данной интеллектуальной карточки результат преобразования в финансовую организацию более высокого уровня ответственности, где с помощью обратного преобразования для данного уровня ответственности выделяют идентификационный код этого уровня ответственности и идентификационный код предыдущего уровня ответственности, сравнивают идентификационный код данного уровня ответственности с соответствующим идентификационным кодом, занесенным в память финансовой организации данного уровня ответственности, при положительном результате сравнения идентификационного кода данного уровня ответственности и при отрицательном результате сравнения идентификационного кода предыдущего уровня ответственности принимают решение о передаче ответственности по данной финансовой транзакции на данный уровень ответственности, при отрицательном результате сравнения идентификационного кода данного уровня ответственности передают разрешение конфликта по данной финансовой транзакции на более высокий уровень ответственности.

| US 5175416 A, 29.12.92 | |||

| Приспособление в пере для письма с целью увеличения на нем запаса чернил и уменьшения скорости их высыхания | 1917 |

|

SU96A1 |

| Прибор для очистки паром от сажи дымогарных трубок в паровозных котлах | 1913 |

|

SU95A1 |

| US 5453201 A, 26.09.95 | |||

| Способ восстановления хромовой кислоты, в частности для получения хромовых квасцов | 1921 |

|

SU7A1 |

| US 4960981 A, 02.10.90 | |||

| US 4321672 A, 23.03.82 | |||

| УСТРОЙСТВО ДЛЯ ВЫПОЛНЕНИЯ ПЛАТЕЖЕЙ С ПОМОЩЬЮ ЭЛЕКТРОННОЙ КАРТОЧКИ | 1993 |

|

RU2035067C1 |

| RU 94036759 A1, 27.08.96. | |||

Авторы

Даты

1999-01-10—Публикация

1997-04-15—Подача