Ссылка на связанные заявки

Приоритет данной заявки соответствует 13.07.2005 и определяется датой подачи предварительной патентной заявки США №60/699,015, содержание которой, включая полный текст приложения к ней, полностью включено в данную заявку посредством ссылки.

Область техники

Настоящее изобретение относится к электронной и компьютерной областям, а также к аппаратам и способам электронных платежей и доставки электронных товаров.

Уровень техники

В типичном случае платежные транзакции и доставка (поставка) электронных товаров осуществляются различными инфраструктурами. Так, платежная транзакция может быть проведена с помощью платежной карты или иного средства платежа при участии инфраструктуры, которая осуществляет только платежи. Аналогично, поставка электронных товаров (например, электронных билетов, прав доступа, цифровых удостоверений, фильмов, музыки, бонусов для поощрения постоянных клиентов, купонов на скидки, ваучеров, данных, ключа шифрования или кода "разблокировки" и аналогичных продуктов, не являющихся физическими объектами) производится отдельной, возможно, дополняющей инфраструктурой, которая может обращаться к платежной инфраструктуре для выставления счета за товар в качестве отдельного процесса.

В заявке NL 9301902, поданной Почтовым ведомством Нидерландов и опубликованной 1.06.95, описан способ приобретения права на конкретную услугу с помощью смарт-карты (интеллектуальной карты). Данное приобретение осуществляется с использованием терминала и системы управления. Приобретаемая услуга может соответствовать праву доступа или праву пользования. Смарт-карта или иное средство регистрации облегчает получение доступа. При этом смарт-карта используется не только для оплаты запрашиваемой услуги, но и как средство регистрации и подтверждения, заменяющее бумажные билеты. Таким образом, одна и та же смарт-карта может применяться для приобретения права на будущую услугу, для оплаты этой услуги и для последующего пользования услугой, т.е. для реализации приобретенного права.

Патент США №6375084 от 23.04.2002 описывает системы оплаты посредством карт. Хост-система продажи билетов работает как с кредитными картами, взаимодействующими с устройством считывания/записи, так и с льготными платежными картами, взаимодействующими с бесконтактным устройством считывания карт. При этом включенное между устройствами считывания и хост-системой устройство обеспечения безопасности транзакций хранит в отдельных запоминающих устройствах размеры полных и льготных платежей, которые хост-система способна рассчитать. Описана, в частности, одна система такого типа, содержащая один или более считывателей карт (карт-ридеров) и устройство обеспечения безопасности транзакций, включенное между считывателями и хост-системой для передачи информации клиринговому центру. Аналогичное решение описано в патенте США №6402038 от 11.06.2002.

Патент США №6101477 от 8.08.2000 описывает способы и аппаратуру, использующую многофункциональные смарт-карты в применениях, связанных с поездками. Согласно одному варианту система, работающая со смарт-картами, применяется для идентификации владельца карты и для различных дополнительных задач, полезных в контексте поездок, например связанных с оплатой авиабилетов, гостиницы, аренды автомобиля и других применений, имеющих отношение к платежам. Необходимую память и защищенность в пределах конкретных применений обеспечивают организации-партнеры, такие как авиалинии, сети гостиниц и агентства по аренде автомобилей, обладающие способностью формирования защищенных файловых структур, ориентированных на пользователей.

Патентная заявка США №2006/049258, опубликованная 9.03.2006, описывает устройство беспроводной связи, обеспечивающее бесконтактный интерфейс для считывателя смарт-карт. Обеспечиваются функции беспроводного терминала, включая центральный компьютер для поддержки приложений смарт-карт, таких как контактные смарт-карты, или терминала, или системы защиты терминала, а также интерфейса терминала и маршрутизатора для смарт-карт, который обеспечивает радиосвязь с бесконтактным считывателем карт в системе продажи билетов. Центральный компьютер для поддержки приложений смарт-карт не содержит бесконтактного интерфейса. Маршрутизатор для смарт-карт содержит антенну, выполненную отдельно от смарт-карт и внешнюю по отношению к центральному компьютеру, а также модулятор/демодулятор, модуль доступа для карт и маршрутизатор для направления входного коммуникационного трафика, поступающего через антенну, либо в центральный компьютер, либо на интерфейс терминала, в зависимости от информации, содержащейся во входном трафике.

Патентная заявка США №2002/0147907, опубликованная 10.10.2002, относится к системе авторизации транзакций, использующей специальным образом форматируемые смарт-карты. Данная система предусматривает использование фиксированной структуры данных, которая позволяет различным системам кассовых терминалов распознавать и получать доступ к карте, используемой при транзакции, независимо от выполнения пользовательских интерфейсов высшего уровня. У смарт-карты имеется память с фиксированной структурой файлов данных, которая включает, по меньшей мере, одно поле только для считывания, по меньшей мере, одно поле для считывания/записи шифрованной информации, и, по меньшей мере, одно поле для считывания/записи нешифрованной информации. Смарт-карта может использоваться в системе осуществления транзакций, причем устройство авторизации смарт-карт взаимодействует со структурой файлов данных, имеющейся на смарт-карте.

Патентная заявка США №2001/0018660, опубликованная 30.08.2001, относится к электронной системе продажи билетов и к способам использования многофункциональных "карт посетителя" (visitor cards). Предусмотрен учет многих параметров, таких как организатор мероприятия, центр, обеспечивающий прием, провайдеры услуг и состав посетителей. Выбор этих параметров позволяет автоматически подготавливать, выдавать, использовать и обрабатывать карты, дающие право на билеты, на посещение мест отдыха и развлечений и других мероприятий. Данные карты реализованы с применением технологии кредитных и/или дебитных смарт-карт, причем на карте могут записываться компьютеризированный шаблон для выпуска билетов или электронные кредитные пункты (баллы). Кроме того, с карты могут списываться денежные суммы или баллы, записанные на нее ранее. Биометрическая идентификация владельцев карт, а также криптографическая сертификация данных, записанных на карте, и информации в базе данных могут обеспечиваться в качестве опции. При этом эти данные могут верифицироваться и подтверждаться в различных местах продажи при предъявлении карты для входа на мероприятие или для оказания иных услуг.

Известные технологии неэффективно используют отдельные и не взаимосвязанные инфраструктуры и транзакции, связанные с платежами и поставкой электронных товаров (например билетов).

Представляется желательным преодолеть недостатки известных технологий.

Раскрытие изобретения

Принципы настоящего изобретения позволяют создать технологию, которая обеспечивает эффективное комбинирование платежных (финансовых) транзакций, использующих платежную инфраструктуру, с транзакциями электронной коммерции, использующими инфраструктуру электронной коммерции. При этом каждая инфраструктура может сконцентрироваться на выполнении своих основных (базовых) функций, как правило, без необходимости в детальном понимании и включении других инфраструктур. Например, доставка (поставка) билета или иного электронного товара может быть привязана к транзакции типа платежной транзакции. Пример осуществления способа согласно одному из аспектов изобретения (пригодный для реализации с применением компьютерной технологии) включает следующие шаги:

облегчение опрашивания электронного платежного устройства первым терминалом для получения финансовых данных,

облегчение генерирования информации, относящейся к электронному товару, и

облегчение переноса информации, относящейся к электронному товару.

Чтобы получить финансовые данные и, если это требуется, профильные данные держателя электронного платежного устройства, электронное платежное устройство может опрашиваться первым терминалом. Электронное платежное устройство сконфигурировано для соответствия платежной инфраструктуре. Первый терминал может содержать модуль платежей, сконфигурированный для соответствия платежной инфраструктуре, и модуль электронной коммерции, сконфигурированный для соответствия инфраструктуре электронной коммерции и функционально связанный с указанным модулем платежей. При этом опрашивание электронного платежного устройства может осуществляться модулем платежей первого терминала.

Генерирование информации, относящейся к электронному товару, может осуществляться посредством модуля электронной коммерции, а перенос информации, относящейся к электронному товару на электронное платежное устройство, может выполняться модулем платежей. Указанный перенос информации, относящейся к электронному товару, осуществляется в процессе транзакции, проводимой в соответствии с финансовыми данными и платежной инфраструктурой. Если способ включает и получение профильных данных, информация, относящаяся к электронному товару, может быть сгенерирована на основе профильных данных.

Согласно другому аспекту изобретения пример осуществления терминала для интегрирования платежа и поставки электронного товара может содержать модуль платежей и модуль электронной коммерции, функционально связанный с модулем платежей. Модуль платежей может быть сконфигурирован для соответствия платежной инфраструктуре, а модуль электронной коммерции может быть сконфигурирован для соответствия инфраструктуре электронной коммерции. Оба модуля могут быть сконфигурированы так, чтобы облегчить выполнение описанных выше шагов (операций).

Согласно примеру осуществления электронное платежное устройство (такое как карта или соответствующим образом сконфигурированный сотовый телефон) в соответствии еще с одним аспектом изобретения может содержать память и, по меньшей мере, один процессор, функционально связанный с данной памятью. Процессор может быть выполнен с возможностью облегчения осуществления одного или более шагов (операций) вышеописанного способа. При этом один или более из этих шагов могут быть реализованы в виде изделия, содержащего машиночитаемую среду, которая содержит одну или более программ, выполнение которых обеспечивает выполнение одного или более из указанных шагов.

Реализация одного или более аспектов настоящего изобретения может обеспечить достижение существенных и полезных технических результатов. Эти результаты могут включать, например, эффективное взаимодействие отдельных инфраструктур, например связанных с электронными платежами и поставкой билетов, при сохранении каждой инфраструктурой собственных функций и ответственности. В своем другом аспекте изобретение позволяет скорее расширить, чем заменить существующие платежные протоколы, причем предлагаемые расширения остаются совместимыми с другими частями существующих платежных инфраструктур. Кроме того, в рассматриваемом далее примере осуществления изобретения, соответствующем стандарту EMV, приложение, использующее платежную карту, может оставаться совместимым со всеми открытыми стандартами, причем могут применяться и все релевантные процессы подтверждения.

Еще в одном аспекте, благодаря тесному увязыванию операций с данными и/или обеспечению функциональности в отношении хранения указанных данных, расширение открытой схемы платежей, например, с помощью кредитных карт, может быть облегчено в ситуациях, в которых традиционно допускались только билеты или закрытые платежные схемы, такие как заранее оплаченные транспортные карты. Поскольку обработка платежей и данных и/или хранение данных могут быть по желанию реализованы в едином приложении на платежной карте, время проведения транзакции и ее сложность могут быть существенно уменьшены, особенно по сравнению с использованием на карте отдельных приложений для платежа и обработки и/или хранения данных. Наиболее значительный выигрыш во времени выполнения транзакций по сравнению с известными технологиями достигается для высокоскоростных бесконтактных операций, таких как массовая поставка и оплата билетов.

Далее, может быть значительно уменьшена сложность процесса управления картами, поскольку требуется управлять только единственным приложением, в то время как многочисленные приложения, связанные с электронной коммерцией, могут поддерживаться без каких-либо изменений. Кроме того, можно уменьшить сложность терминалов, поскольку процессинг билетов и других электронных товаров не требует "понимания" финансовой (платежной) стороны. Аналогично, процессинг платежей не требует "понимания" функциональности электронной коммерции (другими словами, функциональность каждой части может оставаться, по существу, неизменной). Еще в одном своем аспекте изобретение может обеспечить комбинацию платежа и поставки электронного товара в виде единой операции, причем таким образом, что платежная транзакция и поставка электронного товара, такого как разрешение на проезд, тесно увязаны одна с другой. Тем самым минимизируется риск платежа без поставки или поставки без платежа, причем таким образом, что, как правило, исключаются многократная оплата одного и того же электронного товара или непреднамеренная многократная поставка товара при единственном платеже.

Эти и другие свойства и преимущества изобретения станут более понятны из нижеследующего подробного описания примеров его осуществления, которое следует рассматривать совместно с прилагаемыми чертежами.

Краткое описание чертежей

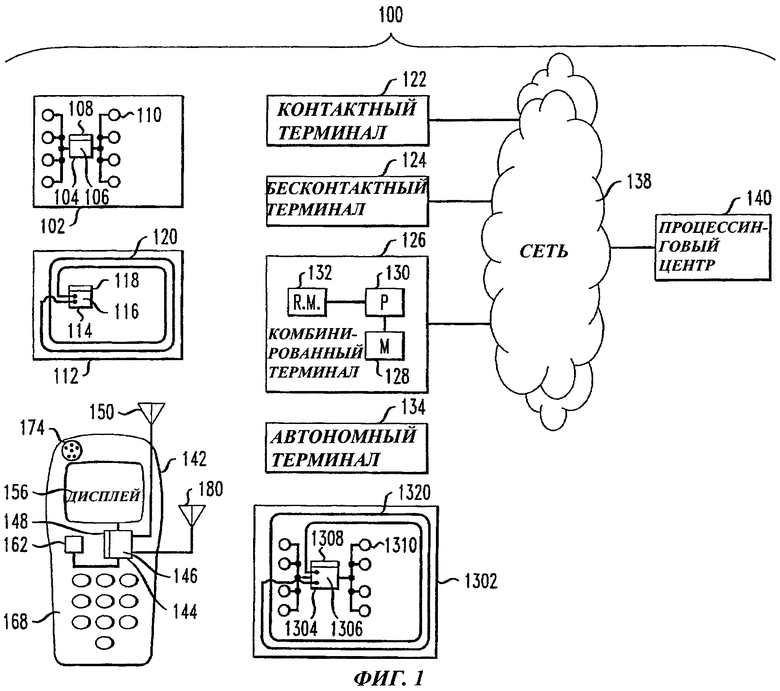

На фиг.1 представлен пример системы и ее различных компонентов, которые способны реализовать предлагаемые технологии.

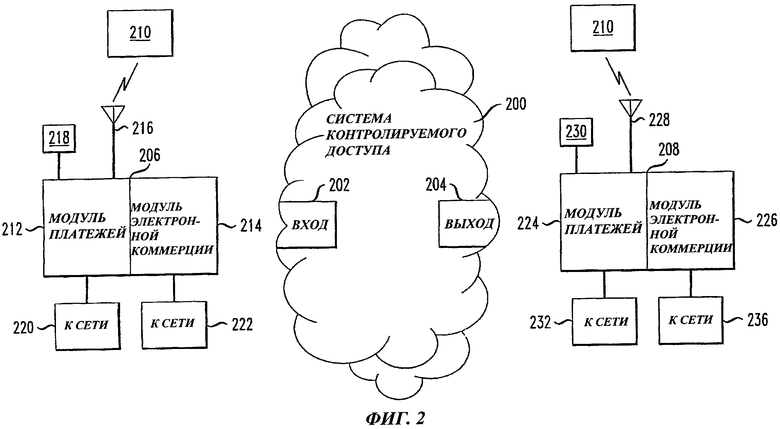

Фиг.2 иллюстрирует использование одного из вариантов способа по изобретению в системе контролируемого доступа.

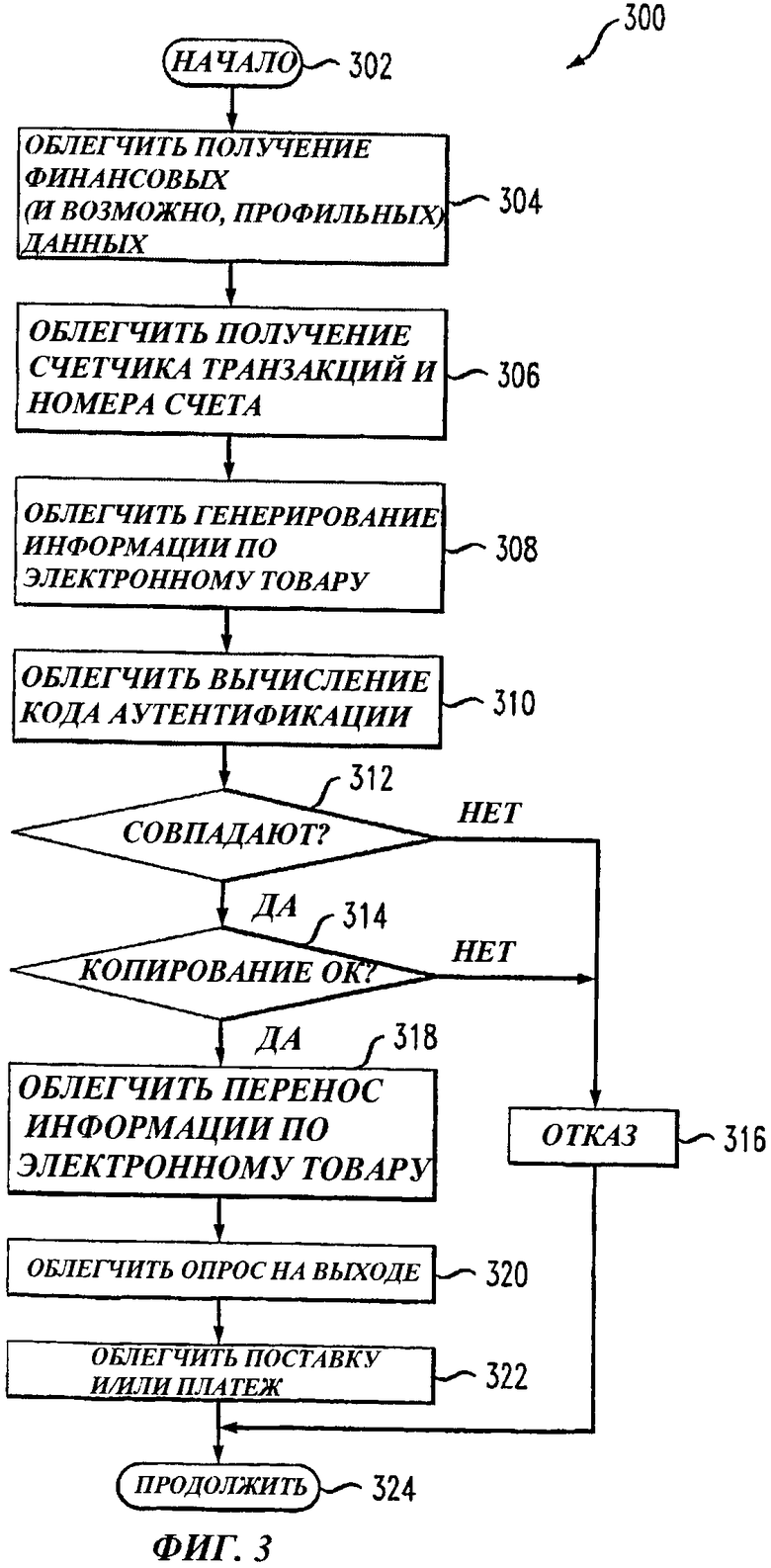

На фиг.3 представлена блок-схема одного из вариантов способа согласно изобретению.

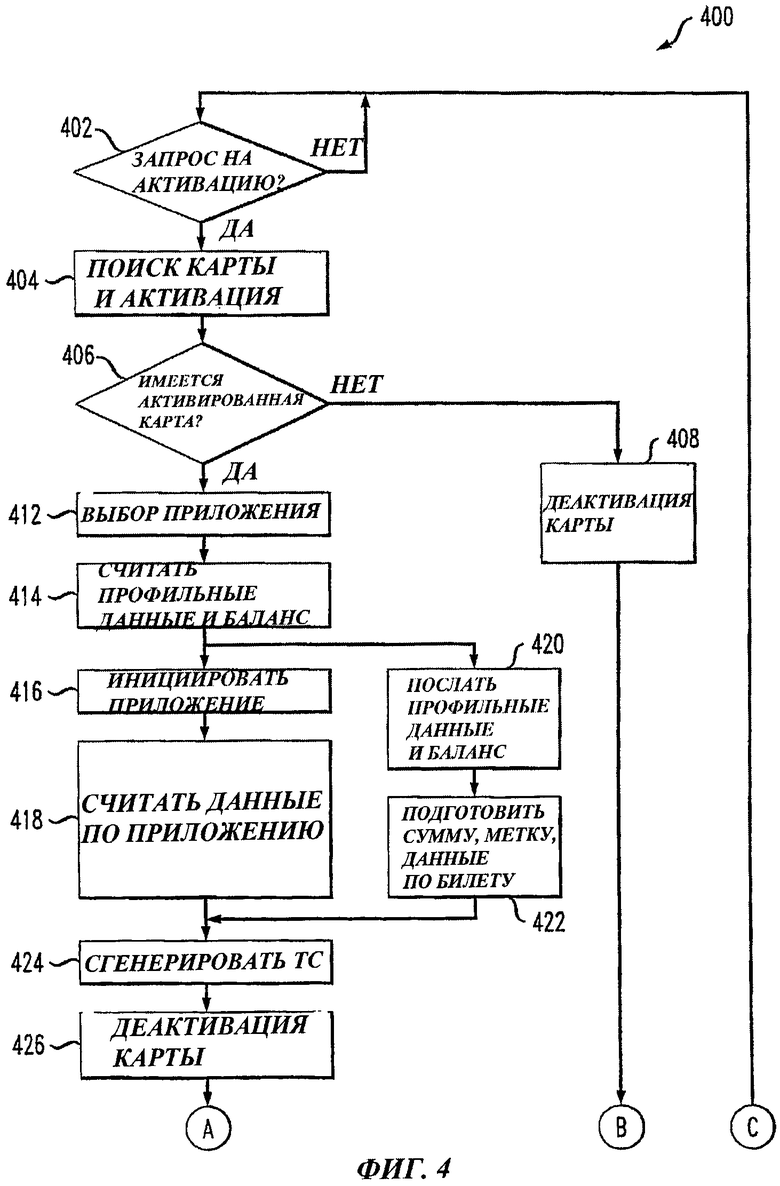

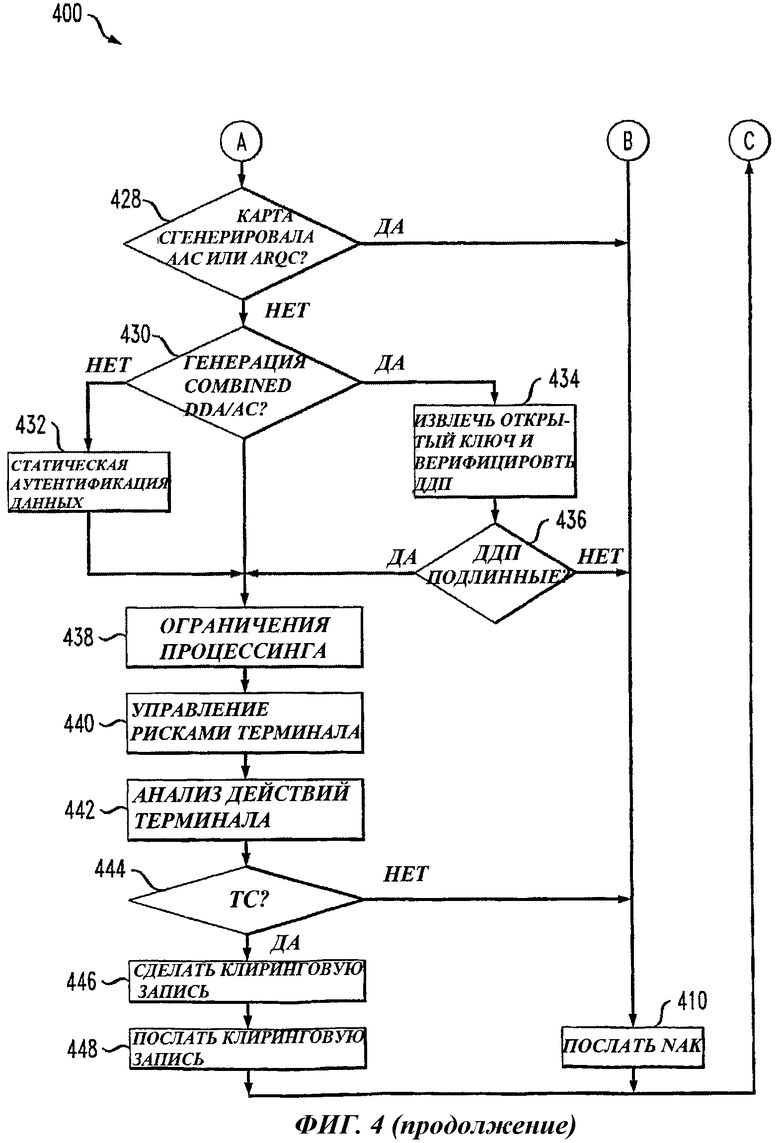

На фиг.4 представлена блок-схема конкретного варианта способа при осуществлении транзакции при входе в систему, предусматривающую оплату при входе.

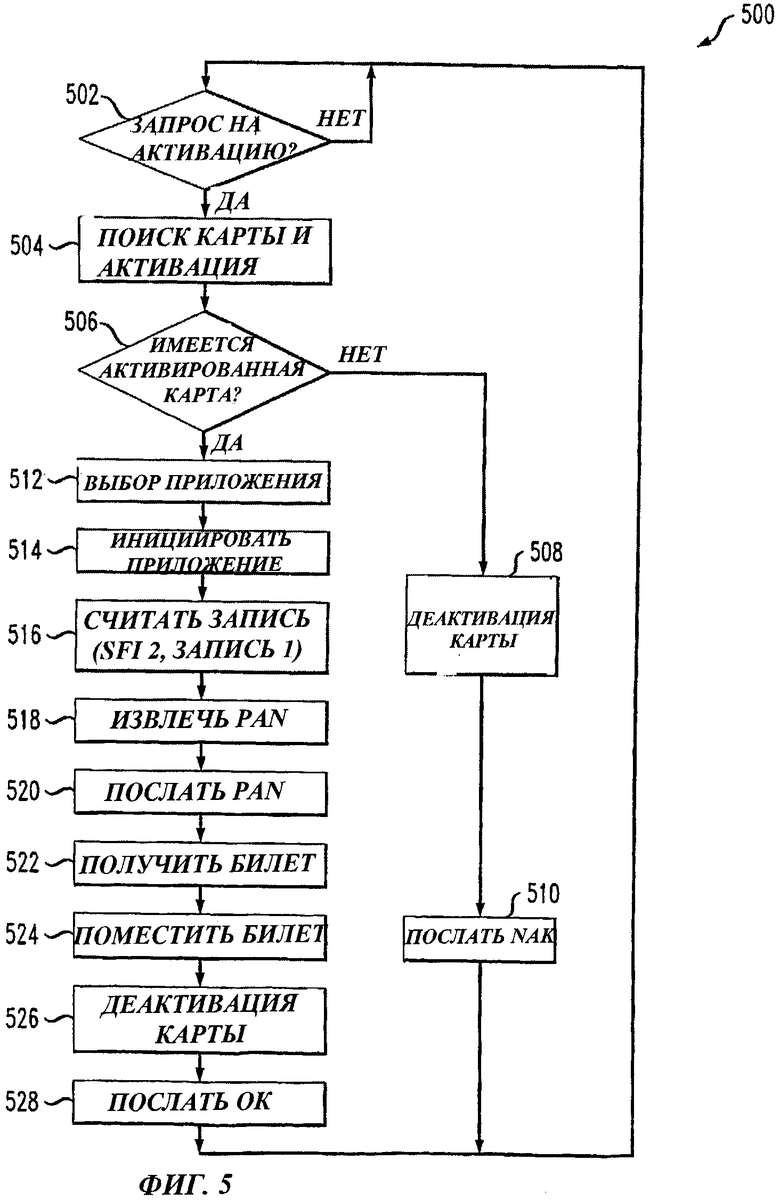

На фиг.5 представлена подробная блок-схема для конкретного примера транзакции, предусматривающей хранение электронного билета в считывателе.

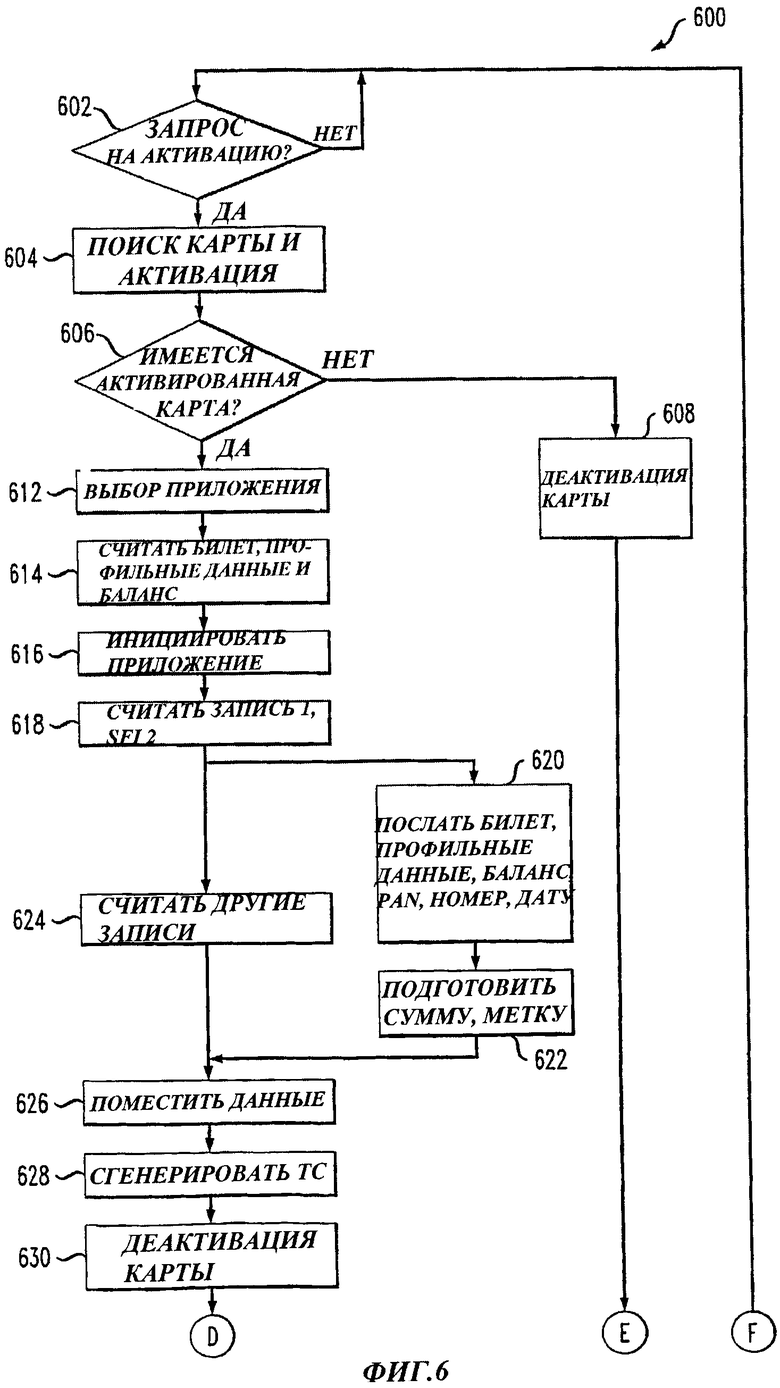

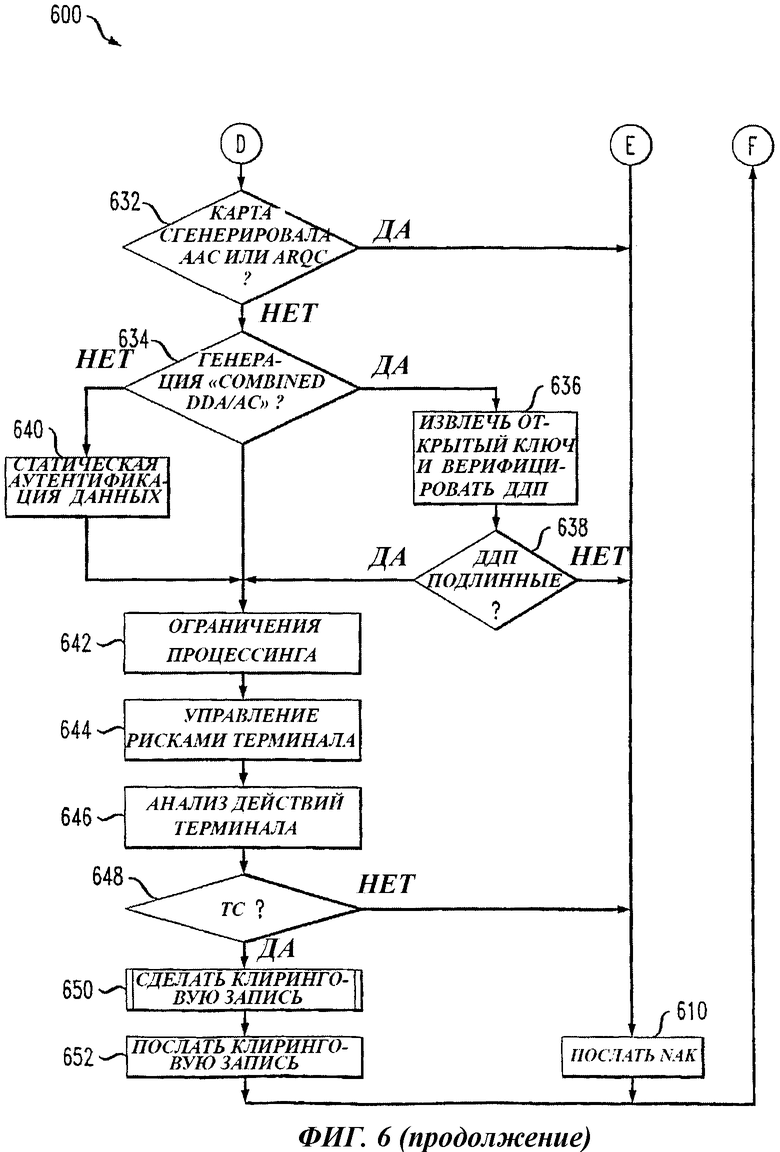

На фиг.6 представлена подробная блок-схема для конкретного примера транзакции при выходе из системы контролируемого доступа с оплатой при выходе.

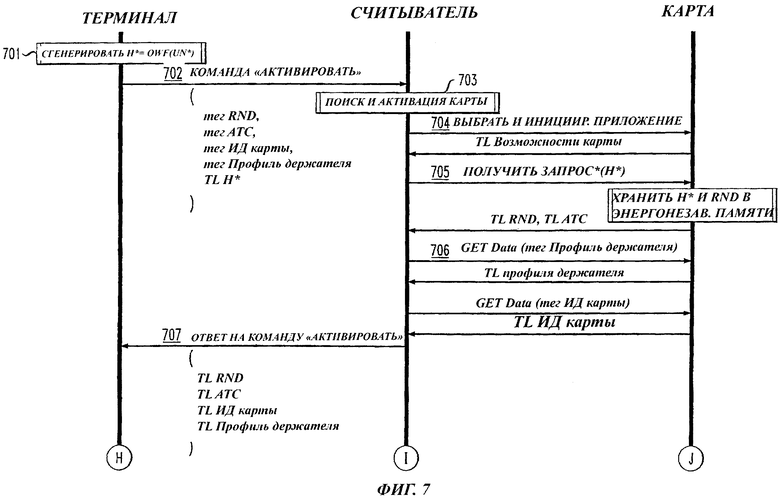

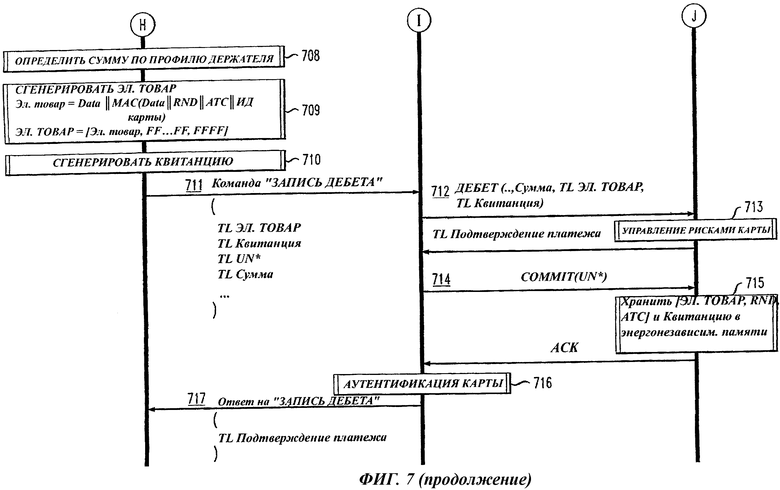

Фиг.7 иллюстрирует потоки данных при приобретении и хранении электронного товара с использованием мер безопасности.

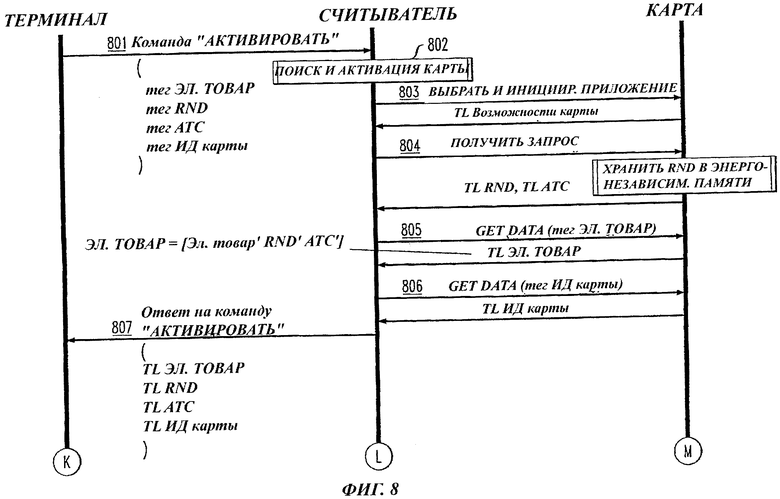

На фиг.8 иллюстрируются потоки данных при обновлении электронного товара с использованием мер безопасности.

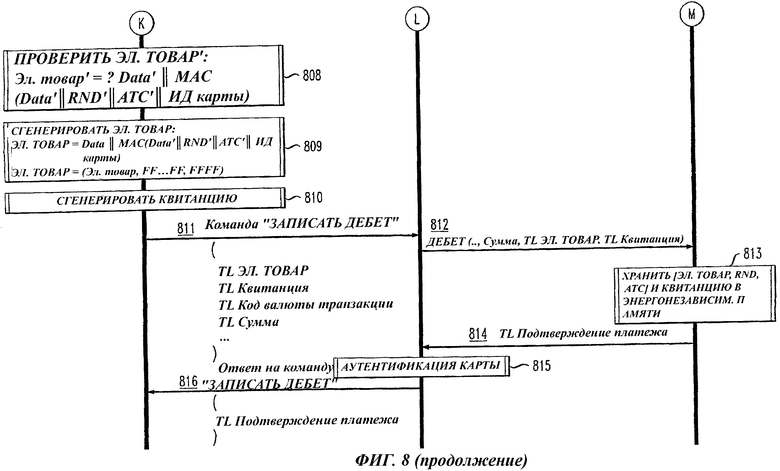

На фиг.9 представлена модель традиционной схемы кредитования.

Фиг.10 иллюстрирует совершение покупки с использованием расширенной модели схемы кредитования согласно изобретению.

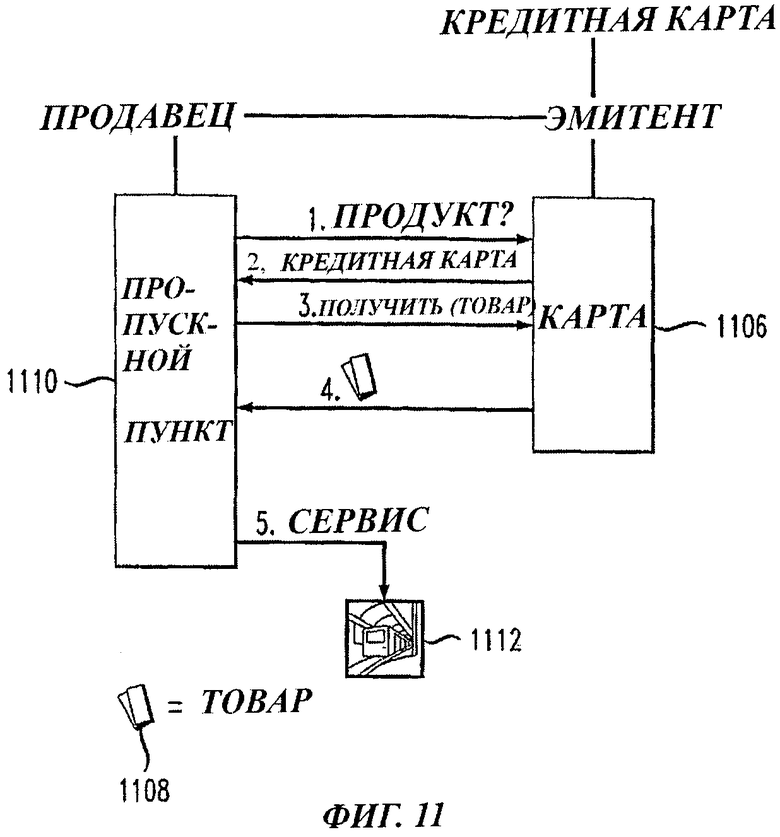

Фиг.11 иллюстрирует использование расширенной модели схемы кредитования согласно изобретению.

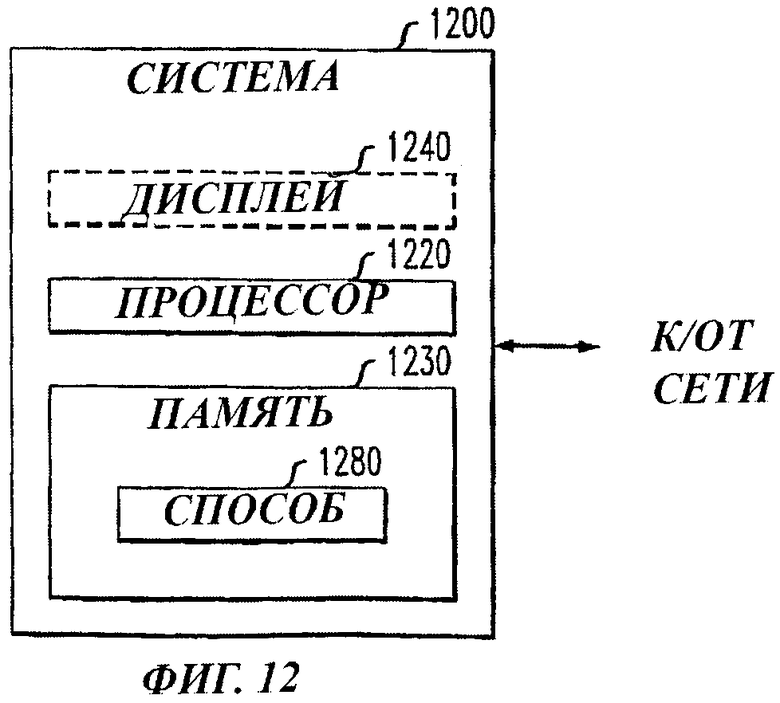

На фиг.12 представлена блок-схема компьютерной системы, полезной при осуществлении одного или более вариантов изобретения.

Осуществление изобретения

На фиг.1 представлен пример выполнения системы 100, а также ее различных возможных компонентов. Система 100, в которой может быть реализован способ по изобретению, может содержать портативные платежные устройства одного типа или различных типов. Например, одним из вариантов такого устройства может являться контактное устройство, такое как карта 102. Карта 102 может содержать чип 104 с интегральной схемой (ИС), у которой имеются секция 106 процессора и секция 108 памяти. Для осуществления коммуникации может иметься множество электрических контактов 110. В дополнение или в качестве замены карты 102 система 100 может использовать также бесконтактное устройство, такое как карта 112. Карта 112 может содержать чип 114 с ИС, имеющей секцию 116 процессора и секцию 118 памяти. Для осуществления бесконтактной коммуникации может иметься антенна 120, работающая, например, в радиодиапазоне (РД) электромагнитных волн. Для реализации одной или более функций, таких, например, как модуляция, демодуляция или преобразование с понижением частоты, могут быть предусмотрены осциллятор (осцилляторы) и/или другие компоненты, подходящие для этой цели. Следует отметить, что карты 102, 112 упомянуты только в качестве примеров; для осуществления изобретения можно использовать и различные другие устройства. В одном или нескольких вариантах изобретения используется двойной (дуальный) интерфейс 1302. Хотя для наглядности этот интерфейс 1302 представлен более крупным, чем устройства 102, 112, однако, все эти устройства могут иметь одинаковые размеры. Интерфейс 1302 содержит чип 1304 с ИС, у которой имеются секция 1306 процессора и секция 1308 памяти. Могут иметься также множество электрических контактов 1310, аналогичных контактам 110, и радиочастотная антенна 1320, аналогичная антенне 120 в сочетании с осциллятором (осцилляторами) и/или другими компонентами, подходящие для осуществления модуляции, демодуляции, преобразования с понижением частоты или иных функций, как это было указано выше в отношении устройства 112. Для управления двумя имеющимися интерфейсами может быть использовано соответствующее специализированное программное обеспечение; в остальных отношениях работа интерфейса аналогична работе устройств 102, 112. Характеристики устройств, элементов (компонентов) 102, 104, 106, 108, 110, 112, 114, 116, 118, 120 в данном описании применимы в равной степени к устройствам и компонентам 1302, 1304, 1306, 1308, 1310, 1320. Секции 108, 118, 148 памяти (рассматриваемые далее) и 1308 могут быть дополнительно подразделены на энергонезависимую память и энергозависимую память.

ИС 104, 114 могут содержать процессорные блоки 106, 116 и блоки 108, 118 памяти. ИС 104, 114 предпочтительно содержат управляющую логику, таймер и порты ввода/вывода. Подобные элементы ИС хорошо известны специалистам в данной области и поэтому подробно не рассматриваются. Одна из ИС 104, 114 (или обе эти ИС) может (могут) включать сопроцессор, который также хорошо известен и не показан на чертежах. Управляющая логика может включать, в сочетании с процессорными блоками 106, 116, средства управления, обеспечивающие коммуникацию между блоками 108, 118 памяти и портами ввода/вывода. Таймер может обеспечить формирование опорного временного сигнала, подаваемого от процессорных блоков (секций) 106, 116 и управляющей логики. Сопроцессор может обеспечить возможность выполнения сложных вычислений в реальном времени, например таких, которые необходимы для реализации криптографических алгоритмов.

Секции (или блоки) 108, 118 памяти могут содержать запоминающие средства различных типов, такие как энергозависимую или энергонезависимую память, постоянную или программируемую память. Блоки памяти могут хранить данные о транзакциях с использованием карт, например основной номер держателя карты (primary account number, PAN). В секциях (блоках) 108, 118 памяти может быть записана операционная система карт 102, 112. Операционная система загружает и выполняет приложения, а также обеспечивает управление файлами или выполнение других базовых для приложений функций. В некоторых вариантах одно или более приложений может быть реализовано с применением аппаратных средств, т.е. находиться вне области функционирования операционной системы. Примером операционной системы, которая может использоваться при осуществлении изобретения, является операционная система MULTOS®, лицензируемая фирмой StepNexus Inc. Альтернативно, могут использоваться операционные системы на основе технологии JAVA CARDТМ (лицензируемые фирмой Sun Microsystems, Inc., США), а также операционные системы, предлагаемые многими поставщиками. Операционная система предпочтительно записывается в постоянной памяти ("ROM"), входящей в состав секций 108, 118 памяти. В альтернативном варианте в блоках памяти может применяться флэш-память или другие варианты энергонезависимой и/или энергозависимой памяти.

В дополнение к основным функциям операционной системы, секции 108, 118 памяти могут обеспечивать также одно или более приложений, как это будет описано далее. В настоящее время предпочтительным стандартом, которому могут отвечать подобные приложения, является стандарт EMV, регламентирующий порядок платежей и разработанный фирмой EMVCo, LLC (http://www.emvco.com). Следует отметить, что, строго говоря, стандарт EMV определяет поведение терминала. Однако карта также может быть сконфигурирована на соответствие терминалу, работающему в стандарте EMV, и в этом случае она сама будет соответствовать данному стандарту. При этом должно быть понятно, что приложения, соответствующие изобретению, могут быть сконфигурированы в различных вариантах.

Как уже упоминалось, карты 102, 112 являются только примерами широкого ассортимента платежных устройств, которые могут использоваться для осуществления изобретения. При этом осуществление платежей может и не являться главной функцией платежных устройств. Например, платежные устройства, реализующие изобретение, могут представлять собой мобильные (сотовые) телефоны или карты для проезда в общественном транспорте. Подобные устройства могут включать карты традиционного формата, карты большего или меньшего размера, карты, имеющие различные формы, брелки для ключей, карманные компьютеры типа PDA, соответствующим образом сконфигурированные мобильные телефоны или практически любые устройства, обладающие процессорными возможностями и памятью, достаточными для осуществления способа по настоящему изобретению. Карты или иные платежные устройства могут содержать память и процессоры, функционально связанные с памятью. В дополнение к секциям (блокам) 108, 118 памяти и процессорам 106, 116 подобные устройства могут иметь связанные с этими секциями (блоками) несущие части (например ламинированные пластиковые слои в платежных картах, корпус в PDA, держатели чипов и т.д.). В блоках 108, 118 памяти могут быть записаны приложения, описываемые далее. Процессоры 106, 116 могут быть способны выполнять один или более шагов варианта способа по изобретению, описываемых далее. В число приложений могут, например, входить идентификаторы приложений, привязанные к специализированному программному коду и к данным, записанным в памяти карты, например в электрически стираемой программируемой постоянной памяти (EEPROM).

Система 100 может использовать терминалы многих различных типов. В их число может входить контактный терминал 122, сконфигурированный для взаимодействия с устройством типа контактной карты 102, бесконтактный терминал 124, сконфигурированный для взаимодействия с бесконтактным устройством типа бесконтактной карты 112, или комбинированный терминал 126. Следует отметить, что обычные специалисты в данной области хорошо знакомы с характеристикой "бесконтактный" применительно к рассматриваемым устройствам. Комбинированный терминал 126 рассчитан на работу с любой из карт 102, 112. Возможно использование, в частности, контактных терминалов с подключаемыми к ним бесконтактными считывателями. В состав комбинированного терминала 126 могут входить память 128, процессор 130 и модуль 132 считывателя. Принципы построения терминала 126 применимы и к терминалам других типов, причем их подробное описание приводится только в иллюстративных целях. Модуль 132 считывателя может быть сконфигурирован для осуществления контактной коммуникации с картой 102 (или иным контактным устройством) или бесконтактной коммуникации с картой 112 (или иным бесконтактным устройством), или и с той, и с другой картой. Для работы с картами различных типов (контактными и бесконтактными) могут использоваться считыватели соответствующих типов. Терминалы 122, 124, 126 могут быть подключены к процессинговому центру 140 через компьютерную сеть 138, например, через Интернет или частную сеть. Процессинговый центр 140 может включать, например, главный компьютер эмитента платежного устройства. При этом можно использовать одну или более различных сетей. Как будет показано далее, терминалы согласно изобретению могут иметь платежные (финансовые) модули, подключенные к модулям электронной коммерции; данные модули могут быть реализованы программно, аппаратно-программно и/или аппаратно. В некоторых вариантах данные модули могут быть программными модулями, выполняемыми на одном процессоре.

Автономный терминал 134 является примером терминала, не подключенного к компьютерной сети (либо временно, либо постоянно, как это предусмотрено его конструкцией). В других отношениях он аналогичен терминалам, описанным выше.

В системе 100 может использоваться и соответственно сконфигурированный мобильный телефон 142. Телефон 142, схематично изображенный на фиг.1, может содержать один или более чипов с ИС, например чип 144, включающий процессорный блок 146 и блок 148 памяти. Беспроводная связь с терминалом может обеспечиваться посредством антенны 150 или второй антенны 180, аналогичной вышеописанной антенне 120 (т.е. телефон может быть снабжен второй антенной, используемой в платежных приложениях). Схематично изображенная на фиг.1 антенна 180 может представлять собой, например, рамочную антенну, подобную используемой в типичной смарт-карте. Телефон 142 может быть снабжен соответствующим дисплеем 156. Кроме того, может иметься соответствующий источник 162 питания, который может содержать, например, батарею и соответствующий электрический контур. Дисплей и источник питания могут быть подсоединены к процессорному блоку. Портативные платежные устройства могут обладать различными сочетаниями компонентов, имеющихся в рассмотренных устройствах, представленных на фиг.1.

Согласно одному аспекту изобретения электронное платежное устройство, которое может быть портативным, выполнено с возможностью облегчения транзакций, совершаемых между пользователем и терминалом, таким как терминалы 122, 124, 126, 134, входящие в состав системы, такой как система 100. Платежное устройство может также содержать процессор, например, аналогичный процессорным блокам 106, 116, 146, описанным выше. У данного устройства, кроме того, может иметься память, например, аналогичная рассмотренным блокам (секциям) 108, 118, 148 памяти и функционально связанная с процессором. Устройство может дополнительно содержать коммуникационный модуль, подключенный к процессору и сконфигурированный для взаимодействия с терминалом, таким как один из терминалов 122, 124, 126, 134. У коммуникационного модуля могут иметься, например, контакты 110 или антенны 120, 150, 180 в сочетании с соответствующими контурами (например, с осциллятором или осцилляторами, или с аналогичными контурами). Такое выполнение обеспечивает взаимодействие с терминалом посредством контактной или беспроводной связи. Процессор устройства может обеспечивать выполнение одной или более операций вариантов способа по изобретению, описываемых далее. Выполнение этих операций процессором может производиться с участием аппаратных компонентов и/или в соответствии с инструкциями, записанными в одном из блоков памяти. У портативного устройства может иметься несущая (корпусная) часть, как это было описано выше, например, в виде ламинированных пластиковых слоев (применительно к смарт-картам 102, 112) или корпуса и панели (применительно к телефону 142).

Должно быть понятно, что терминалы 122, 124, 126, 134 - это примеры терминальных устройств для взаимодействия с портативными платежными устройствами в соответствии с вариантами осуществления изобретения. Терминал может содержать вышеупомянутые модули платежей и электронной коммерции, реализованные, например, в процессоре, таком как процессор 130, память, такую как память 128, подключенную к процессору, и коммуникационный модуль, такой как модуль 132 считывателя, также подключенный к процессору и сконфигурированный для взаимодействия с портативными устройствами 102, 112, 142. Процессор 130 может обеспечивать возможности коммуникации с портативными платежными устройствами пользователя через коммуникационный модуль 132. Терминальные устройства могут функционировать с использованием аппаратных компонентов в процессоре 130 или в соответствии с инструкциями, записанными в памяти 128. Необходимая логическая поддержка может, в качестве альтернативы, обеспечиваться дистанционно из соответствующего центра, такого как процессинговый центр 140, по сети 138.

Описанные устройства 102, 112 предпочтительно являются контактными картами или устройствами, соответствующими стандарту ISO 7816, или бесконтактными картами или устройствами, соответствующими стандарту NFC (Near Field Communications) или ISO 14443. При их использовании картой 112 можно коснуться терминала 124 или 128 или постукать по нему. При этом произойдет бесконтактная передача электронных данных на чип короткодистанционной связи карты 112 или другого бесконтактного устройства.

На фиг.2 представлен пример использования изобретения, согласно одному из его аспектов, применительно к системе контролируемого доступа. Система 200 может являться, например, транспортным средством; транспортной инфраструктурой, включающей одну или более железнодорожных станций, или один или более автовокзалов; парком развлечений или музеем. У системы 200 могут иметься точка 202 входа и точка 204 выхода. Первый терминал 206 может быть расположен вблизи точки 202 входа, а второй терминал 208 - вблизи точки 204 выхода. Следует при этом учесть, что точек входа и выхода может быть много и что каждая из них может быть снабжена соответствующим терминалом. Терминалы, такие как терминал 206, могут быть сконфигурированы с возможностью интеграции платежа и поставки электронного товара через платежную инфраструктуру в сочетании с инфраструктурой электронной коммерции и при взаимодействии с электронным платежным устройством, таким как устройство 210. Устройство 210 при этом будет сконфигурировано для соответствия с платежной инфраструктурой. Устройство 210 может являться, например, контактной картой, бесконтактной картой, мобильным телефоном или иным устройством, как это описано выше.

Терминал 206 может включать модуль 212 платежей, который сконфигурирован для соответствия платежной инфраструктуре, а также с возможностью опрашивать электронное платежное устройство 210 для получения от него финансовых данных. Кроме того, терминал 206 может включать модуль 214 электронной коммерции, сконфигурированный для соответствия инфраструктуре электронной коммерции и функционально связанный с модулем 212 платежей. Модуль 214 электронной коммерции может быть сконфигурирован таким образом, чтобы облегчить процессинг информации, относящейся к электронному товару, например, информации о билетах. Модуль 212 платежей может быть сконфигурирован таким образом, чтобы облегчить перенос информации, относящейся к электронному товару, на электронное платежное устройство 210 в процессе транзакции, проводимой в соответствии с финансовыми данными и платежной инфраструктурой. Следует отметить, что модуль платежей может быть снабжен антенной 216 для осуществления беспроводной коммуникации (а также соответствующими контурами для осуществления модуляции и преобразования, хорошо известными из уровня техники и аналогичными описанным выше). Кроме того, модуль платежей может содержать считыватель 218 контактных карт. При этом считыватель 218 и антенна 216 могут быть выполнены в виде отдельных модулей или интегрированы с терминалом 206 (например, с его модулем 212 платежей). Модуль 212 платежей и модуль 214 электронной коммерции содержат средства 220, 222 подключения к сети. По желанию, средство подключения к сети может быть общим для этих модулей. Подключение может быть к сети любого типа, как это описано выше со ссылкой на фиг.1, причем различные модули могут быть подключены к одной или к различным сетям. Компоненты 224, 226, 228, 230, 232, 236 терминала 208 могут функционировать аналогично соответствующим компонентам 212, 214, 216, 218, 220, 222 терминала 206.

В одном или некоторых вариантах модуль 212 платежей может не подключаться к сети, тогда как связь с сетью может производиться через модуль 214 электронной коммерции. Кроме того, в одном или некоторых вариантах коммуникация с картой или иным платежным устройством производится модулем 212 платежей, при этом любые данные, которые нужно передать между картой и модулем 214 электронной коммерции (как для контактных, так и бесконтактных карт), проходят через модуль 212 платежей.

Для облегчения понимания изобретения специалистом в данной области, в качестве примера платежной инфраструктуры можно указать инфраструктуру EMV, т.е. платежную систему, соответствующую стандарту EMV (Europay, MasterCard & Visa), например систему, поддерживаемую фирмой MasterCard International Inc. совместно с эмитентами, эквайерами (банками, обслуживающими продавцов) и продавцами. Еще одним примером платежной инфраструктуры является система автоматического получения платежей (Automatic Fare Collection, AFC).

В качестве дополнительной возможности модуль 212 платежей может быть сконфигурирован для опрашивания электронного платежного устройства 210 для получения профильных данных о держателе электронного платежного устройства. В этом случае модуль 214 электронной коммерции первого терминала 206 может быть сконфигурирован с возможностью процессинга информации, относящейся к электронному товару и основанной на указанных профильных данных. Процессинг информации, относящейся к электронному товару, может включать генерирование, чтение и/или обновление информации, относящейся к электронному товару. Следует учесть, что возможно использование модулей 214 электронной коммерции различных типов. Например, среди этих модулей могут быть модули, способные только генерировать электронный товар, такие как автоматы по продаже билетов; модули, которые могут только считывать электронный товар, например, портативные устройства, применяемые контролерами в поездах или в других местах, а также модули, только обновляющие электронный товар, например, автомат, подтверждающий действительность билета. Кроме того, могут использоваться комбинированные модули, выполняющие все перечисленные функции или некоторые из них, в любом сочетании. Следует подчеркнуть, что многие аспекты изобретения иллюстрируются на примерах систем продажи билетов, например, для проезда в общественном транспорте. Однако настоящее изобретение может быть использовано и во многих других приложениях, в которых интегрирование инфраструктур платежей и электронной коммерции оказывается выгодным, например, при контроле доступа в парки развлечений, музеи и другие подобные организации.

Описанные модули 212, 214, 224, 226 могут представлять собой, например, два пространственно разделенных устройства, единственное устройство, содержащее две физически раздельные части, единственное устройство, содержащее два дискретных виртуальных (программных) модуля или единственное интегральное устройство, выполняющее функции обоих модулей.

На фиг.3 в форме блок-схемы 300 представлены операции одного из вариантов способа по изобретению, рассматриваемого в качестве примера. Данный вариант, который может быть реализован с использованием компьютера, может быть применен для интегрированных платежа и поставки электронного товара с использованием платежной инфраструктуры во взаимодействии с инфраструктурой электронной коммерции. Электронный товар может относиться к описанному выше типу. Следующий за стартовым блоком 302 блок 304 предусматривает облегчение опрашивания электронного платежного устройства первым терминалом для получения финансовых данных. Такими данными могут быть, например, номер счета, соответствующий электронному платежному устройству. Данное устройство может быть сконфигурировано для соответствия платежной инфраструктуре, а первый терминал может содержать модуль платежей и модуль электронной коммерции, как это было описано выше со ссылкой на фиг.2. Опрашивание электронного платежного устройства может быть произведено модулем платежей первого терминала. В качестве дополнения, на шаге 304 облегчения опрашивания может быть получена также профильная информация о держателе электронного платежного устройства. В контексте данного описания термин "облегчение" действия охватывает выполнение этого действия, упрощение его выполнения, содействие выполнению данного действия или создание условий для того, чтобы действие начало выполняться. В качестве неограничивающего примера можно указать, что инструкции, выполняемые на одном процессоре, могут облегчить действие, совершаемое путем выполнения команд на удаленном процессоре, путем посылки соответствующих данных или команд, заставляющих выполнить данное действие или облегчающих его выполнение.

Как уже указывалось, финансовые данные могут, например, представлять собой номер счета, ассоциированный с платежным устройством. В качестве неограничивающего примера профильные данные могут включать информацию, например, о том, что данное лицо является студентом или пенсионером, который имеет право на скидку. При этом могут быть получены профильные данные двух или более категорий. Например, одну категорию могут составлять данные, соотносящиеся с билетами, например, данные о статусе пенсионера или студента. Далее, может быть получена профильная информация о держателе как о члене некоторого сообщества (клуба), причем эта информация может не являться необходимой для поставки билета. Подобная информация может, например, включать данные о том, когда и где держатель карты вступил в данный клуб, а также персональную информацию, такую, например, как размер одежды держателя карты. Если имеет место получение профильной информации, информация, относящаяся к электронному товару, может быть сгенерирована модулем электронной коммерции первого терминала на основе профильных данных.

Необязательный шаг (опция) 306 будет рассмотрен далее. Шаг 308 может включать облегчение генерирования информации, относящейся к электронному товару, модулем электронной коммерции первого терминала. Такая информация может включать, например, информацию, относящуюся к билету. Необязательные шаги 310-316 будут обсуждены далее. Шаг 318 может включать облегчение переноса информации, относящейся к электронному товару, на электронное платежное устройство через первый терминал модуля платежей в процессе транзакции, выполняемой в соответствии с финансовыми данными и платежной инфраструктурой. В одном или некоторых вариантах транзакция может быть платежной транзакцией. Однако должно быть понятно, что транзакция может совершаться при нулевой сумме и/или являться только частью полной платежной транзакции.

Как уже упоминалось, профильные данные, которые могут быть получены при выполнении необязательного шага 304, могут включать информацию, идентифицирующую держателя электронного платежного устройства как члена класса (группы), имеющего права на одну или более категорий льгот, которые ассоциированы с членством в данном классе. Категории льгот могут быть связаны с электронным товаром; например, они могут соответствовать скидкам или привилегиям. Как уже упоминалось, в одном из вариантов категории льгот могут относиться к стоимости проезда, причем информация, относящаяся к электронному товару, может включать информацию о билете для проезда.

Уже упоминалось, что изобретение может быть использовано для осуществления контроля при входе и/или выходе из системы контролируемого доступа. В некоторых случаях контроль требуется осуществлять только при входе в систему. Такой контроль достаточен, в частности, при взимании фиксированной платы за вход, например, в музей или центр развлечений, или в систему массовых перевозок, например в систему нью-йоркского метро, в котором взимается единственный платеж за проезд между любыми двумя станциями. Однако в других случаях целесообразно контролировать также и выход и/или связывать информацию о билете или о стоимости с точками как входа, так и выхода. Это может, например, иметь место в таких системах, как метро в Лондоне или Вашингтоне. Таким образом, описанные шаги могут выполняться в связи с входом держателя в систему контролируемого доступа. В таком случае информация, относящаяся к электронному товару, на шагах 308 и 318 может включать информацию о точке входа. Так, в данном случае, первый терминал, такой как терминал 206 на фиг.2, может рассматриваться как входной терминал. В этом случае дополнительные шаги могут включать шаг 320, т.е. облегчение опрашивания электронного платежного устройства выходным терминалом при выходе держателя из системы, чтобы получить информацию о точке входа в систему (выходной терминал, по существу, уже "знает" свое собственное положение, т.е. точку выхода из системы). Выходным терминалом может служить, например, терминал 208 на фиг.2. В зависимости от информации о точке входа в систему контролируемого доступа и о точке выхода из данной системы (т.е. о положении выходного терминала) шаг 322 может включать облегчение поставки билета держателю и/или взимания с держателя платежа через модуль платежей выходного терминала. Должно быть понятно, что билет, поставленный на шаге 322 (или на другом шаге рассматриваемого способа), может быть электронным билетом, реальным (физическим) билетом, оптическим билетом и т.д.

В одном или некоторых вариантах входной и выходной терминалы 206, 208 могут быть пространственно разведены. Например, в системе общественного транспорта, такой как метро, первый, или входной терминал 206 может находиться на станции, на которой пассажир садится в поезд, а второй, или выходной терминал 208 - на станции, на которой он сходит с поезда. Однако входной и выходной терминалы фактически могут являться одним и тем же терминалом. Такая ситуация может иметь место, например, в автобусе, где оплата зависит от того, как далеко проедет пассажир. Выходной терминал, который может совпадать с входным терминалом, может получать информацию о том, на какое расстояние проехал пассажир, например, с помощью системы глобального позиционирования (GPS) или иного соответствующего оборудования. Электронное платежное устройство, используемое при осуществлении способа, проиллюстрированного на фиг.3, может являться, например, бесконтактной картой, работающей в РД, контактной картой или картой для двойного интерфейса (бесконтактного РД-интерфейса и контактного интерфейса). При этом устройство может иметь форму, отличную от карты, например, являться мобильным телефоном, PDA, брелком для ключей и т.д.; необходимо только, чтобы оно имело определенные свойства, обнаруживаемые интерфейсом, находящимся внутри терминала.

Должно быть понятно, что в некоторых вариантах может представляться желательным обеспечить определенные меры защиты, чтобы минимизировать вероятность подделки или мошеннического пользования платежным устройством. Приводимые конкретные примеры будут относиться к области использования билетов. Если для билета используется открытый способ хранения, карта или иное аналогичное устройство могут не обеспечивать никаких мер защиты в отношении хранения данных в приложении, связанном с получением билетов. В таком случае данное приложение должно решить проблему атак, направленных, в частности, на копирование билета на другую карту или повторное получение билета. Однако в других вариантах карта или иное устройство может содействовать обеспечению достаточной защищенности. Для этого, с целью предотвращения атак, можно использовать счетчик транзакций, в частности, текущий счетчик транзакций (application transaction counter, АТС) в операции PutData ("Записать данные") в сочетании с командой PutData. Следует отметить, что данный пример приводится в контексте стандарта EMV. Специалист в данной области, использующий рекомендации, приводимые в данном описании, сможет легко адаптировать приводимый пример к другим системам и стандартам.

Более конкретно, считыватель (например, составляющий часть терминала) может запросить данные об АТС и номере основного счета (primary account number, PAN). Модуль выдачи билетов может включить АТС и PAN в вычисляемый им код аутентификации сообщения (message authentification code, MAC) и вернуть этот код карте или иному устройству, использующему команду PutData. Команда PutData отказалась бы от хранения данных, если значения PAN и АТС не соответствовали их текущим значениям. Тем самым была бы остановлена повторная запись на легитимную карту держателем карты. Кроме того, использование PAN в сочетании со свойством аутентификации комбинированных данных (combined data authentification, CDA), заложенной в EMV, способно уменьшить или свести к нулю вероятность нарушения, состоящего в том, что кто-то пытается считать достоверные данные о билете с другой карты и скопировать их на свою собственную карту. Поскольку MAC включает в себя PAN, a PAN подписан с использованием CDA, модуль платежей может обнаружить эту незаконную попытку и запретить транзакцию.

Если представляется желательным включить технологию защиты, необязательный шаг 306 (см. фиг.3) может включать облегчение опрашивания электронного платежного устройства первым терминалом для получения значения счетчика транзакций и номера счета, например, вышеупомянутых АТС и PAN. Шаг 310 может включать облегчение вычисления кода аутентификации с применением счетчика транзакций и номер счета. Кодом может являться, например, MAC. Шаг 312 может включать облегчение определения того, соответствуют ли значение счетчика транзакций и номер счета, полученные от электронного платежного устройства, значению счетчика транзакций и номеру счета, включенным в код аутентификации. Если соответствия нет, то, как это иллюстрируется ветвью "НЕТ", отходящей от блока 312, может быть облегчен отказ от хранения кода аутентификации электронным платежным устройством (что соответствует блоку 316). Такой отказ является результатом выполнения шага 312, определившего, что значение счетчика транзакций и номер счета, полученные от электронного платежного устройства, не совпадают с аналогичными значениями, включенными в код аутентификации.

Выполнение данных шагов может снизить вероятность подделки посредством копирования. Если имеется удовлетворительное соответствие, как это иллюстрируется ветвью "ДА", отходящей от блока 312, можно осуществить облегчение необязательного шага 314 по обнаружению копирования, основываясь на номере счета и уникальной подписи, аутентифицирующей данные, ассоциированные с транзакцией, например, с использованием метода подписи в стандарте EMV, известным, как объединение динамической аутентификации и генерации криптограммы (Combined DDA/AC или, сокращенно, CDA). Таким образом, вероятность повторной записи (попытки скопировать ранее легитимные данные, относящиеся к билету, на исходную карту) и незаконного копирования (попытки скопировать легитимные данные, относящиеся к билету, на другую аутентичную или поддельную карту) может быть уменьшена или сведена к нулю. Должно быть понятно, что шаги по предотвращению повторной записи и копирования могут выполняться в любом порядке и необязательно должны выполняться совместно (можно выполнять любой из этих шагов, оба шага или ни одного их них). Действительно, в общем случае шаги, приведенные на фиг.3, могут выполняться в любом приемлемом порядке, причем в различных конкретных ситуациях могут выполняться не все приведенные шаги. После того как на шаге 316 был сгенерирован отказ, процесс переходит на шаг 324 "Продолжить".

Согласно другому, характерному подходу к повышению безопасности, предусматриваются шаги, связанные с облегчением опрашивания электронного платежного устройства первым терминалом, чтобы получить значение счетчика транзакций, такого как АТС, идентификатор (ИД) электронного платежного устройства (например ИД карты) и случайное число, сгенерированное электронным платежным устройством (например, программой RND), и с облегчением вычисления кода аутентификации, такого как MAC, с использованием информации, относящейся к электронному товару, значения счетчика транзакций, идентификатора электронного платежного устройства и сгенерированного им случайного числа. Эти шаги позволяют облегчить обнаружение мошенничества типа повторной записи с использованием счетчика транзакций и случайного числа, сгенерированного платежным устройством, а также мошенничества типа копирования путем связывания информации, относящейся к электронному товару, с идентификатором электронного платежного устройства. Дополнительные детали будут приведены далее со ссылкой на фиг.7 и 8.

Следует отметить, что один или более вариантов изобретения способны обеспечить технологию комбинирования финансовой инфраструктуры и инфраструктуры электронной коммерции и/или соответствующих транзакций, при этом давая возможность каждой из инфраструктур или транзакций концентрироваться на своей главной функции и при минимальной необходимости (или даже при отсутствии такой необходимости) для одной инфраструктуры или транзакции понимать или включать в себя другую. Таким образом, в соответствии с одним или несколькими своими аспектами изобретение может обеспечить технологию включения в транзакцию, такую как платежная транзакция, операций по обработке данных. В одном конкретном примере платежная транзакция использует вышеупомянутый стандарт EMV.

При этом способ согласно изобретению обеспечивает процессинг нефинансовых данных в процессе транзакции, такой как платежная транзакция. В одном или более вариантах, приводимых в качестве примеров, обработка данных может быть включена в число операций, выполняемых при осуществлении транзакции. Как уже упоминалось со ссылкой на фиг.2, терминалы могут включать модули электронной коммерции и платежей, реализованные, как раздельные аппаратные модули или как раздельные программные модули. В одном или некоторых вариантах используются два раздельных приложения, одно для электронной коммерции, например для выдачи билетов, а другое для платежей. Платежному устройству, такому как карта, требуется только "знать", как взаимодействовать с платежной частью системы. Данные, относящиеся к электронной коммерции, например к выдаче билетов, могут переноситься на карту или иное устройство при реализации финансового приложения или с использованием модуля платежей иного типа. Данные, относящиеся к выдаче билета или иного электронного товара, могут храниться на карте или в ином устройстве; при этом использование платежной инфраструктуры уже заранее закладывается в карту. В одном или некоторых вариантах существующая платежная (финансовая) инфраструктура может соответствовать вышеупомянутому стандарту EMV. Команды, соответствующие стандарту EMV, могут быть использованы для переноса нефинансовых данных, таких как данные по электронному товару. Однако карта (как и иное платежное устройство) может быть сделана совместимой и с другими операциями, так что ее можно будет использовать и для обычных транзакций, связанных с покупкой. Далее, со ссылками на фиг.4-6, будут приведены конкретные примеры, иллюстрирующие использование изобретения в рамках стандарта EMV.

При рассмотрении фиг.4-8 термин "считыватель" ("ридер") используется для описания такого компонента, как модуль 212 платежей, снабженный компонентами 216 и/или 218, а термин "терминал" - для описания такого компонента, как модуль 214 электронной коммерции. На фиг.4, в рамках блок-схемы 400, показан пример шагов предлагаемого способа при проведении транзакции на входе в систему контролируемого доступа, когда платеж должен производиться при входе. Описание шагов приводится в контексте стандарта EMV, с указанием соответствующих модификаций с целью осуществления способа по изобретению, который применим как к бесконтактным, так и к контактным приложениям. Как видно из фиг.4, на шаге 402 от приложения, обеспечивающего выдачу билетов, может быть послан запрос на активирование платежного (финансового) приложения. Соответствующая процедура поиска карты и активирования может быть выполнена на шаге 404. Если на шаге 406 обнаружено присутствие недействительной карты или нескольких карт, на шаге 408 может быть запущена процедура деактивации и в блоке 410 от считывателя на терминал может быть послан символ "NAK" (посредством которого считыватель информирует терминал об отклонении от нормального режима).

Только при условии присутствия единственной карты считыватель запускает выбор приложения, и этот выбор производится в блоке 412. Затем в блоке 414 производится считывание данных с карты. Эти данные могут включать профильную информацию, в том числе профильные данные о билете, а также баланс. При наличии нескольких карт (что соответствует ветви "НЕТ") считыватель инициирует процедуру удаления, что соответствует блоку 408.

На шаге 416 инициируется соответствующее приложение. На шаге 418 считыватель может прочесть все данные, содержащиеся на карте или в ином устройстве, но может извлечь из них только PAN из ответного сообщения, оставляя остальные данные для дальнейшего использования. В примере, представленном на фиг.4, данные, относящиеся к приложению, соответствуют приложению ONESMART PAYPASS® (известному также, как PAYPASS M/CHIP®), поддерживаемому фирмой MasterCard International Incorporated. Однако данное приложение упомянуто только в качестве примера, тогда как могут быть скомпилированы или использованы и другие приложения. Одновременно на шаге 420, считыватель, в качестве результата двух успешных команд GetData, может послать профильные данные по билету и баланс как часть отклика на команду активации. На шаге 422 считыватель может получить команду "Ввести дебет" и структурированные данные от терминала в качестве подготовки к первой команде "Сгенерировать АС", которая должна выполняться позднее. Параллельно, на шаге 418 производится считывание данных с карты или с иного устройства по команде ("Считать запись"). В типичной ситуации, при оптимальной процедуре, терминал пошлет команду "Ввести дебет" раньше, чем считыватель достигнет состояния, в котором он будет готов послать первую команду "Сгенерировать АС". В блоке 424 считыватель затребует сертификат транзакции (ТС). В блоке 426 считыватель посылает терминалу ответ на команду "Ввести дебет", причем этот ответ содержит клиринговую запись.

В блоке 428 определяется, сгенерировала ли карта (или иное устройство) криптограмму аутентификации приложения (application authentification cryptogram, AAC) или криптограмму запроса авторизации (authorization request cryptogram, ARQC). Если это так, считыватель отклоняет транзакцию без дальнейшего процессинга, как это показано в блоке 410. В противном случае, в соответствии с ветвью "НЕТ", отходящей от блока 428, производится определение, была ли запрошена генерация DDA/AC. Здесь аббревиатуры "DDA", "АС" означают соответственно динамическую аутентификацию данных (Dynamic Data Authentification) и прикладную криптограмму (Application Cryptogram), причем объединение этих операций, как уже упоминалось, именуется, как "Combined DDA/AC", сокращенно "CDA". Если такая комбинированная генерация была запрошена, в блоке 434 считыватель извлекает открытый ключ электронного платежного устройства (такого, например, как смарт-карта) и верифицирует данные динамического приложения (ДДП). Если эти данные подтверждены в блоке 436, процессинг переходит в блок 438. Если же эти данные неверны, считыватель отклоняет транзакцию в блоке 410. В ветви "НЕТ", отходящей от блока 430, производится статическая аутентификация данных считывателем в блоке 432. Если статическая аутентификация данных не реализуется, считыватель установит соответствующий бит в TVR (Terminal Verification Results, результаты верификации терминалом), т.е. в генерируемый терминалом набор флажков, который содержит результаты решений терминала, связанных с управлением рисками. Терминал передает этот бит карте на операции "genAC." В блоках 438 и 440 считыватель реализует соответствующие ограничения процессинга и управления рисками терминала. При этом, если один или более тестов не проходят, в TVR снова устанавливаются соответствующие биты.

В блоке 442 считыватель производит анализ действий терминала. Если результат заключается в запросе значения счетчика транзакций (что определяется в блоке 444), считыватель принимает транзакцию. В противном случае (в ветви "НЕТ", отходящей от блока 444) транзакция отклоняется в блоке 410. В блоке 448 считыватель посылает терминалу ответ на команду "Ввод дебета", содержащий клиринговую запись. Данный ответ может содержать выходные данные первого ответа на команду "Сгенерировать АС". В случае если карта или иное платежное устройство не отвечает на команду "Сгенерировать АС", считывателем может быть выполнена необходимая работа с исключениями. Должно быть понятно, что блоки 406, 418, 424, 428, 430-436, 438, 440, 442 и 446 могут соответствовать действиям, выполняемым на уровне приложения. При этом блоки 402, 410, 420, 422 и 448 могут соответствовать действиям, выполняемым на транспортном уровне или на уровне электронной коммерции. Шаги, показанные на фиг.4, могут выполняться в форме взаимодействий терминала и считывателя.

В более общих терминах в ходе нормальной EMV-транзакции производится выбор правильного приложения на карте или ином устройстве, осуществляется считывание данных с карты или с иного устройства, выполняется анализ рисков терминала и действий терминала, у карты запрашивается криптограмма, тип которой определяется в результате указанного анализа, после чего карта осуществляет анализ своих рисков и отвечает терминалу соответствующим образом. В случае модифицированной транзакции описанные операции могут дополняться считыванием (производимым одновременно со считыванием данных с карты) данных, относящихся к выдаче билета или электронной коммерции, причем эти данные посылаются терминалу, обеспечивающему выдачу билетов или иного электронного товара. Эти данные могут быть считаны по обычной команде "Считать запись" в стандарте EMV или по одной или более командам GetData ("Получить данные"). Когда у карты или иного устройства запрашивается криптограмма, карте сообщаются некоторые элементы данных в формате, запрошенном картой. Запрос карты в типичном случае будет включать тег билета, так что если билет имеется, он переносится на карту, когда производится запрос криптограммы (если билетная процедура не будет понята, на карту просто переносятся нули). Карта регистрирует данные в качестве продолжения нормальной регистрации транзакции. В качестве опции запись данных может быть произведена до или после посылки запроса криптограммы. Эта операция может быть осуществлена командой "Записать данные" (PutData). Однако, в отличие от стандартных EMV-процедур, для такой записи не требуется никаких защитных мер, т.е. эти данные записываются, как открытые. Оба этих варианта были рассмотрены выше. Согласно еще одной опции, если просто производится запись данных в указанную область, команда "Записать данные" не должна сопровождаться запросом криптограммы.

Когда подходящее приложение выбрано, терминал может выполнить команду "Получить опции процессинга" (GetProcessingOptions). Данная команда сообщает терминалу некоторые базовые факты о карте и транзакции, а также указывает параметр, который используется, чтобы определить, какие записи файлов терминала должны быть считаны (в одном или некоторых вариантах данным параметром может служить, например, параметр "AFL" (Application File Locator), предусмотренный спецификацией EMV). Он представляет собой перечень элементов данных, которые должны быть считаны в данной транзакции. Записи могут быть считаны с использованием команды "Считать запись". Другие данные, такие как оффлайновый баланс, могут быть считаны с помощью команды GetData "Получить данные".

Обычно команды PutData выполняются как часть "скрипта", т.е. последовательности команд, криптографически защищенных посредством MAC. В одном или более карточных приложений, сконфигурированных в соответствии со способом согласно изобретению, могут поддерживаться данный тип команд PutData и тип этих команд, не использующих MAC. При этом может быть задано количество зон записи, используемых для хранения билетов. Половина из этих зон может быть открытой, а половина защищенной (например, открытой для чтения, зашифрованной для записи). Как и в предыдущих случаях, данный вариант приводится только в качестве примера, возможны и иные варианты.

Один из элементов данных, читаемый в составе записей файлов терминала (Terminal File Records), именуется CDOL1. Этот элемент сообщает терминалу перечень тегов, которые должны приводиться в запросе криптограммы, включая такие элементы, как количество и валюта платежа. К этому может быть добавлен дополнительный тег для билетов или другого электронного товара, так что терминал обеспечивает билет или другой электронный товар в запросе криптограммы. Базовое правило согласно стандарту EMV состоит в том, что, если тег не понят, вводятся нули. Данное свойство может быть использовано для того, чтобы гарантировать, что терминал, не связанный с выдачей билетов, или терминал, не связанный с электронной коммерцией, не отвергнет карту или иное устройство, использующее способ по изобретению.

Криптограмма может быть затребована посредством команды "Сгенерировать AC" (Generate AC). В типичном случае данная криптограмма может быть понятна только для эмитента, однако карта или иное устройство может снабдить ее цифровой подписью, используя технологию RSA. RSA - это хорошо известный алгоритм для шифрования с использованием открытого ключа, пригодный для получения цифровых подписей. Терминал может проверить цифровую подпись, поскольку он получает нужные ему ключи от записей файлов терминала.

Далее будет рассмотрена фиг.5, где представлена блок-схема 500, иллюстрирующая операции, выполняемые считывателем в процессе транзакции для обеспечения хранения билета или другого электронного товара. На шаге 502 считыватель получает команду "Получить ИД карты" (GET CARD ID) и начинает поиск карт в пределах доступной ему зоны (в случае бесконтактных карт), что соответствует блоку 504. В блоке 506, если в поле присутствует единственная карта, считыватель переходит к выбору приложения в блоке 512. Если присутствует несколько карт, считыватель инициирует последовательность их удаления, как это иллюстрируется блоками 508 и 510. В блоке 516 считыватель читает первую запись из записей файлов терминала. Эта запись содержит PAN, дату истечения срока действия приложения и, в качестве необязательного элемента, номер последовательности PAN. Хотя описанный вариант может дать выигрыш в скорости, по желанию, PAN может содержаться в любой другой записи. Перечисленные переменные хорошо известны специалисту из EMV-спецификации. В блоке 518 считыватель анализирует первую запись и извлекает из нее PAN, дату истечения срока действия приложения и номер последовательности PAN. Если последний параметр не содержится в записи, считыватель использует значение "00."

В блоке 520 считыватель посылает извлеченные параметры в качестве ответа на запрос "Получить ИД карты". В блоке 522 считыватель получает команду "Хранить билет" и анализирует данные в качестве подготовки к команде PutData. Команда PutData применительно к билету или к другому электронному товару показана в блоке 524. Получив эту команду, считыватель посылает билет или иной электронный товар карте (без использования защищенного сообщения). В блоке 526 реализуется последовательность деактивации карты, тогда как в блоке 528 считыватель информирует терминал, что все операции выполнены удовлетворительно. Блок 510 "Послать NAK" (Send NAK) соответствует уведомлению терминала считывателем о том, что имеет место какое-то нарушение.

Должно быть понятно, что блоки 506, 516, 518 и 524 могут соответствовать действиям, выполняемым на уровне приложения. Блоки 504 и 526 могут соответствовать действиям на транспортном уровне. Блоки 502, 510, 520, 522 и 528 могут соответствовать взаимодействиям терминала и считывателя.

На фиг.6 показана блок-схема 600, иллюстрирующая пример транзакции на выходе из системы контролируемого доступа, такой как транспортная система с оплатой при выходе. Когда в блоке 602 считыватель получает команду "Активировать выход" (ACTIVATE EXIT), он начинает проводить поиск карты в доступной ему зоне, что соответствует блоку 604. Если команда "Активировать выход" не была получена, продолжается мониторинг, как это иллюстрируется ветвью "НЕТ", отходящей от блока 602. Опрашивание карт и процедура активации соответствует блоку 604. В блоке 606 определяется, присутствует ли в доступной зоне единственная карта. Если да, считыватель переходит к выбору приложения (в блоке 612). Если же присутствует несколько карт, считыватель инициирует последовательность их удаления, как это иллюстрируется блоком 608, тогда как в блоке 610 выполняется команда "Послать NAK". Считыватель посылает терминалу ответ по дебету, содержащий статусные байты, соответствующие ответу на первую команду "Сгенерировать АС", которая будет рассмотрена далее. После выбора приложения в блоке 612 в блоке 614 могут быть прочитаны билет, профиль билета и баланс; соответствующее приложение инициируется в блоке 616. В блоке 618 считыватель считывает первую запись из SFI 2, чтобы извлечь PAN, номер последовательности PAN и дату истечения срока действия приложения. В блоке 624 считыватель прочитывает остальные записи, чтобы извлечь из них все данные, необходимые приложению. Параллельно (в блоке 620) считыватель посылает билет, профиль билета, баланс, PAN, номер последовательности PAN и дату истечения срока действия приложения как часть ответа на команду "Активировать выход". Одновременно в блоке 624 считыватель читает другие данные на карте посредством команд "Считать запись".

В блоке 622 считыватель получает команду "Вывести дебет" (Debit Exit) и анализирует данные в качестве подготовки к последующей позднее первой команде "Сгенерировать АС". При этом параллельно (в блоке 624) считыватель продолжает считывать данные с карты с использованием команд "Считать запись". В типичном варианте терминал посылает команду "Вывести дебет" до того, как считыватель будет должен послать свою первую команду "Сгенерировать АС". Данные, анализируемые в блоке 622, могут включать сумму и дату транзакции, и/или метку времени. В блоке 626 считыватель посылает команду PutData, чтобы удалить билет с карты, в то время как в блоке 628 считыватель требует сертификат транзакции. Последовательность деактивации карты реализуется в блоке 630. В блоке 632 определяется, сгенерировала ли карта ААС или ARQC. В случае такой генерации считыватель в ветви "Да" отклоняет транзакцию с прекращением процессинга. В противном случае по ветви "Нет" происходит переход в блок 634, где проверяется, была ли запрошена генерация DDA/AC. Если да, считыватель извлекает открытый ключ смарт-карты и верифицирует подписанные динамические данные приложения в блоке 636. Если в блоке 638 определяется, что подписанные данные не верны, транзакция отклоняется. Если же указанные данные верны, процессинг продолжается в блоке 642. Если решение, принятое в блоке 634, является негативным, в блоке 640 считыватель осуществляет аутентификацию статических данных. Если аутентификации статических данных не происходит, считыватель устанавливает соответствующий бит в TVR. В блоках 642 и 644 считыватель осуществляет процессинг ограничений и управление рисками терминала, устанавливая соответствующие биты в TVR, если один или более тестов не проходят. Считыватель осуществляет также анализ действий терминала в блоке 646. Если результатом анализа является запрос ТС (что устанавливается в блоке 648), считыватель принимает транзакцию (по ветви "ДА", отходящей от блока 648). Если нет, транзакция отклоняется. В блоке 650, для осуществления клиринговой записи, считыватель должен использовать TVR, посланный карте, а не TVR, используемый при получении результатов управления рисками терминала. В блоке 652 считыватель посылает ответ терминалу на команду "Вывести дебет", содержащий клиринговую запись.

Должно быть понятно, что способ, проиллюстрированный фиг.6, является модификацией процедуры по стандарту EMV, с добавлением, в частности, шагов 620 и 622. Должно быть также понятно, что блоки 606, 614, 618, 624, 626, 628, 632, 634-638, 640, 642, 644, 646 и 650 могут соответствовать действиям, выполняемым на уровне приложения. Блоки 604, 608 и 630 могут соответствовать действиям, выполняемым на транспортном уровне, а блоки 602, 610, 620, 622 и 652 могут выполняться в форме взаимодействий терминала и считывателя.

На фиг.7 показано, как в рамках платежной транзакции происходит запись электронного товара на платежное устройство (именуемое в данном случае "картой"). Специалист сможет понять из контекста значение переменных, упоминаемых на фиг.7 и 8, а также то, что для переменных могут быть использованы различные имена. Терминал, считыватель и карта осуществляют следующие шаги способа. На шаге 701 терминал генерирует случайное число UN*. Терминал на основе случайного числа UN* вычисляет запрос Н*, используя необратимую функцию (one-way-function, OWF). На этой стадии только терминал знает UN*, которое с трудом поддается расчету, даже если Н* известно. На шаге 702 терминал посылает считывателю команду "Активировать", чтобы инициировать приложение. Терминал включает в команду теги элементов данных, которые считыватель должен возвратить в сообщении-ответе на данную команду. Эти теги включают, например, тег RND, тег АТС, тег "ИД карты" и тег профиля держателя. Терминал включает также в свое сообщение Н*, указывая тем самым считывателю, что взаимодействие с картой должно быть завершено командой COMMIT ("Окончательно подтвердить").

На шаге 703 считыватель начинает поиск карты. Если карта найдена, считыватель активирует карту. На шаге 704 считыватель выбирает и инициирует соответствующее приложение. На шаге 705 считыватель посылает Н* карте и получает от нее случайное число RND и значение текущего счетчика транзакций (АТС). Карта сохраняет RND и Н* в энергозависимой памяти для дальнейшего использования во время выдачи команд DEBIT ("Дебет") и COMMIT. Присутствие Н* указывает карте, что по команде COMMIT должно быть произведено обновление энергонезависимой памяти. Считыватель считывает с карты профиль пользователя и ИД карты на шаге 706.

На шаге 707 считыватель посылает терминалу элементы данных, затребованные на шаге 702, в ответном сообщении на команду "Активировать". Эти элементы включают RND, АТС, ИД карты и профиль держателя. Терминал на шаге 708 определяет Amount ("Сумму") по профилю пользователя и вычисляет MAC на основе данных об электронном товаре, RND, АТС и ИД карты на шаге 709. Подобным образом электронный товар (на чертежах "Эл. товар") привязывается к ИД карты и благодаря этому он не может использоваться совместно с другой (подлинной) картой. Поскольку он включает также RND и АТС, он не может быть повторно записан на ту же карту. Терминал хранит электронный товар в контейнере ЭЛ. ТОВАР и заполняет RND и АТС шестнадцатеричными числами. На шаге 710 терминал генерирует Квитанцию (Receipt).

На шаге 711 терминал посылает конверт ЭЛ. ТОВАР вместе с данными по платежу и Квитанцией считывателю как часть команды DEBITWRITE ("Запись дебета"). На шаге 712 считыватель посылает ЭЛ. ТОВАР вместе с данными по платежу и Квитанцией карте как часть команды DEBIT. На шаге 713 карта выполняет операцию управления рисками карты и генерирует Proof of Payment ("Подтверждение платежа"). Карта сохраняет все обновления, данные об электронном товаре и Квитанцию в энергозависимой памяти до получения UN* как части команды COMMIT. На шаге 714 считыватель посылает карте UN* как часть команды COMMIT. При получении этой команды карта в блоке 715 проверяет, совпадает ли значение Н*, полученное как часть команды GET CHALLENGE* ("Получить запрос"), со значением, вычисленным, как OWF от UN*. Если да, карта производит обновление своей энергонезависимой памяти, т.е. запоминает данные по электронному товару вместе с RND и АТС в контейнере ЭЛ. ТОВАР, а Квитанцию в контейнере Квитанция. Кроме того, карта обновляет в своей энергонезависимой памяти параметры, связанные с платежом.

В блоке 716 считыватель аутентифицирует карту. Эта аутентификация подтверждает считывателю, что карта, соответствующая ИД карты, является подлинной. Считыватель передает Подтверждение платежа терминалу в блоке 717.

На фиг.8 показано, как производится считывание электронного товара и проверка его целостности и подлинности, после чего он замещается обновленным электронным товаром. Если исходный электронный товар представляет собой многобилетный пакет, например, соответствующий комплекту билетов для проезда в Лондонском метро, электронный товар будет содержать на один билет меньше. Если исходный электронный товар соответствовал единственному билету, обновление делает билет недействительным. Терминал выполняет следующие операции. На шаге 801 он посылает считывателю команду "Активировать", чтобы инициировать приложение. Терминал включает в эту команду теги элементов данных, которые считыватель должен вернуть в сообщении-ответе на данную команду. Терминал не посылает считывателю значение Н*. Это указывает считывателю, что транзакция не должна завершаться по команде COMMIT.

В блоке 802 считыватель начинает поиск карты. Если карта найдена, считыватель активирует карту. На шаге 803 считыватель выбирает и инициирует соответствующее приложение. На шаге 804 считыватель посылает команду "Получить запрос" (GET CHALLENGE*), а также RND и АТС. Карта запоминает RND в энергозависимой памяти для последующего использования при выполнении команды "Дебет" (DEBIT). Карта не получает Н* от считывателя. Это указывает карте, что команда COMMIT посылаться не будет и что энергонезависимая память должна быть обновлена по команде "Дебет" (DEBIT).

На шаге 805 считыватель извлекает конверт ЭЛ. ТОВАР, хранящийся в тот момент на карте. Конверт ЭЛ. ТОВАР содержит электронный товар (Эл. товар"), RND' и АТС'. На шаге 806 считыватель считывает с карты ИД карты. На шаге 807 считыватель посылает ИД карты, RND, АТС и конверт ЭЛ. ТОВАР терминалу в сообщении-ответе на команду "Активировать". В блоке 808 терминал проверяет, был ли вычислен электронный товар' по RND' и АТС' для конкретного ИД карты. Если да, в блоке 809 терминал вычисляет новый электронный товар по тому же ИД карты, но используя новые значения RND и АТС. Терминал хранит значение электронного товара в конверте ЭЛ. ТОВАР и заполняет RND и АТС шестнадцатеричными числами 'F'. В блоке 810 терминал генерирует квитанцию (Receipt).

На шаге 811 терминал посылает считывателю новый конверт ЭЛ. ТОВАР вместе с квитанцией как часть команды DEBITWRITE ("Записать дебет"). Эта команда может относиться к нулевой сумме, так что она не окажет никакого влияния на финансовые характеристики карты. На шаге 812 считыватель посылает новый конверт ЭЛ. ТОВАР вместе с квитанцией карте как часть команды "Дебет". В блоке 813 карта сохраняет электронный товар, RND и АТС в контейнере ЭЛ. ТОВАР, а квитанцию в контейнере Receipt ("Квитанция").

На шагах 814, 815 и 816 считыватель аутентифицирует карту (аутентификация карты доказывает считывателю, что карта, привязанная к ИД карты, является подлинной) и посылает терминалу Подтверждение платежа на нулевую Сумму.

Должно быть понятно, что известные системы, как правило, обеспечивают поставку электронного товара после платежа. Один или более вариантов изобретения позволяют создать основанную на доверии модель записи данных, которая допускает поставку электронного товара до осуществления платежа. В рамках данной концепции записи данных доступ к товару является свободным, однако на его использование ("потребление") наложены ограничения. В отличие от физических товаров, "производство" битов и байтов не имеет стоимости. Поэтому риск поставки электронного товара является допустимым при наличии уверенности, что оплата будет произведена до того, как произойдет потребление электронных товаров. Поэтому модель хранения данных, основанная на доверии, представляется особенно эффективной именно применительно к электронным товарам. Продавец может использовать данную модель, например, если он может рассчитывать на дополнительную функциональность карты (создающую, например, доверие к эмитенту). При этом приложение, использующее карту, может обеспечивать защиту против клонирования, а также против повторного использования товара. Таким образом, интегрирование платежа с хранением на карте электронного товара (в частности, билета) позволяет реализовать новую модель, основанную на доверии, причем один или более вариантов изобретения могут реализовать такое хранение с использованием простой и быстрой процедуры транзакции.

В этой связи можно отметить, что в традиционной, основанной на доверии модели применительно к платежам посредством карты продавец доверяет эквайеру в том, что тот произведет оплату. Поэтому он поставляет товар клиенту после получения от эквайера простого подтверждения ("ОК"). Продавец знает, что эквайер ответственно относится к своему подтверждению и произведет плату продавцу как часть процесса расчетов. В расширенной модели продавец доверяет также дополнительной функциональности терминала и карты в отношении продвижения и использования товаров. Следовательно, в плане управления товарами продавец должен доверять как эквайеру, так и эмитенту.

Фиг.9 иллюстрирует традиционную модель, в которой имеется четкое разграничение ответственности.

- Продавец несет ответственность за торговый автомат 902.

- Эквайер несет ответственность за терминал 904 (такой как терминал платежей).

Продавец и эквайер поддерживают (коммерческие) отношения, основанные на доверии: если эквайер подтвердит (через терминал) продавцу (точнее, торговому автомату), что транзакция является успешной, производится поставка товаров 908. Эквайер экранирует продавца от сложных деталей взаимодействия с картой: между продавцом и эмитентом 906 карты нет прямых контактов.

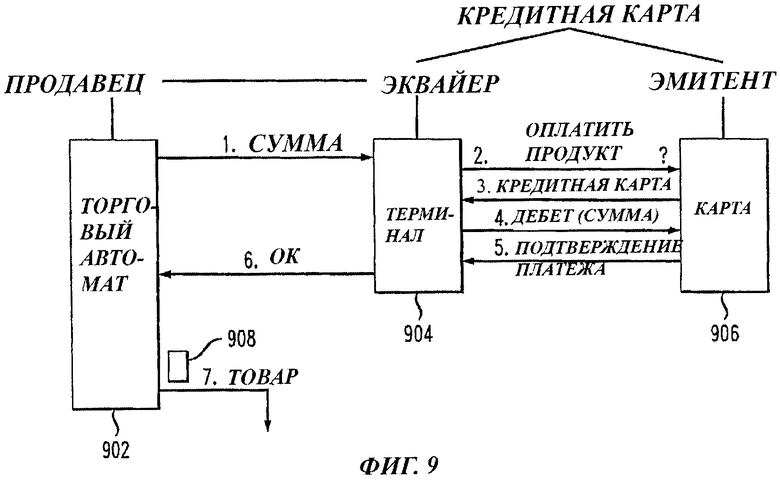

Расширенная модель, основанная на доверии, применяется, когда товары находятся в электронном формате. В этом случае электронная коммерция обеспечивает доступ к сервису (транспорту, музыке и т.д.), что в данном случае рассматривается как "использование". Типичным примером является покупка клиентом билета (электронного товара) у торгового автомата с последующим введением билета в турникет для того, чтобы открыть проход (что соответствует использованию билета). В случае электронного билета необходим носитель информации, чтобы сохранять соответствующие данные. Одним из предпочтительных вариантов такого носителя является платежная карта, использованная для покупки билета. Поскольку карта является носителем билета, она будет задействована в момент его использования. Такое дополнительное использование карты требует расширения модели, основанной на доверии, чтобы включить в нее эквайера и эмитента. Фиг.10 иллюстрирует предлагаемую модель применительно к приобретению электронного билета у торгового автомата. Фиг.11 иллюстрирует предлагаемую модель применительно к пропускному пункту.

В отличие от автомата по фиг.9, торговый автомат 1002 по фиг.10 обеспечивает поставку (электронного) товара 1008 терминалу 1004 до подтверждения платежа. Такая процедура требует от продавца повышенного уровня доверия: продавец верит, что эквайер реализует процедуру транзакции таким образом, чтобы предотвратить доступ к неоплаченным товарам. Этот дополнительный уровень доверия со стороны продавца является оправданным, поскольку он относится к электронным товарам (двоичным данным). У электронного товара нет ценности, кроме той, которая связана с сервисом, доступ к которому товар обеспечивает. Если платеж не произведен, продавец не несет никаких финансовых потерь при условии, что клиент не может использовать товар. Эмитент 1006 играет ту же роль, что и в варианте по фиг.9.